Sie sind hier

CoT-Report: Bären sind agressiv short bei T-Notes

Während die Händler bei den Netto Short Positionen in GBP- und JPY-Futures einstiegen, fielen die Netto Longpositionen bei CAD-Futures auf ein 8-wochen-Tief.

Die Highlights des letzten Reports (Stand: 13. September 2022):

- Händler erhöhten ihr Netto-Long-Engagement in US-Dollar gegenüber G10-Währungen um $1,2 Mrd.

- Netto-Short-Positionen in GBP- und JPY-Futures stiegen auf ein 14-Wochen-Hoch.

- Netto-Longpositionierung bei CAD-Futures fiel auf ein 8-Wochen-Tief.

- Händler waren seit 17 Monaten am pessimistischsten gegenüber 2-jährigen Staatsanleihen.

- Händler verringerten ihre Netto-Short-Positionen in Silber so schnell wie seit 6 Monaten nicht mehr.

- Großspekulanten verringerten die fünfte Woche in Folge ihre Netto-Longposition in Gold.

- Verwaltete Fonds waren in der zweiten Woche in Folge netto-short.

Hinweis

Handeln mit COT-Daten ist nur möglich mit Futures.

Kostenlose E-Books ...

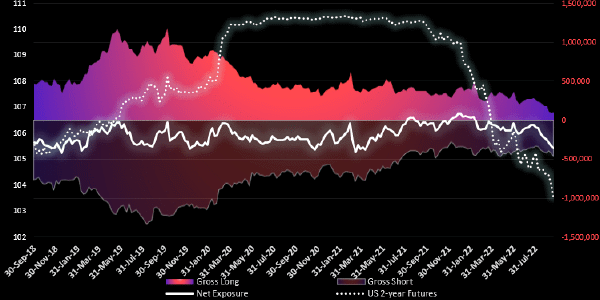

2-jährige US-Schatzanweisung

Die Renditen von US-Anleihen sind weiterhin in fast parabolischer Weise gestiegen, wobei die einjährige Anleihe jetzt knapp 4 % und die zweijährige 3,8 % (und über der zehnjährigen Rendite von 3,45 %) bei einer zunehmend umgekehrten Renditekurve liegt. Und Großspekulanten scheuen sich nicht, aus diesen niedrigeren Anleihekursen - die sich umgekehrt zu den Anleiherenditen bewegen - Kapital zu schlagen. In der vergangenen Woche waren sie bei der 2-jährigen Treasury Note mit -358.000 Kontrakten netto short, was ihre negativste Position seit April 2021 darstellt.

Betrachtet man jedoch das Netto-Short-Engagement im Zeitverlauf (weiße Linie), so könnte man argumentieren, dass es sich einem Stimmungsextrem nähert.

- Das Netto-Short-Engagement hat nie viel weniger als -350k betragen.

- Sein 3-Jahres-Z-Score beträgt -2,3 Standardabweichungen (SD).

- Seine 1-Jahres-SD beträgt 2,9.

- Auf einen Bullen kommen 4,6 Bären.

Um jedoch einen Höchststand bei den Renditen (oder einen Tiefstand bei den Anleihekursen) auszumachen, müsste man schon ein mutiger (oder schlecht informierter) Händler sein, um zu versuchen, gegen diesen Trend anzukämpfen, zumal einige Banken jetzt prognostizieren, dass die Fed die Zinsen nächstes Jahr auf 5 % anheben wird. Was wir aber zumindest sehen können, ist, dass die Händler zuversichtlich zu sein scheinen, dass die Renditen weiter steigen könnten, selbst bei einem möglichen Stimmungsextrem.

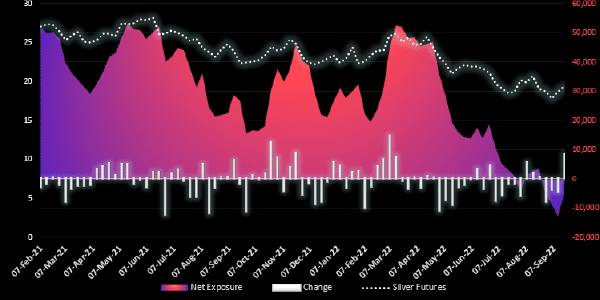

Silber-Futures

Während die Rohstoffe in der vergangenen Woche durch den US-Dollar weitgehend unter Druck standen, verzeichnete Silber einen Zuwachs von 2 %. Dies scheint zum Teil auf die Eindeckung von Leerverkäufen sowie auf eine Zunahme des Aufwärtsinteresses zurückzuführen zu sein. Großspekulanten schlossen -6,5k Kontrakte, und es wurden 1,7k Long-Kontrakte eröffnet. Damit stieg das Netto-Short-Engagement so schnell wie seit 6 Monaten nicht mehr. Auch verwaltete Fonds legten 4,5k Long-Kontrakte zu und schlossen -11,9k Short-Kontrakte. Wir werden also beobachten, ob der Silberpreis wieder über die 20 $-Marke ausbrechen kann, bevor er wieder zu einer zinsbullischen Tendenz zurückkehrt.