Sie sind hier

DAX und DOW – Vermögensstrategie: Inflationsgewinner

September 2021. Die Inflation und die von ihr ausgelöste geldpolitische Wende erreicht exakt zu Beginn des vierten Quartals den Finanzmarkt. Die Inflation bleibt hoch, die Renditen an den Anleihemärkten steigen dynamisch. Allein in dieser Woche ist die US-Rendite für 10-jährige Anleihen von 1,31% auf 1,53% nach oben geschnellt. Zwar hat sich der Anstieg bereits wieder verlangsamt. Derart große Sprünge sind am Anleihemarkt aber selten und deuten auf große Umschichtungen hin.

Auslöser dieser Rendite-Rally war die US-Notenbank. Die Geldhüter scheinen reichlich unsicher über die Inflationsentwicklung zu sein. Denn Fed-Chef Jerome Powell erklärte am Dienstag, dass die Inflation „länger hoch“ bleiben wird. Er nannte das „frustrierend“ und deutete klar auf die Wechselwirkung zwischen „jobs and inflation“ hin. Das war ein unmissverständlicher Hinweis auf die Sorgen der Fed vor einer Lohn-Preis-Spirale.

Der Druck auf die Fed wächst offensichtlich schneller, als die Währungshüter selber erwartet haben. Anders können wir uns das jüngste Statement nicht erklären. Schließlich hätte Powell vor wenigen Tagen nach dem Fed-Entscheid bereits so deutlich auf diese Entwicklung hindeuten können. Das ist ein weiteres Indiz dafür, dass die US-Notenbank selbst „im Nebel stochert“ und nicht weiß, wie viel Reduktion der Anleihekäufe die Märkte „unfallfrei verkraften“ (FK vom 23.9.)

Luft aus den Kursen ablassen, ohne einen „Knall“ zu verursachen – das ist eine schwierige Mission für die Fed. Insbesondere in den USA sind viele Aktienkäufe per Kredit finanziert. Allein im August ist deren Volumen um weitere 8% auf einen neuen historischen Rekord von über 900 Mrd. US-Dollar gestiegen. Das zeigen Daten der US-Börsenaufsicht FINRA. Bei sinkenden Anleihekäufen und absehbar steigenden Zinsen wird das zu einem ernsten Problem.

Auch in Europa beginnt sich die Inflationseinschätzung zu drehen. Reihenweise „kippen“ die Research-Abteilungen in Banken um und gehen für längere Zeit von höheren Inflationsraten aus.

Für Anleger bedeutet das: Die Inflation ist gekommen, um zu bleiben. An den Finanzmärkten wird das zu einem Gezeitenwechsel führen. Das wird in viele Wirtschaftsbereiche ausstrahlen und weitreichende Auswirkungen an der Börse haben. Verstärkt wird dieser Gezeitenwechsel durch den staatlich forcierten Zug zu mehr Nachhaltigkeit – sowohl in der Wirtschaft, als auch an den Finanzmärkten.

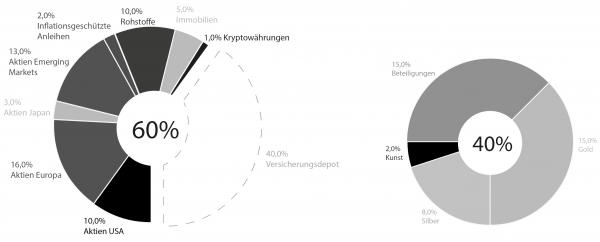

An den Börsen sollten Anleger mit Blick auf die nächsten Monate die Anlageklassen jetzt neu gewichten. Anleihen sollten abgebaut werden, außer inflationsgeschützte Papiere (vgl. Grafik). Auch Tech-Titel gehören untergewichtet. Im Gegenzug favorisieren wir Aktien, die zu den Inflationsgewinnern gehören. Dazu zählen Rohstoff-Werte, Banken, Telekom- und Versorgerwerte. Außerdem setzen wir in der Asset Allokation für das nächste Jahr auf REITS, denn in diesen Immobilien-Aktien kommen Substanz und Ausschüttung zusammen. Auch Gold, Silber und Kryptowährungen gehören in ein großes Portfolio. Quelle: Stefan Ziermann, Fuchs-Kapital.

FAZIT:

Die Inflation bleibt hoch und zwingt die Geldhüter zum Handeln. Das wird einen Gezeitenwechsel an den Märkten auslösen. Folge ist eine Länder- und Branchenrotation. Tech-Aktien werden riskant. Anleger sollten Value-Werte und Aktien mit inflationsresistenten Geschäftsmodellen höher gewichten

Hinweis: Analysen und Empfehlungen, wie Sie sich im Gezeitenwechsel der Inflation positionieren können, lesen Sie im FUCHS-Geldanlagebuch Anlagechancen 2022. Bis zum 15. Oktober mit 10% Rabatt ordern: www.fuchsbriefe.de/shop.