Sie sind hier

Fastenal - Int. Distributor von Industrie- und Baumaterialien

Die „Fastenal Company“ ist ein in den USA ansässiger international tätiger Distributor von Industrie- und Baumaterialien. Das Produktportfolio umfasst unter anderem Batterien, Dichtungsmittel, Drähte, Dübel, Farben, Reinigungsmittel und insbesondere Schraub- und Verbindungselemente (also hauptsächlich Bolzen, Muttern, Nägel, Scheiben, Schrauben). Die Mehrheit der Geschäfte wird im Bereich „B2B“ getätigt. Der Konzern hat über 3.300 Geschäfte in 25 Ländern und 15 Verteilerzentren, darunter 12 in den USA, zwei in Kanada, eines in Mexiko und eines in Europa. Global beschäftigte der Konzern (gemäß Geschäftsbericht 2022) 22.386 Mitarbeiter.

Das Unternehmen wurde bereits im Jahr 1968 in Minnesota als „incorporated“ eingetragen und vollzog am 20. August 1987 den IPO zu einem Kurs von 9,00 US-Dollar. Bis dato gab es seit dieser Zeit acht Aktiensplits. Wer zum IPO 1.000 Aktien erwarb, gab damals 9.000 US-Dollar aus. Nach den acht Splits sind dies bis heute 192.000 Aktien, die basierend auf einem Kurs von 56 US-Dollar 10.752.000 US-Dollar entsprechen. Die Investition kann sich also mehr als nur sehen lassen. Der Konzern hat seinen Sitz in Winona im US-Bundesstaat Minnesota.

Fastenal – Geschäftsjahr und ein Ausblick

Fastenal bilanziert jeweils zum 31. Dezember eines jeden Jahres. Das Geschäftsjahr entspricht somit auch dem Kalenderjahr. Betrachtet man sich die Umsätze der letzten fünf Jahre, stellt man eine konsequente Umsatzsteigerung fest. Gleiches ist in Bezug auf das Ergebnis der gewöhnlichen Geschäftstätigkeit und auch in Bezug auf die Jahresüberschüsse und Dividenden zu sagen – durchweg aufsteigende Werte. Das freut vor allem den Langzeitinvestor. Schauen wir zum Vergleich auf die letzten drei Geschäftsjahr 2020, 2021 und 2022. In 2020 lag der Umsatz bei 5,647 Milliarden US-Dollar, in 2021 bei 6,011 Milliarden US-Dollar und in 2022 bei 6,981 Milliarden US-Dollar.

Das Ergebnis der gewöhnlichen Geschäftstätigkeit betrug in 2020 1,132 Milliarden US-Dollar, in 2021 1,208 Milliarden US-Dollar und in 2022 wurden 1,440 Milliarden US-Dollar erreicht. Der Jahresüberschuss 2020 wurde mit 859,1 Millionen US-Dollar, der in 2021 mit 925,0 Millionen US-Dollar und der in 2022 mit 1,0867 Milliarden US-Dollar testiert. Das EPS in 2020 betrug auf vollverwässerter Basis 1,49 US-Dollar, in 2021 1,60 US-Dollar und in 2022 1,89 US-Dollar. Erfreulicherweise wurden die Aktionäre auf Sicht der letzten Jahre nicht durch die Ausgabe neuer Aktien für Vergütungsprogramme verwässert. Die Anzahl der ausstehenden Aktien hatte sich in 2022 sogar auf rund 575,6 Millionen Wertpapiere leicht reduziert (Fastenal kaufte im Gesamtjahr 2022 exakt 5 Millionen Aktien zu einem Durchschnittskurs von 47,58 US-Dollar zurück).

Den Konsensschätzungen der Analysten zufolge könnte im Geschäftsjahr 2023 ein Umsatz in Höhe von rund 7,4 Milliarden US-Dollar erreicht werden. Das EBIT könnte sich im Bereich der 1,5 Milliarden US-Dollar einpendeln. Insgesamt betrachtet im Vergleich zu 2022 folglich eine weitere Steigerung der Leistungsdaten. Der Gewinn je Aktie könnte auf rund 2,00 US-Dollar ansteigen. Dies könnte Raum für eine weitere Dividendenanhebung bieten und demnach den beeindruckenden „Track-Record“ der letzten Jahre fortsetzen helfen.

Die Nettoverschuldung des Konzerns dürfte vor allem genauer zu beachten sein. Hier wäre es durchaus möglich, dass die Nettoverschuldung deutlich unter 100 Millionen US-Dollar fällt. Gelingt die weitere Planung der Konzernführung, wäre im Folgejahr 2024 sogar ein Nettogeldbestand im niedrigen zweistelligen Millionen-US-Dollar-Bereich möglich. Diese mögliche Entwicklung dürfte es auch sein, die die Aktie überhaupt interessant macht – möglich wären im vorliegenden Fall demnach die „buy on dips“-Strategie. Akkumulieren bei Schwäche wäre also möglicherweise angesagt.

Am 13. Juli 2023 werden die aktuellen Quartalsergebnisse für das zweite Quartal 2023 erwartet. Das EPS könnte gemäß der aktuellen Konsensschätzungen bei 0,52 US-Dollar eintreffen. Der Quartalsumsatz wird auf rund 1,89 Milliarden US-Dollar geschätzt.

Analystenstimmen – noch Potenzial vorhanden?

Um sich neben den rein fundamentalen Fakten und auch der technischen Analyse ein zusätzliches Bild zu machen, könnten auch die Einstufungen der führenden Investmentbanken hilfreich sein. Hierzu sollen die Analysen der letzten 6-12 Monate herangezogen werden.

Baird wies ein Ziel von 57,00 US-Dollar aus und votierte mit „neutral“. Morgan Stanley riet zu „underweight“ mit einem Ziel von 46,00 US-Dollar. Die Experten von Stifel vergaben ein „buy“ mit dem Ziel von 61,00 US-Dollar, Loop Capital votierte mit „hold“ und vergab ein Ziel von 53,00 US-Dollar, Jefferies riet zu „hold“ und vergab ein Ziel von 50,00 US-Dollar, Argus Research votierte mit „buy“ und einem Ziel von 55,00 US-Dollar und die UBS riet zu „neutral“ mit einem Ziel von 50,00 US-Dollar. Das Durchschnittskursziel dieser sieben Analysen liegt demnach bei 53,14 US-Dollar.

Die Aktie bildete ein 52-Wochenhoch von 59,27 US-Dollar und ein 52-Wochentief von 43,73 US-Dollar aus und ging am Freitag, dem 23. Juni 2023 mit einem Kurs von 56,89 US-Dollar an der Technologiebörse NASDAQ aus dem Handel. Von ausreichendem Potenzial wäre hier nicht sehr viel ersichtlich, es sei denn man richtet sich explizit nach der Charthistorie und blickt dabei auf das Hoch aus Ende 2021 von über 64,00 US-Dollar.

Fastenal – der Blick in die Charttechnik

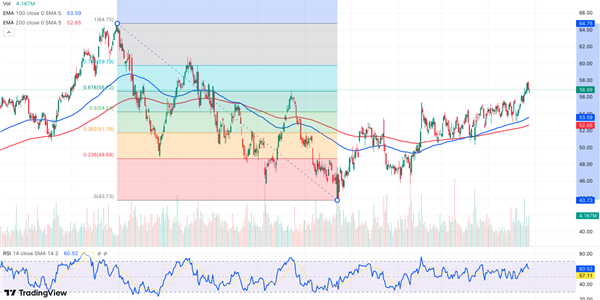

Die vorliegende Analyse des Wertpapiers von Fastenal (Symbol: FAST) erfolgt im Tageschartbild – als Referenz wird der Kurs an der Technologiebörse NASDAQ herangezogen. Um die nächsten Ziele für die Bullen und Bären näher technisch ermitteln zu können, wäre auf eine Fibonacci-Analyse abzustellen. Die jeweiligen Fibonacci-Retracements und Fibonacci-Projektionen könnten dann der Ermittlung der Ziele für die Ober- und Unterseite dienen.

Ausgehend vom letzten Zwischenhoch des 30. Dezember 2021 von 64,75 US-Dollar bis zum Zwischentief des 13. Oktober 2022 von 43,73 US-Dollar, wären die nächsten Widerstände bei den Marken von 59,79 US-Dollar (0.764 Prozent) und 64,75 US-Dollar (1.00 Prozent) abzuleiten. Die nächsten Unterstützungsbereiche wären bei 56,72 US-Dollar (0.618 Prozent), 54,24 US-Dollar (0.50 Prozent), 51,76 US-Dollar (0.382 Prozent) und 48,69 US-Dollar (0.236%) zu ermitteln. Der Blick auf den Relative-Strength-Index (RSI) wies zum Zeitpunkt der Analyse mit 60,52 Punkten noch eine neutrale Marktverfassung aus. (Die beiden im Chartbild inkludierten Linien sind die beiden EMAs – EMA100 in blauer Farbe und EMA200 in roter Farbe).

Autor: Dirk Friczewsky