Sie sind hier

Narrow Range Breakout Strategie

Für private Investoren und Trader, die intraday keine Zeit für die Börse mitbringen und trotzdem eine Überrendite mit aktivem Trading generieren möchten, bietet sich der Handel im Tageschart geradezu an. Die Analyse und Platzierung der Kauf- beziehungsweise Verkaufsorders kann hierbei bequem nach Börsenschluss erfolgen, sodass keinerlei Live-Monitoring auf Intraday-Basis notwendig ist. Ausbrüche nach Tagen unterdurchschnittlicher Kursspannen sind für Einstiege besonders geeignet. Worauf es dabei ankommt und wie man daraus eine Handelsstrategie entwickeln kann, erfahren Sie im folgenden Beitrag.

Die Idee ist uralt und dennoch aktuell. Der Aktienmarkt weist immer wieder Veränderungen in der Volatilität auf, sodass es nach Tagen größerer Bewegungen in den darauffolgenden Handelssitzungen häufig zur Beruhigung der Lage und damit zu kleineren Handelsspannen kommt. Umgekehrt gilt dasselbe: Nach Tagen ruhiger Bewegungen kommt früher oder später ein dynamischer Move nach oben oder unten. Der bekannte Trader Toby Crabel hat sogenannte „Narrow-Range“ (NR) Tage und die damit zusammenhängenden Wechsel zwischen Expansion und Kontraktion der Volatilität bereits Anfang der neunziger Jahre als Grundlage mehrerer Handelsansätze herangezogen. Wir möchten diesen Gedanken aufgreifen und Schritt für Schritt für den Aufbau einer eigenen Handelsstrategie nutzen.

Narrow Range Breakout Strategie

Chart-Setup und Einstiegsregeln

Beginnen wir zunächst mit dem Chart-Setup und allen notwendigen Indikatoren, die im Nachgang erläutert werden. Für die Generierung von Signalen wird folgendes Setup vorausgesetzt:

- Tageschart eines Aktienindex

- Gleitender Durchschnitt (GD) über 250 Tage (GD 250)

- Average True Range (ATR) über 10 Tage (ATR 10)

Das eigentliche Muster ist unter dem Namen „NR3“ bekannt. Es beschreibt eine Tageskerze mit der niedrigsten Kursspanne – gemessen wird hierbei die Differenz zwischen Hoch und Tief – der letzten drei Perioden. Tritt eine solche Kerze auf, wird ein Ausbruch am Folgetag per Stopp-Order gehandelt. Hier kommt der GD ins Spiel, der als einfacher Trendfilter agiert: Bewegt sich der Markt oberhalb der 250-Tage-Linie, werden nur Signale in LongRichtung gehandelt. Das Hoch der NR3-Kerze gilt dabei als Stopp-Buy-Trigger. Bewegt sich der Index dagegen unterhalb seines 250-Tage-Durchschnittes, werden ausschließlich Short Trades in Betracht gezogen. Der Trigger ist dann das Unterschreiten des Tiefs der NR3-Kerze.

Ausstiegsregeln

Natürlich ist es mit der Aufstellung einer Einstiegsregel noch lange nicht getan – über Gewinn oder Verlust eines Trades entscheidet letztendlich der Ausstieg. Bei der vorliegenden Strategie kommen beim Exit zwei Elemente ins Spiel: Der einfache ATR-Abstand fungiert als Initial-Stopp. Erfolgreiche Trades laufen häufig ohne Umwege in die Gewinnzone und bestätigen auf diese Weise die Handelsidee des Traders. Um eben diese Trades nach Erreichen eines bestimmten Buchgewinns möglichst nicht mehr ins Minus laufen zu lassen, wird ein Break-Even-Stopp hinzugefügt. Die konkrete Regel hierbei lautet: Bewegt sich der Index ein halbes Prozent oder mehr in die vom Trader jeweils favorisierte Richtung, wird der Stopp auf Einstand gezogen. Abgerundet wird die Strategie mit einem Gewinnziel in Höhe des zweifachen ATR-Wertes.

Praxisbeispiel 1: EURO STOXX 50

Blicken wir auf ein Praxisbeispiel. In Bild 1 ist der Verlauf des EURO STOXX 50 als Tageschart dargestellt. Am 26. März 2014 kam es zur Ausbildung eines NR3 Musters. Aufgrund des positiven Trends – der Kurs befand sich zu dem Zeitpunkt klar oberhalb des GD 250 – gab es für den Trader nur eines zu tun: eine Long-Order mit Stopp-Buy am Tageshoch bei 3141 Punkten zu platzieren. Wie man sieht, wurde dieser Trade erst zwei Tage später – direkt zur Handelseröffnung – aktiviert (Punkt 1). Aufgrund der positiven Marktreaktion konnte der Stopp zügig auf Einstand gezogen werden. Am 4. April 2014 wurde das Kursziel erreicht und der Trade mit Gewinn geschlossen (Punkt 2).

Bild 1. EURO STOXX 50 mit narrow range Breakout. Am 26. März 2014 kam es zu einem Narrow-Range-Muster, das zwei Tage später auf der Long-Seite getriggert wurde (Punkt 1). Der Trade wurde mit einem Initial-Stopp in Höhe der ATR abgesichert und am 4. April mit einem Gewinn geschlossen (Punkt 2). Rot dargestellt ist der Stoppverlauf.

Praxisbeispiel 2: DAX

Der hier vorgestellte Ansatz kann grundsätzlich mit allen großen, liquiden Aktienindizes gehandelt werden. Zur Glättung der Kapitalkurve empfiehlt sich eine Anwendung der Strategie über mehrere Indizes im Portfoliokontext (Diversifikation).

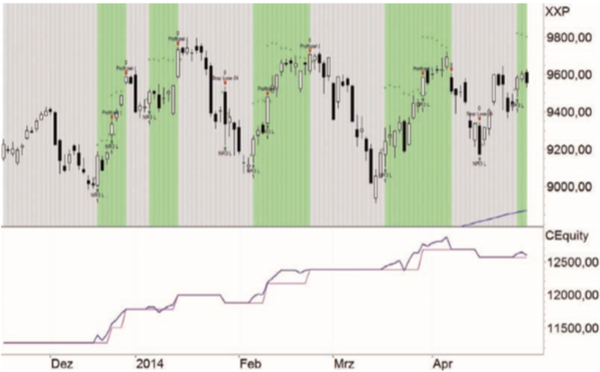

Einen guten Beweis, dass dieser Handelsansatz auch in schwierigen Börsenphasen gute Arbeit leistet, zeigt Bild 2. Zu sehen ist der DAX mit allen Ein- und Ausstiegssignalen und der dazugehörigen Kapitalkurve im unteren Subchart. Während der deutsche Leitindex seit Jahresbeginn mehr oder weniger auf der Stelle tritt, konnte die Handelsstrategie mit sieben Transaktionen bereits über 800 Punkte einsammeln. Backtests, die 20 Jahre zurückreichen und damit sämtliche Marktphasen abdecken, belegen die Effektivität der Narrow-Range-Breakout-Strategie – und zwar unabhängig davon, um welchen Aktienindex es sich handelt.

Bild 2. DAX mit signalen und Kapitalkurve. Die Handelsstrategie konnte gerade in dem volatilen Seitwärtstrend seit Jahresbeginn voll und ganz überzeugen. Während der DAX (oben) nahezu unverändert notierte, gewann die Strategie (unten) mehr als 800 Punkte.

Modifizierungen

Selbstverständlich lassen sich mithilfe des Narrow-Range-Musters zahlreiche Modifikationen durchführen, um die Handelsstrategie den individuellen Vorstellungen des Traders anzupassen. Denn eines ist sicher: Eine Handelsstrategie, die hinsichtlich ihrer Philosophie, der Handelsfrequenz oder des Zeitaufwands nicht zum Trader passt, wird langfristig auch keinen Gewinn generieren, weil sie schlichtweg nicht befolgt wird.

Die Häufigkeit der auftretenden Signale lässt sich konkret mit dem Umfang der Kerzen steuern, die das Narrow-Range-Muster bilden. So könnte man statt drei (NR3) beispielsweise zehn Tage bei der Betrachtung der kleinsten Handelsspanne heranziehen (NR10) oder aber noch größere Werte wählen. Eine alternative Stopp-Setzung kann ebenfalls zur Anpassung der Handelsstrategie eingesetzt werden. Auch die Implementierung eines Oszillators, der als weiterer Filter fungiert, kann in Erwägung gezogen werden, um die Signale noch besser zu filtern.

Fazit zur Narrow Range Breakout Strategie

Fassen wir zusammen: Das Wechselspiel aus Expansion und Kontraktion der Volatilität bietet eine gute Möglichkeit, mithilfe des von Toby Crabel eingeführten Narrow Range Patterns systematisch Trading-Kandidaten ausfindig zu machen. Der Handel der hier vorgestellten Strategie ist einfach zu bewerkstelligen und erfordert nur wenig Zeitaufwand nach Börsenschluss – die Strategie ist damit auch für Berufstätige geeignet. Die erfolgreiche Anwendung auf unterschiedliche internationale Indizes zeigt, dass es sich um ein einfaches, aber dennoch robustes Konzept handelt, das kurzfristige Bewegungen mit einer Haltedauer von einigen Tagen gewinnbringend ausnutzt und somit langfristig attraktives Renditepotenzial verspricht – unabhängig davon, ob der Markt steigt oder fällt.

David Pieper verfügt über das Analystendiplom CIIA und beschäftigt sich seit Ende der 1990er Jahre mit dem Thema Börse. Er konzentriert sich auf den Handel mit CFDs und ist freier Autor im Bereich Kapitalmärkte. Quelle: Traders' Mag.

David Pieper