Sie sind hier

Martin Goersch: Eine Swing-Trading-Strategie mit COT-Daten

Was wäre, wenn man vom Wissen der absoluten Profis und Kenner derjenigen Produkte profitieren kann, die man handelt? In diesem Artikel werden Sie eine Möglichkeit kennenlernen, wie das geht.

Hinweis

Handeln mit COT-Daten ist nur möglich mit Futures.

Kostenlose E-Books ...

INSIDER-WISSEN GEWINNBRINGEND NUTZEN

Es gibt große Unternehmen, die Rohstoffe entweder produzieren oder verbrauchen. In beiden Fällen haben die Marktpreise einen hohen Anteil an der Profitabilität des jeweiligen Unternehmens. Die Höhe des Gewinns dieser Unternehmen hängt stark von den Preisen der Rohstoffe ab, die sie entweder für die Weiterverarbeitung erwerben oder am Markt verkaufen. Dabei ist es für einen Erzeuger naturgemäß gut, wenn die Rohstoffpreise möglichst hoch sind. Für ein Unternehmen, das Rohstoffe verbraucht, sind dagegen niedrige Preise ideal.

Futures sind als Handelsinstrumente entstanden, damit sich diese Unternehmen gegen starke Schwankungen der Rohstoffpreise absichern (hedgen) können, um damit eine gewisse Planungssicherheit zu erlangen. Man kann davon ausgehen, dass Marktteilnehmer, die einen bestimmten Rohstoff herstellen oder verbrauchen, die gesamte fundamentale Situation sehr gut kennen, ebenso die aktuellen Angebots- und Nachfragebedingungen. Die Gruppe der Marktteilnehmer mit diesem InsiderWissen wird als Commercials oder kommerzielle Hedger bezeichnet.

In der jährlichen Brokerwahl wählten Trader WH SelfInvest zum "Nr. 1 Futures Broker". In unglaublichen fünf der letzen sechs Jahre wurde WH SelfInvest zum besten Futures-Broker gewählt und schlägt dabei alle Mitbewerber deutlich. Kurz zusammengefasst sind die Kunden sehr zufrieden mit den niedrigen Kommissionen, der herausragenden Orderausführung und dem legendären Service.

Testen Sie jetzt die NanoTrader Trading-Plattform von Broker WH SelfInvest.

Auf eine Veränderung der Lage am jeweiligen Rohstoffmarkt reagieren Commercials durch Anpassungen ihrer Long- und Short-Positionen in Futures und Optionen. Dabei verlassen sie sich auf ihr umfangreiches Wissen über die betreffenden Rohstoffmärkte. Teilweise geben sie jährlich Millionenbeträge aus, um die besten Research-Abteilungen zu unterhalten und die genauesten Informationen zu bekommen. Selbst viele Informationen, die in Regierungsberichten zu Rohstoffen enthalten sind, wie in dem wichtigen WASDE-Report, stammen von den Commercials.

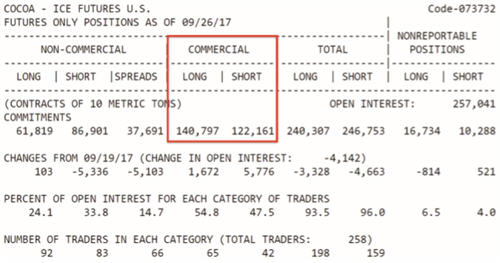

Und nun die gute Nachricht: Die genaue Höhe der offenen Positionen dieser Marktteilnehmer wird jeden Freitag von der CFTC (Commodity Futures Trading Commission) kostenlos veröffentlicht (Bild 1), um Transparenz an den Märkten zu gewährleisten und Manipulationen zu verhindern. Im Folgenden lernen Sie, wie die Kenntnis dieser Positionen gewinnbringend genutzt werden kann.

Bild 1. Offene Positionen im Kakao-Future. Die Grafik zeigt ein Beispiel des Commitments of Traders (COT) Reports für Kakao. Die Positionen der kommerziellen Hedger sind hier rot eingerahmt.

ZIELSETZUNG DER STRATEGIE

Bei unserer Handelsstrategie geht es darum, mithilfe der Positionierungen kommerzieller Hedger nahende Trendwenden zu erkennen. Der Leitgedanke dieser Strategie besteht darin, dass die kommerziellen Hedger ihre Absicherungspositionen immer weiter vergrößern, je höher oder tiefer der Preis eines Rohstoffes steigt oder fällt. Dabei muss man verstehen, dass die beiden Gruppierungen innerhalb der Commercials, nämlich die Käufer und die Verkäufer eines Rohstoffs, sich gegenseitig bedienen. Ihr Verhalten wird überwiegend von Angebot und Nachfrage bestimmt. In einer perfekten Welt würden die Produzenten genau die Menge an Rohstoffen herstellen und verkaufen, die von den Verbrauchern benötigt wird – damit wären die Preise stabil. Wir leben aber nicht in einer perfekten Welt. Die Grundbedingungen für die Nachfrage ändern sich ständig, genauso wie die Bedingungen der Produktion. Deshalb kommt es an den Märkten immer wieder zu Überangebot oder Knappheit. Zu Zeiten geringer Nachfrage und/oder einer hohen Produktion fallen die Preise und umgekehrt. Je weiter die Preise fallen, desto eher werden die Produzenten ihre Erzeugnisse einlagern, da die Gewinne entsprechend gering sind. In Extremfällen können die Marktpreise sogar unterhalb der Produktionskosten liegen. In solchen Fällen werden die verbrauchenden Unternehmen versuchen, sich die niedrigen Preise so lange wie möglich zu sichern. Dann werden also überwiegend Long-Positionen gehalten.

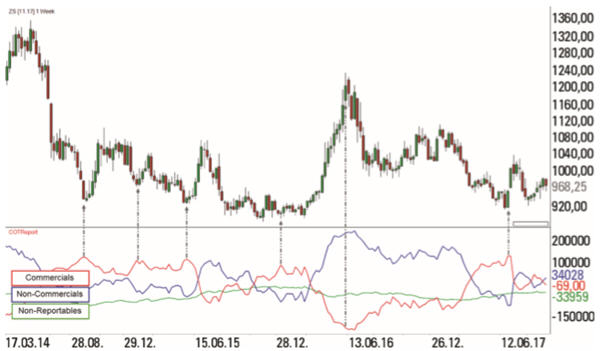

Genau das erkennt man an den von der CFTC veröffentlichten Positionen der Commercials. Solange diese Positionen sich innerhalb eines Normalbereiches befinden, besteht kein Handlungsbedarf, da Angebot und Nachfrage relativ ausgeglichen sind. Handeln wollen wir immer dann, wenn in diesem Verhältnis Anomalien auftreten, denn diese werden früher oder später durch Preisanpassungen ausgeglichen. In Bild 2 kann man am Beispiel des Sojabohnen-Future erkennen, dass die Preise nach Extrempositionen der Commercials auf der Long-Seite steigen und nach Extrempositionen der Commercials auf der Short-Seite fallen.

Bild 2. COT-Daten Sojabohnen-Future. Man kann am Beispiel des Sojabohnen-Future erkennen, dass die Preise nach Extrempositionen der Commercials auf der Long-Seite steigen und nach Extrempositionen der Commercials auf der Short-Seite fallen.

Das größte Problem bei der Auswertung der COT-Daten ist allerdings, allein durch deren Interpretation den richtigen Einstiegszeitpunkt in eine Long- oder Short-Position zu ermitteln. Man sagt nicht umsonst, dass die Commercials sehr tiefe Taschen haben. Sie können Bewegungen, die gegen ihre Futures-Positionen laufen, extrem lange aushalten. Dadurch, dass sie in ihrem Hauptgeschäftsfeld mit den physischen Rohstoffen arbeiten, haben sie jederzeit einen Ausgleich zu ihren Positionen am Finanzmarkt. Wenn zum Beispiel Starbucks als Kaffeeröster Long-Positionen am Futures-Markt aufbaut, um sich niedrige Preise zu sichern, die Preise aber weiter fallen, so erleidet Starbucks mit seinen Futures-Positionen zwar Verluste, kann dafür aber den benötigten Kaffee aktuell zu niedrigeren Preisen einkaufen, was dies teilweise ausgleicht. Deswegen benötigen wir für den Einstieg in eine Swing-Trading-Position neben einer Extrempositionierung der Commercials auch einen Indikator, der uns den Einstiegszeitpunkt vorgibt.

DIE INDIKATOREN

Um den genauen Einstiegszeitpunkt festzulegen, werden zwei Indikatoren verwendet: der sogenannte Commercial-Index und der RelativeStärke-Index (RSI)*. Ersterer setzt die aktuelle Nettopositionierung der Commercials ins Verhältnis zum minimalen und maximalen Wert einer bestimmten Periode. Unter langfristig orientierten Swing-Tradern hat sich eine Periode von drei Jahren verbreitet, allerdings gibt es in dieser langfristigen Variante Snapshotnur sehr wenige Signale innerhalb eines Jahres. Da die Handelssignale des hier vorgestellten Ansatzes aus dem Tages-Chart kommen, wird die 10-Wochen-Periode genutzt. Der Commercial-Index macht aus der Nettopositionierung der kommerziellen Hedger einen Oszillator, der sich zwischen null und 100 bewegt:

Commercial-Index = (aktuelle Nettoposition - minimale Nettoposition) / (maximale Nettoposition - minimale Nettoposition)

Werte über 90 oder unter zehn markieren Extremwerte und lassen uns auf den entsprechenden Markt aufmerksam werden.

Der RSI vergleicht dagegen die Stärke von Kursverlusten mit der Stärke von Kursgewinnen innerhalb der eingestellten Periode. Im weitesten Sinne handelt es sich dabei um einen Momentumindikator, der Kursbereiche identifizieren soll, in denen ein Basiswert überkauft oder überverkauft ist. Wir verwenden eine Einstellung über acht Perioden im Tages-Chart und nehmen immer die entgegengesetzte Trade-Richtung ein.

REGELN FÜR SETUP, EINSTIEG UND AUSSTIEG

Für das Long Setup müssen folgende Grundbedingungen gegeben sein (Short analog):

- Commercial-Index über 90 (für Short unter zehn)

- Überverkaufter RSI unter 30 (für Short über 70)

Der Einstieg wird auf dem Tages-Chart gewählt, wenn der RSI vom überverkauften Bereich wieder zurück in oder Trailing-Stopp erreicht. Bei dieser Strategie handeln wir nicht mit einem Kursziel, da wir möglichst langanhaltende Trends sehr früh finden und die Position so lange wie möglich halten möchten.

Der Initial-Stopp richtet sich nach dem aktuellen Chart-Bild. Der Stopp wird entweder am Extrempunkt der vorherigen Bewegung oder an einem relativen Hoch/Tief gesetzt, falls der neue Trend auf dem Tages-Chart bereits begonnen hat.

Der Trailing-Stopp richtet sich immer nach dem Initial-Stopp und wird in Risikovielfachen nachgezogen. Wird zum Beispiel ein Initial-Stopp von 110 Ticks benötigt, so wird alle 110 Ticks, die der Trade in den Gewinn läuft, der Trailing-Stopp um genau 110 Ticks nachgezogen. In Bild 3 sehen Sie vier exemplarische Trades aus dem Sojabohnen-Future.

Bild 3. trade-Beispiele Sojabohnen-Future. Hier sehen Sie vier Beispiele der COT-Strategie. Die Sub-Charts zeigen die Signale im Commercial-Index sowie im RSI. Im ersten Trade gab es keinen Einstieg, da das Hoch des Signaltages nicht überschritten wurde. Trade Nummer 2 und 3 wurden Break-Even ausgestoppt, nachdem das Risiko bereits als Buchgewinn verdient worden war. Trade Nummer 4 lief sehr gut. Der Trailing-Stopp wurde fünf Mal angepasst, bevor die Position ausgestoppt wurde.

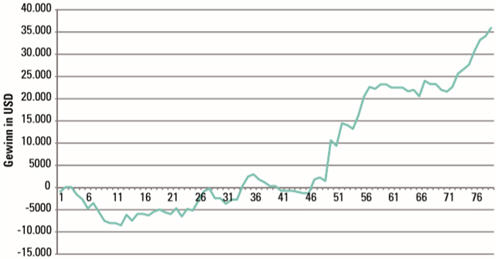

Bild 4. Kapitalkurve im Jahr 2017. Bild 4 zeigt die Kapitalkurve des laufenden Trading-Jahres für insgesamt 17 Futures-Märkte. Für jedes TradeSetup wurde ein Kontrakt im jeweiligen Markt gehandelt. Insgesamt gab es 110 Trade-Gelegenheiten, von denen 40 Positionen nicht ausgeführt oder zum Break-Even glattgestellt wurden. Die Trefferquote der übrigen Trades lag bei genau 50 Prozent. Fünf Positionen sind noch offen. Der Gewinn betrug bisher rund 40 000 US-Dollar.

FAZIT

COT-Daten gelten als bewährter Indikator. Der Autor handelt die Strategie aktuell auf 26 Futures-Märkten, darunter Hauptwährungspaare gegen den US-Dollar und viele liquide Rohstoffe aus den Bereichen Metalle, Energierohstoffe, Agrarrohstoffe und Fleischprodukte. Um diese Strategie auf solch einer großen Vielzahl von Märkten parallel zu handeln, sollte das Handelskonto jedoch zirka 100 000 US-Dollar groß sein, damit die Margin-Anforderungen erfüllt und eventuelle Drawdowns schadlos überstanden werden können. Trader mit kleineren Konten können die Anzahl der gehandelten Märkte reduzieren oder die Trades mit CFDs umsetzen.

Martin Goersch. Goersch ist seit 15 Jahren Vollzeit-Trader. Er führt das Schulungsunternehmen DaytradingCoach und ist Head of Trading einer Schweizer Vermögensverwaltung. Quelle: Traders' Mag.