Sie sind hier

Die Wyckoff-Methode Teil III – Praktische Anwendung

Wyckoff verdiente sich zu Beginn des 20. Jahrhunderts Anerkennung für die Entwicklung und Beschreibung einer Methode zur Analyse und für den Handel in den Aktienmärkten. Die Methode basiert auf der Untersuchung verschiedener Chart-Arten zur Trendbestimmung, Identifizierung von Unterstützungs- und Widerstandszonen und Berechnung von Kurszielen. Bei den von Wyckoff verwendeten Charts handelte es sich um normale Balken-Charts, die er vertikale Charts nannte, Point& Figure-Charts und so genannte WellenCharts.

Richard Wyckoff

Wyckoff glaubte sehr stark an Chart-Techniken und sagte oft, dass ein erstklassiger Chartist in der Lage sein sollte, regelmäßig präzise Vorhersagen zum Markt zu treffen. Aber es ist interessant, dass er sich nicht auf sie allein verließ. Wyckoff war auch Experte im Tape-Lesen, was er insbesondere im kurzfristigen Handel oft mit der Chart-Interpretation verband. Das ist jedoch eine andere Geschichte.

Dieses Mal wollen wir Ihnen zeigen, wie Wyckoff vertikale Charts und Point&Figure-Charts für mittel- und längerfristige Trades im Aktienmarkt einsetzte. Wie wir bereits im letzten Beitrag geschrieben haben, ist die Wyckoff-Methode umfangreich und wird sogar als College-Kursus an der Golden Gate-Universität in San Francisco, Kalifornien, angeboten. Sie können sich also denken, dass unsere Betrachtungen hier nur an der Oberfläche bleiben müssen.

DER VERTIKALE CHART ALS UNIVERSALWERKZEUG

Die meisten Leser wissen, dass vertikale Charts, besser bekannt als Balken-Charts, den Hoch-, Tief- und Schlusskurs und außerdem auf Wunsch den Eröffnungskurs eines bestimmten Zeitraums wie ein Tag oder eine Woche anzeigen. Es gibt kein wirkliches Geheimnis dabei, wie Wyckoff vertikale Charts einsetzte. Wie bei vielen Dingen zählen Erfahrung, Praxis und harte Arbeit. Was er nicht tat, war die Preisbewegung anhand von Formen oder geometrischen Figuren wie Dreiecken, Keilen, Untertassen oder ähnlichen Formationen vorherzusagen. Er interessierte sich mehr für den generellen Trend, für Unterstützung und Widerstand, Bereiche von Akkumulation und Distribution, relative Stärke oder Schwäche im Vergleich mit Sektoren oder dem allgemeinen Markt, Kursgeschwindigkeit und andere Anzeichen für den Marktzustand.

Er wendete einen Top-Down-Approach an, das heißt er begann mit den großen Marktindizes wie den Dow Jones Industrial- und Transportindizes. Dann wandte er sich bestimmten Sektoren wie den Eisenbahnen, Stahlfirmen, Verbrauchsgütern und so weiter zu. Wenn er generelle Stärke oder Schwäche vorfand, suchte er unter einzelnen Aktien nach aussichtsreichen Handelskandidaten. Das tat er generell anhand von Balken-Charts oder mit dem, was er Wellen-Charts nannte, die einfach zusammengefasste Balken-Charts führender Aktien verschiedenen Sektoren waren. Heutzutage gibt es diese Art Bereichsindizes in vielen Formen für jede vorstellbare Aktiengruppe.

WYCKOFF IN DER PRAXIS

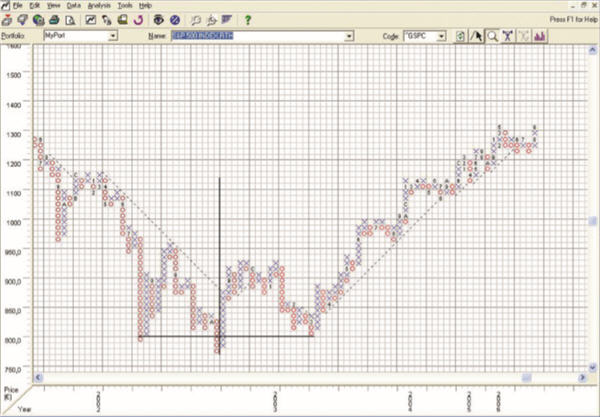

Wir wollen uns ein sehr einfaches Beispiel dafür ansehen, wie diese Art Analyse aussehen könnte. Bild 1 zeigt einen langfristigen Monats-Chart des S&P-Kompositindex – ein ausgezeichneter Index, um ein sofortiges Gefühl für den gesamten US-Aktienmarkt zu erhalten. Wie man sehen kann, geht es trotz der vom Platzen der Hightech-Blase verursachten gigantischen Korrektur generell aufwärts. Es ist darüber hinaus leicht erkennbar, dass der Markt zur Zeit neue Langfristhochs erreicht. Weiter wollen wir uns nicht in diesen Chart vertiefen.

Bild 1. Monats-Chart des S&P 500-Index.

Jetzt sehen wir uns einen Wochen-Chart desselben Index an (Bild 2). Was sagt er uns? Dass es sich um einen Aufwärtstrend handelt, der im März 2003 begonnen hat. Der Markt erreicht zur Zeit neue Hochs. Es gibt auf dem Chart im Trendverlauf eine eindeutige Serie von höheren Hochs und höheren Tiefs. Wie steht es um Unterstützung und Widerstand? Zunächst könnte jedes signifikante Tief dieses bisher drei Jahre alten Aufwärtstrends als Unterstützungspunkt angesehen werden. Wenn eines dieser Niveaus nach unten verletzt werden würde, wäre das für den Bestand dieses Trends ein Grund zur Sorge. Ein weiterer Unterstützungsbereich wird voraussichtlich das Hoch bei 1163 werden, das im Mai 2004 erreicht wurde.

Bild 2. Wochen-Chart des S&P 500-Index.

Widerstandsbereiche sind nicht so klar ersichtlich. Als einzige Referenz haben wir das Allzeithoch vom Jahr 2000 (magentafarbene Linie). Weitere mögliche Widerstandszonen werden von den Höhen und Tälern markiert, die sich zu Beginn des Abstiegs Mitte 2000 bildeten. Drei davon sind in Bild 2 durch blaue Linien angezeigt. Zusammen werden sie sicherlich Widerstandszonen auf dem Weg nach oben darstellen.

Wenn wir uns nun den Tages-Chart in Bild 3 ansehen, finden wir weitere Hinweise dafür, dass der Trend sich in einem gesunden Zu stand befindet. Nach dem Sell-Off im Mai und Juni 2006 hat sich der Markt bis zu neuen Hochs erholt und befindet sich im Augenblick seit zwei Monaten in einem starken Aufwärtstrend. Die erste Unterstützungszone auf diesem Chart wäre das alte Hoch bei 1326 vom Mai. Ein weiterer Bereich wird um 1280 – 1290 liegen, wo über das Ende der Mai/Juni- Korrektur entschieden wurde und wo der Test nach dem Ausbruch nach oben erfolgreich verlief.

Bild 3. Tages-Chart des S&P 500-Index.

Wir haben nun drei Zeitrahmen, monatlich, wöchentlich und täglich, die alle drei einen intakten Aufwärtstrend zeigen, der auch sehr gesund aussieht. Aber welches Potenzial hat er? Wie weit könnte er gehen? Wyckoff würde für die Beantwortung dieser Fragen wahrscheinlich einen P&F-Chart heranziehen.

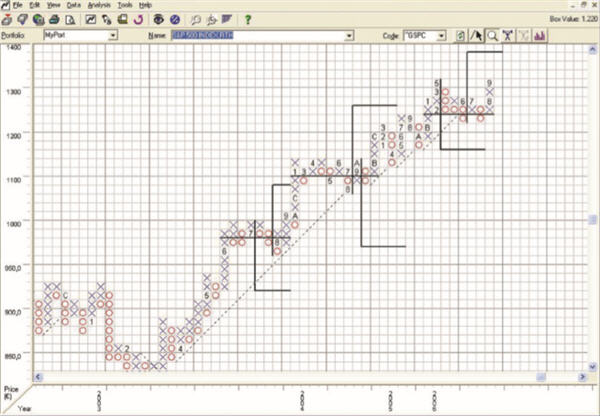

EINSATZ VON P&F-CHARTS ZUR PROJEKTION VON KURSZIELEN

Bild 4 zeigt einen Point & Figure-Chart des S&P-Index ab etwa Oktober 2001, auf dem der Boden des Bärenmarktes von 2000 – 2003 und der derzeitige Trend zu sehen sind. P&F-Charts sind ein sehr umfangreicher Stoff, aber wir wollen uns ganz kurz einen Weg ansehen, wie Wyckoff sie zur Vorhersage potenzieller Kursziele einsetzte. Gemäß dem Buch Charting the Stock Market, herausgegeben von Jack K. Hutson und als eine der guten Darstellungen der Wyckoff-Methode angesehen, kann eine allgemeine Regel zur Vorhersage von Kursen mittels P&F-Charts wie folgt formuliert werden: „Die Zahl der Male, die eine Figur (Kurs) in einer horizontalen Formation wiederholt wird, entspricht der Punktezahl, die eine Aktie oder ein Index von seinem tiefsten Tief ansteigen oder von seinem Spitzenhoch fallen wird.“

Bild 4. Point & Figure-Chart des S&P 500-Index.

Der klassische Weg zur Umsetzung dieser Technik ist das Abwarten einer Reaktion, wenn eine Aktie oder ein Index sich von einem Ausverkauf erholt oder nach einer Rallye schwächelt und auf dem Balken-Chart Anzeichen für Akkumulation oder Distribution zu sehen sind. Eine horizontale Linie zur Verbindung der hauptsächlichen Tiefpunkte des Bärenmarktes von 2002-2003 in Bild 4 umfasst 30 Punkte. Die Aufwärtsprojektion vom tiefsten Punkt der Zone ergibt das potenzielle Kursziel, was in diesem Fall gut gepasst hat. Auch Konsolidierungszonen in einem Trend liefern diese Art horizontaler Bereiche, die theoretisch zur Projektion von Kurszielen verwendet werden können; allerdings müssten sie entweder als potenzielle Fortsetzungsmuster oder potenzielle Umkehrpunkte angegangen werden.

Bild 5 bildet den Trend seit 2003 ab. Wenn wir Wyckoffs Regeln etwas liberaler interpretieren, können wir sie dazu benutzen, potenzielle Ausbrüche aus einer Konsolidierung sowohl nach unten wie nach oben zu projizieren. Das sieht nach einem realistischen Weg aus, weil es bei Indizes besonders schwierig zu sagen ist, ob eine Konsolidierung ein geeigneter Zeitraum für weitere Akkumulation ist oder eine neue Phase der Distribution.

Bild 5. Point & Figure-Chart des S&P 500-Index.

Bild 5 enthält drei solcher Bereiche mit ihren Seitwärtszählungen und Projektionen sowohl nach oben wie nach unten. Die Aufwärtsprojektionen ab den beiden ersten Konsolidierungen waren für die Anzeige potenzieller Ziele gut geeignet, die dritte und letzte muss sich noch entfalten. Die Aufwärtsprojektion deutet auf ein neues Jahreshoch um 1380 hin, die Abwärtsprojektion zeigt in den 1180Bereich, nicht weit von der kritischen Unterstützungszone bei 1160, die im Balken-Chart zu sehen ist.

WAS KOMMT ALS NÄCHSTES?

Nachdem er festgestellt hat, dass ein Trend vorhanden ist, würde ein Wyckoff-Chartist nun damit weitermachen, starke Sektoren und einzelne Aktien in ihnen als Trading-Kandidaten herauszusuchen, und dafür die Balken- und P&F-Charts als seine Grundwerkzeuge einsetzen. Im nächsten Artikel befassen wir uns zum letzten Mal mit der Wyckoff-Methode und betrachten dabei seine Tape-Lesetechniken. Quelle: Traders' Mag.

„Das war ein SUPER Webinar.“ – Klaus

„Das ihr immer so super HOCHWERTIGE Seminare anbietet welche einen großen Mehrwert bringen, finde ich spitze.“ – Sascha

„Ich möchte mich nochmals für das tolle und interessante Seminar bedanken, es hat sehr viel Spaß gemacht. Also ich war rundum zufrieden und kann das Seminar BEDENKENLOS weiterempfehlen. “ – Thomas