Sie sind hier

Philipp Kahler: Triple Screen Ichimoku Trading

Oft sind es die einfachen Dinge, die einem Trader das Leben erleichtern. Und nur allzu oft verwirren die vielen Indikatoren und ChartMuster den Trader mehr, als dass sie ihm helfen. Sind jedoch die Signale der Indikatoren nicht eindeutig, ist es umso schwerer, einen systematischen Trading-Stil umzusetzen; und dieser ist vielfach das Geheimnis erfolgreicher Trader. Als systematisch agierender Händler durchsuche ich den Markt nach wiederkehrenden Chancen. Finde ich dann auch noch einen Indikator, der mir die guten Phasen darstellt und mich in schwerer zu tradenden Börsenphasen vom Markt fernhält, habe ich fast schon gewonnen. Einen solchen Indikator und die dazugehörige Trading-Technik möchte ich Ihnen im folgenden Artikel vorstellen.

WH SelfInvest mit herausragendem Ergebnis beim Deutsches Kundeninstitut.

- Gesamtergebnis: 5 von 5 Sternen, Note: sehr gut.

- Handel: 5 von 5 Sternen. Note: sehr gut.

- Handelsplattform: 5 von 5 Sternen. Note: sehr gut.

- Mobiles Traden: 5 von 5 Sternen. Note: sehr gut.

- Kundenservice: 5 von 5 Sternen. Note: sehr gut.

- Ordermöglichkeiten: 5 von 5 Sternen. Note: sehr gut.

Kostenlose WH SelfInvest Trading-Demo herunterladen.

ELDER TRIPLE SCREEN

Alexander Elder erkannte schnell, dass die besten Trades dann entstehen, wenn man mit dem Trend des Marktes tradet und nicht gegen ihn. Dieser Gedanke leitete ihn bei der Entwicklung seiner Triple Screen Technik. Diese aus drei Analyseschritten bestehende Trading-Strategie zeichnet sich vor allem durch einen konsequenten Top-Down-Ansatz auf dem Weg zum nächsten Trade aus.

Der erste Analyse-Screen stellt dabei den Wochen-Chart mit seinem MACD dar. Mit Hilfe dieses Indikators bestimmte Alexander Elder die übergeordnete Trendrichtung des Marktes. Viele Trader verwenden an dieser Stelle den Directional Movement Index als trendbestimmenden Indikator; auch ein einfacher Gleitender Durchschnitt kann für die Trendanalyse auf Wochenbasis im ersten Screen zum Einsatz kommen.

Im zweiten Schritt des Trading-Konzepts wird dann auf Screen 2 die nächst kürzere Zeitebene analysiert. Ist der erste Screen ein Wochen-Chart, stellt der zweite den Tages-Chart dar. Hierbei werden bei Alexander Elder Oszillatoren anstatt des trendfolgenden Indikators auf dem Wochen-Chart eingesetzt. Diese Oszillatoren zeigen kurzfristige Stärken und Schwächen in der Kursentwicklung auf und können so ideal für Entries mit relativ engem Stopp eingesetzt werden. Als Beispiel für einen solchen Oszillator sind RSI und Stochastik zu nennen.

Egal welcher Indikator eingesetzt wird – das Entscheidende bei dieser Tradingtechnik ist, dass die übergeordnete Zeitebene die Trading-Richtung für die darunter liegende Zeitebene angibt.

Fällt der Markt im Wochen-Chart, suche ich im Tages-Chart nur nach Short-Einstiegen. Steigt der Markt hingegen längerfristig gesehen, denke ich auch im kurzfristigen Trading nur an Käufe. Im dritten Screen wird der Trade dann konkret umgesetzt, werden die Entries, Stopp- und Limit-Orders platziert.

ICHIMOKU KINKO HYO

Der Ichimoku Indikator wurde in den 40er Jahren des vorigen Jahrhunderts vom japanischen Journalisten Goichi Hosoda entwickelt und 1968 von ihm veröff entlicht. Seitdem ist er in Japan einer der am häufi gsten verwendeten technischen Indikatoren, hier im Westen jedoch nach wie vor beinahe unbekannt.

Der Indikator besteht aus fünf verschiedenen Linien, was seine Interpretation für den ungeübten Chartisten nicht eben erleichtert. Für diesen Artikel möchte ich mich jedoch nur auf eine stark vereinfachte Interpretation des Indikators stützen. Wie Sie im Lauf des Artikels sehen werden ist dies, in Verbindung mit einem an die Triple Screen Technik angelehnten Tradingplan, kein Nachteil.

Wie der Indikator aussieht, sehen Sie in Bild 1. Es zeigt den Ichimoku Kinko Hyo reduziert auf die beiden hier verwendeten Linien Senkou Span A und Senkou Span B. Diese beiden Linien bilden die Wolke des Ichimoku, in der japanischen Literatur als „Kumo“ bezeichnet.

Bild 1. Die Ichimoku Kinko Hyo Wolke. Der Chart zeigt den DAX mit der „Wolke“ des Ichimoku Indikators. Die Wolke berechnet sich im Wesentlichen aus der Verschiebung eines Kurskanals in die Zukunft. Damit dürfte der Ichimoku auch der einzige Indikator sein, der heute schon seinen zukünftigen Wert angibt. Wie Sie am DAX-Chart sehen, ist der Indikatorverlauf auch für das Jahr 2009 schon festgelegt. Der aktuelle Trend gibt hierbei den Verlauf des Indikators in der Zukunft vor.

Die Wolke des Ichimoku Indikators soll Unterstützungs- und Widerstandszonen angeben. Eine mögliche Trendphase herrscht vor, wenn der Kurs den Indikator nicht berührt, sondern die Wolke klar über oder unter dem aktuellen Preis verläuft. Hier kann der Indikator in seiner Anwendung mit einem einfachen Gleitenden Durchschnitt verglichen werden.

Dadurch, dass die Wolke durch die Verschiebung eines Kurskanals in die Zukunft berechnet wird, ergibt sich jedoch ein bemerkenswerter Sonderfall. Der Indikator zeigt nicht nur die Richtung des Trends an, sondern auch, wie stark dieser Trend in Zukunft sein und wo er gebrochen werden könnte.

Betrachten Sie hierzu nochmals Bild 1. Die Wolke des Ichimoku gibt mir schon heute an, dass, wenn der DAX 2009 unter 5000 bleibt, er auch weiterhin auf der Short-Seite zu traden ist. Erst wenn die Wolke vollständig nach oben durchbrochen ist, kann wieder an einen Aufwärtstrend und damit an Long Trades gedacht werden.

Natürlich „weiß“ auch dieser Indikator nicht, wohin sich der DAX im nächsten Jahr entwickeln wird. Er bietet nur die Basis für eine gut begründete Wette auf die zukünftige Marktbewegung. Vergleichen Sie hierzu die Zeitphasen, wo sich der Markt über dem Indikator bewegte mit denen, wo er sich unter dem Indikator aufhielt. Sie werden schnell sehen, dass man über sehr viel Glück und Können verfügen muss, um in einer Börsenphase, in der der Markt unter der Wolke handelt, auf der Long-Seite Geld zu verdienen. Aus genau diesem Grund habe ich geschrieben, dass man erst dann, wenn der DAX über der Wolke handelt, an einen Long Trade denken darf. Würde ich unter dem Indikator Long traden, würde ich einfach gegen die Statistik traden. Das kann gut gehen, doch für die meisten Trader endet ein solches Spiel mit Verlusten.

TRIPLE SCREEN ICHIMOKU

Um die eigenen Chancen entsprechend diesem Gedanken weiter auszubauen, greife ich auf die Triple Screen Idee Alexander Elders zurück. Anstatt den Indikator in nur einer Zeitebene zu betrachten, kombiniere ich das Trendverhalten mehrer Zeitebenen für eine abschließende Beurteilung des Marktes.

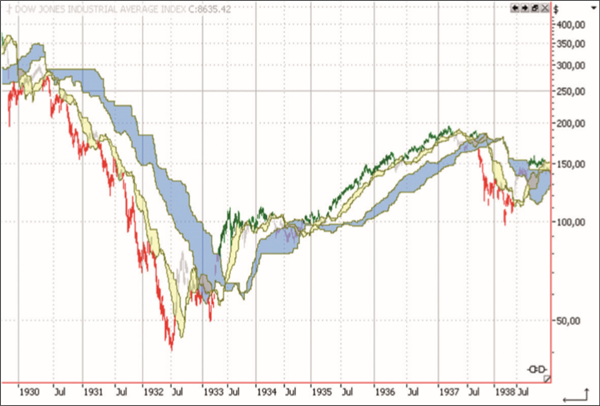

Man verwendet also nicht nur den Tages-Chart, sondern untersucht den Markt auch eine Ebene höher. In diesem Fall mit Hilfe eines Wochen-Charts. Trader eines niedrigeren Zeitrahmens könnten auch einen Stunden- und einen Tages-Chart kombinieren. Bild 2 stellt dieses Vorgehen dar. Auf einem Tages-Chart wurde zunächst der auf dem Tages-Chart berechnete Ichimoku eingezeichnet. Blau gefärbt wurde auf diesen Chart anschließend der auf einen wöchentlichen Chart berechnete Ichimoku gelegt. So sieht man auf einen Blick den wöchentlichen und täglichen Trendverlauf.

Bild 2. Multiple Timeframe Ichimoku Charting. Der Chart zeigt die Wolke des Ichimoku mit täglicher und wöchentlicher Berechnung. Die blaue, auf Wochendaten berechnete Wolke, zeigt die langen Trends; die gelbe, auf Tagesdaten berechnete Wolke, zeigt die kürzeren Trends des Tages-Charts. Kombiniert man beide Zeiteinstellungen, ergibt sich die Färbung des Charts. Liegt der Kurs über der Tages- und Wochen-Wolke, wird ein steigender Markt grün signalisiert. Nach Short Trades sucht man dementsprechend an den roten Tagen.

Soll sich der Kurs nun dauerhaft über beiden Wolken bewegen, muss dafür schon ein starker Trend vorliegen. Diese Tage sind in Bild 2 grün markiert. Für einen zum Traden geeigneten Short-Trend muss der Kurs unter der Tages- und Wochenwolke verlaufen.

Wie Sie auf Bild 2 sehen, es zeigt den Crash des Dow Jones in den 30er Jahren, wurden die wesentlichen Trends richtig markiert. Solange es eindeutig nach unten ging, wurden nur Short Phasen eingezeichnet. Auch in der ab 1933 einsetzenden Gegenbewegung wurden die starken Trends erkannt. 1932 bis 1934 wurden zudem einige Wochen grau markiert. Dies bedeutet lediglich, dass zu diesem Zeitpunkt kein eindeutiger Trend vorlag. Und in solchen Phasen ist es oft am besten, dem Markt fernzubleiben.

SEITWÄRTSPHASEN

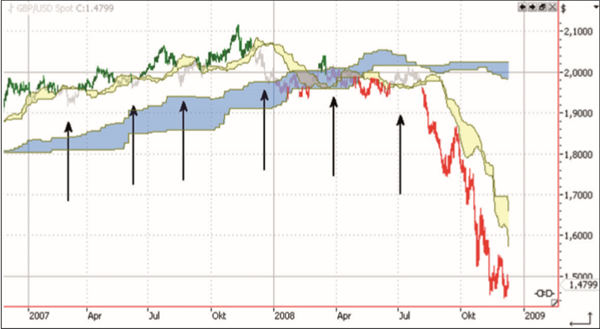

In Bild 3 sehen Sie ein weiteres Beispiel für das Verhalten des Indikators. Wieder sind der tägliche und der wöchentliche Ichimoku dargestellt. Mit Pfeilen sind jene Phasen markiert, in denene der Indikator ganz klar sagt, dass man nicht traden soll. Dies sind die grau gefärbten Chart-Bereiche. Hätten Sie diese Phasen genauso gut wie die Trendphasen traden können? Natürlich sieht man im Nachhinein immer, wo man welche Position hätte haben sollen, doch während der schwach bullischen Marktphase 2007 schnitt der Indikator zumindest ein Drittel dieser Phase weg. Er hielt uns in dieser Börsenphase davon ab, zu viel oder unmotiviert Long und Short zu traden. Auch wenn dies noch nicht der Weisheit letzter Schluss ist, so hatte es ein Händler, der sich an diese Indikatorkombination hielt, schon deutlich schwerer, Verluste zu machen als ein Händler, welcher ohne dieses Hilfsmittel arbeiten musste.

Bild 3. Ichimoku als Filter. Der Chart zeigt, wie der Ichimoku die für einfache Trading-Strategien weniger geeigneten Phasen ausblendet. In den grünen Phasen wird nur nach Long-Einstiegen gesucht, in den roten nur nach Short-Einstiegen. In den grau markierten Phasen bleibt man dem Markt fern. In diesen Phasen ist keine eindeutige Trendrichtung zu erkennen. Long getradet wird nur dann, wenn der Kurs über dem täglichen und wöchentlichen Ichimoku liegt. Dies gilt analog für die Short-Seite.

Der Ichimoku Trader wartete 2007 zunächst auf Long-Einstiege. Diese wurden zwar sicherlich nicht alle zum Gewinn, dafür entstanden aber auch nur wenige Fehl-Trades; man stellte sich mit dieser Methode nicht gegen den Markttrend und schwenkte nicht unmotiviert bei jedem kleinen Rückschlag auf Short. Ab Juli 2008 sah die Lage dann anders aus und die Richtung des Marktes war ganz klar Short. Wiederum hätten Sie es in dieser Phase mit Long Trades deutlich schwerer gehabt. Und die stabilste Performance entsteht meist dann, wenn man sein Glück nicht zu stark herausfordert.

ENTRY UND EXIT

Bisher haben wir den Markt nur hinsichtlich seiner Trendstärke und Trendrichtung untersucht. Wir haben jene Marktphasen, die sowohl am Wochen-Chart als auch am TagesChart einen ausreichend starken Trend in dieselbe Richtung aufweisen, zum nachfolgenden Trading freigegeben. Wir müssen jetzt nur noch mit Hilfe einer für Trendmärkte geeigneten Trading-Technik nach konkreten Ein- und Ausstiegen suchen. Hierfür möchte ich die digitale Stochastik verwenden.

Die digitale Stochastik ist eine Weiterentwicklung des klassischen Stochastik Indikators. Er zeigt überkaufte und überverkaufte Situationen klar an, ohne die vielen kurzfristigen Fehlsignale der klassischen Stochastik aufzuweisen.

Kostenloses E-Book zum Herunterladen...

Wie hierbei vorgegangen wird, ist in Bild 4 dargestellt. Der Ichimoku über zwei Zeitebenen gibt die Richtung des Marktes vor. Am Bild sieht man, dass sich der Markt unter der Tages- und Wochenwolke bewegt. Dementsprechend wird nur nach Short Entrys gesucht. Diese werden mit Hilfe der digitalen Stochastik festgehalten. Immer dann, wenn der Indikator aus dem Bereich um plus 1 nach unten knickt, wird ein Short Trade eingegangen. Klappt die digitale Stochastik wieder nach oben, wird der Trade geschlossen. Dieses Spiel wird so lange fortgesetzt, bis der Kurs auf Grau schaltet und der wöchentliche und der Tagestrend nicht mehr geschlossen nach Süden zeigen.

Bild 4. Ichimoku und die digitale Stochastik. Am dritten Screen werden die konkreten Entries und Exits geplant. Dazu verwende ich die digitale Stochastik. Ist der Chart durch den Ichimoku auf Short eingestellt, werden die Wendepunkte der Stochastik für Short Entries und Exits genutzt. Dreht der Indikator im positiven Bereich Richtung Süden, wird ein Short Trade eingegangen. Dreht der Indikator wieder nach oben, wird der Short Trade geschlossen. Somit handeln wir die kurzfristigen Bewegungen in Richtung des wöchentlichen und täglichen Trends.

Dies ist natürlich nur eine mögliche Trading-Technik, vor allem für schnelle und disziplinierte Trader geeignet. Eine hohe Treff erquote ist hier der Lohn für diese Mühen. Wer es etwas ruhiger angehen will, kann diesen Indikator ebenso mit einem klassischen trendfolgenden Handelsansatz verfolgen. Schauen Sie sich dazu noch einmal Bild 4 an und überlegen Sie sich, was passiert wäre, wenn Sie die neuen Lows unter der Wolke verkauft hätten und die Stopps immer auf das vorhergehende Bewegungshoch gelegt hätten. Auch dieser Trading-Ansatz hätte diese Kursbewegung sehr gut nutzen können. Dies liegt vor allem darin begründet, dass die hier präsentierte Ichimoku Indikatorkombination einfach nur die für trendfolgende Handelsansätze bestens geeigneten Börsenphasen zum Traden freigibt.

ZUSAMMENFASSUNG

Die originale Triple Screen Trading-Strategie von Alexander Elder bereicherte die Technische Analyse um den Gedanken, dass man zunächst den Markt in mehreren Zeitebenen auf seine Trendstärke untersucht, und den gefundenen Trend anschließend mit Hilfe eines Oszillators in Trendrichtung tradet. Getreu diesem Gedanken habe ich diese Ichimoku Triple Screen Technik entworfen. Der japanische Ichimoku Indikator zeigt eindeutig, wohin die Reise geht. Phasen, in denen die Trendrichtung nicht in zumindest zwei Zeitebenen übereinstimmen, werden genauso ausgeblendet wie Phasen, welche nur einen sehr schwachen Trend aufweisen. Dies alleine erspart schon viele Fehl-Trades. Die konkreten Ein- und Ausstiege werden im Anschluss an diese Trendanalyse mit Hilfe der digitalen Stochastik oder einer anderen für Trendphasen geeigneten Tradingstrategie umgesetzt.

Sie traden nur in Richtung des übergeordneten Trends und die klaren Signale verhindern so manchen Fehl-Trade. Mit dieser Top-Down Trading-Strategie verpassen sie keinen Crash und keine Blase. Und das sind noch immer die besten Zeiten für gute Trades.

Philipp Kahler

Er studierte Elektrotechnik und arbeitet in der Finanzindustrie. Nach seiner Tätigkeit im Eigenhandel der Bankgesellschaft Berlin einwickelt und betreut er nun quantitativ gesteuerte Portfolios für institutionelle Kunden. Quelle: Traders' Mag