Sie sind hier

Markttechniktrader Michael Voigt

Seit vielen Jahren arbeitet Michael Voigt als Berufshändler. Der Schwerpunkt seiner Tätigkeit liegt auf markttechnisch orientiertem Handel. Seine umfassenden Erfahrungen sowie die markttechnische Sichtweise der Welt des Tradings haben ihn zu einem gefragten Experten gemacht. Er ist der Autor des Bestsellers "Das große Buch der Markttechnik“ und der darauf aufbauenden Buchreihe Der Händler.

| (Kostenlos) verfügbar von Michael Voigt im NanoTrader Trading-Plattform |

| 1. Trading-Tools |

| Innenstäbe |

| Mehrere Kursziele |

| Zigzag Trendlinie Stop |

| Innenstäbe Trailing Stop |

| 2. Videos von Webinaren |

| Ja |

| 3. Zeichenwerkzeug |

| Zigzag Michael Voigt |

| 4. Trading-Store |

| Das Markttechnik-Paket |

| 5. Kostenlos verfügbar in die Bibliothek |

| E-Book Markttechnik handeln wie Michael Voigt |

| 6. Bücher |

| Das große Buch der Markttechnik (kostenlos bei WH SelfInvest Kontoeröffnung) |

- Klicken Sie hier für eine kostenlose Demo der Trading-Plattform INKLUSIVE dem Markttechnik-Paket

Wie Michael Voigt (nicht) handelt

- Das Finden eines Trading-Signals.

- Das Eröffnen und Verwalten einer Position.

- Nur NanoTrader kann die 3 oder mehr Stops und Targets pro Position handhaben.

- Nur NanoTrader verfügt über die zwei einzigartigen Stopps aus seinem Buch.

1. Die Markttechnik Strategie in der Praxis

- NanoTrader kann den Innenstäbe Stop handhaben.

- NanoTrader kann den Zigzag Trendlinie Stop handhaben.

- NanoTrader kann parallel multiple Stops und Targets für eine Position verwalten.

2. Michael Voigt erklärt sein Markttechnik-Paket

- Klicken Sie hier für eine kostenlose Demo der Trading-Plattform INKLUSIVE dem Markttechnik-Paket

3. Interviews mit Michael Voigt

Michael Voigt beantwortet ein paar persönliche Fragen

4. Erfahrungen mit Michael Voigt

Quelle Der Haendler Webseite.

"Was es für mich besonders zu loben gilt, ist, dass Michael nicht nur die verschiedensten Arten der Handelsmöglichkeiten anpricht, sondern ebenfalls ein notwendiges Hintergrundwissen zu den Funktionsweisen der Börse vermittelt. Geballtes Fachwissen, kombiniert mit langjähriger Erfahrung als Vortragender und Händler, gewürzt und abgerundet mit einem voll ausgestatteten Seminarraum und reibungsloser Organisation." J.R.

"Das Börsenseminar war für mich eine lehrreiche Erfahrung, auf welche ich in den kommenden Jahren aufbauen werde. Das Seminar wurde anhand vieler Beispiele sehr anschaulich und verständlich durchgeführt. Außerdem fand das gesamte Seminar in einer angenehmen Atmosphäre statt. Ferner wurde mit der Verpflegung bestens für das leibliche Wohl gesorgt." I.K.

Artikel von Michael Voigt

Die richtige Trendgröße

Viele Trader, die einen vom beruflichen Alltag vorgeschriebenen Zeitrahmen für den Börsenhandel haben, handeln in der falschen Trendgröße, sprich im falschen Zeitrahmen. Michael Voigt zeigt, was es bei der Wahl der Trendgröße zu beachten gilt und wie Sie herausfinden können, welche Trendgröße für Sie die richtige ist.

Ausgangslage

Trends lassen sich in große, mittlere und kleine Trends unterteilen – je nachdem, in welcher Zeiteinheit sie festgelegt werden. Viele Trading-Anfänger handeln gern auf untergeordneten Zeiteinheiten, beispielsweise auf 10- oder 15-Minuten-Charts. Durch diese Nähe zum Markt fokussieren sie also den markttechnisch kleineren Trend. Somit ist für sie der entsprechend übergeordnete Trend (= die „Großwetterlage“) der mittlere Trend. Fachlich ist es zwar nicht falsch, sich auf kleine Trends zu konzentrieren und nach diesen zu handeln. Doch es ist empfehlenswert, sich nicht nur einer Trendgröße zu widmen, sondern immer mehrere Zeitrahmen beziehungsweise Trends gleichzeitig im Auge zu behalten.

Ein weiterer beliebter Anfängerfehler ist es, nur über ein sehr begrenztes Zeitfenster für das Trading zu verfügen und sich daher ausschließlich auf kleinere Marktbewegungen zu konzentrieren. Auf den ersten Blick scheint diese Vorgehensweise zwar stimmig, doch bei genauerem Hinsehen wird die Problematik deutlich. Viele Trading-Anfänger denken, wenig Zeit bedeutet kleine Trendgrößen. Allerdings weiß jeder erfahrene Charttechniker, dass immer auch der übergeordnete Chart, also das große Bild betrachtet werden muss, um eine richtige Vorhersage der Kursentwicklung treff en zu können. Aber wie funktioniert das, wenn ein Trader wenig Zeit zum Handeln hat?

Lösung

Wer für das Trading nur wenig Zeit hat, handelt mit einem sehr großen zeitlichen Abstand zwischen den täglichen Marktbeobachtungen – beispielsweise am Montag von 17:45 bis 19:00 Uhr, am Dienstag von 20:20 bis 22:00 Uhr und so weiter. In dem Fall hat der Trader die Pfl icht, eine Trendgröße für die Signallage zu wählen, deren übergeordneter zeitlicher Trendablauf immer ein markttechnisch sauberes Setup ermöglicht.

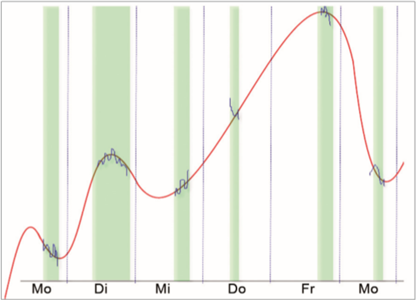

Zum besserem Verständnis sehen Sie in Bild 1 ein einfaches Schema: Der rote Chartverlauf auf der Zeitachse bildet weder die kleinste noch die größte, sondern die mittlere Trendgröße ab. Die Bewegungsäste erstrecken sich mal über einen halben Handelstag (Dienstag), mal über mehrere Tage (Mittwoch bis Freitag). Grün sind jene Zeitfenster dargestellt, während derer sich der Trader seinen Charts sowie seiner in blau dargestellten kleinen Trendgröße und damit seiner Signallage widmet.

Man kann dieses Schema aus zweierlei Sicht betrachten: aus der Sicht der Anwesenheit und aus der Sicht der Abwesenheit. Wenn der Trader seine Signallage mittels des kleinen Trends defi niert, verläuft der dazugehörige große Trend (roter Graph) während seiner Abwesenheitszeiten viel zu schnell. Das Risiko eines Trendwechsels bei seinem nächsten Anwesenheitstermin ist also sehr hoch. Andererseits könnte man es auch so ausdrücken, dass der übergeordnete Trend während der Anwesenheitszeiten des Traders viel zu langsam läuft. Der scheinbare Widerspruch dieser beiden Aussagen entsteht einzig und allein aus dem Blickwinkel des Betrachters.

Bild 1. Das unterlassen von Trades. Bild 1 zeigt den Marktverlauf von der kleinen (blau) zur mittleren Trendgröße (rot). Grün dargestellt sind die variierenden Anwesenheitszeiten des Traders. Die Wahrscheinlichkeit ist hoch, dass die „Großwetterlage“ beim nächsten Anwesenheitstermin ihre markttechnische Trendphase wieder wechselt und der Trader nicht genügend am vorhandenen Setup partizipieren kann.

Resultat

Das bedeutet, dass, wenn ein Trader pro Tag nur ein bis zwei Stunden handelt, der übergeordnete Trend sich viel zu langsam dreht, um dem Trader ein optimales Setup zu präsentieren, zum Beispiel wenn sich ein tendierender Markt in einer fortgeschrittenen Korrektur befindet.

Aus der anderen Sicht könnte man argumentieren, dass es für einen Trader mit wenig Trading-Zeit ratsam ist, statt der kleinen besser die mittlere Trendgröße zu berücksichtigen. Denn deren übergeordneter Trend dreht sich wiederum so langsam, dass die Zeichen möglicherweise sogar über mehrere Tage hinweg auf grün stehen. Das bedeutet zum einen, dass der Trader auf dieser Trendgröße nur wenig Zeit für sein Trading investieren muss, nämlich lediglich für mögliche Stoppversetzungen. Zum anderen wird er genügend hervorragende Setups finden. Einer der größten Fehler vor allem von Anfängern ist es, dass sie nicht alles aus den vorhandenen übergeordneten Trends herausholen. Bei richtiger Anwendung kann Ihnen das nicht mehr passieren.

Nachteile

Abgesehen davon, dass für einen fortgeschrittenen Trader das Unterlassen von Trades innerhalb eines stimmigen übergeordneten Trends der größte Fehler ist, ergeben sich auch noch zwei große Nachteile daraus: Erstens, dass der Trader stundenlang die Märkte analysiert hat, um dann, wenn die Lage des großen Trends klar ist, nur an einer kleinen Bewegung zu partizipieren, anstatt von allen möglichen Bewegungen zu profi tieren. Zweitens, dass der Trader am Ende leer aus geht. Daher sollte Folgendes bedacht werden: Der private Trader, der einen von seinem berufl ichen Alltag vorgeschriebenen Zeitrahmen für den Börsenhandel hat, kann jederzeit einen Trend höher oder tiefer wechseln, um sich so einen permanenten Zugriff auf das große Bild sicherzustellen.

Derjenige Trader hingegen, der die nötige Zeit mitbringt, sollte bei der Entstehung des Trends als erster daneben stehen und so von allen Bewegungen profitieren – egal wie lange es dauert. Ist der Trend vorbei, sollte er darauf keine Zeit mehr verschwenden.

Spannende Frage

Wie kann man nun herausfinden, welcher Trend der richtige für einen ist? Ganz einfach: Man stellt sich die logische Frage, was man als Trader tun will und was man tun muss.

Diese Frage trennt die gesetzte fachliche Ordnung einer Handelslogik von einem eingeräumten individuellen Spielraum. Diese Frage bedeutet daher sowohl das Eingeständnis als auch das Einverständnis, dass das große Bild im Trading hauptsächlich ein Zwang ist. (Wichtiger Hinweis: Der diversifi zierte Handel ist in dieser grundsätzlichen Beachtung außen vor gelassen.) Freie Zeit kann dem Trading-Anfänger also auch schaden.

Wenn man sich nicht eingesteht, dass man sich als nach fachlichen Regeln orientierter Trader in der Wahl der Trendgröße eine Art unerlaubte Bequemlichkeit zubilligt, entsteht im eigenen Trading ein gefährlicher fachlicher Widerspruch zum Ablauf des übergeordneten Trends. Die Sinnhaftigkeit und der Nutzen des ganzen Aufwandes werden damit infrage gestellt. Der Grund für diese Fehleinschätzung liegt unter anderem darin, dass viele Anfänger das Trading als eine Art Zuchthaus empfi nden, in dem sie, selbst wenn sie Wein wählen, nur Wasser bekommen. Pauschal ist es daher zunächst egal, ob man Regelwerk A oder B den Vorzug gibt. Für den Ausdruck individueller Gefühle und des eigenen Beliebens bleibt lediglich die zuvor selbst festgelegte Zeit am Bildschirm, also der „Dienstplan“ als Trader, übrig.

Fazit

Die „Großwetterlage“ ist als ein Projekt zu sehen, das es mittels Trade-Serien umzusetzen gilt. Doch leider besteht diese Serie bei vielen meist nur aus einem einzigen Trade mit anschließenden glücklichen (weil Plus-Trade) oder traurigen (weil Geld eingebüßt) Pausen. Wer sich als Trader seine Arbeitszeit beliebig einteilen möchte, muss also ein gehöriges Maß an Disziplin und Interesse am übergeordneten Trend besitzen. Quelle: Traders' Mag.