Sie sind hier

Trading Brothers: Die SIMA und SAKIR Strategien

Doppelter Profit beim Aktienhandel. Wir zeigen Ihnen zwei profitable Kernstrategien, die auf einem bewährten Relative-Stärke-Konzept mit einer optimierenden Trendfilterung im Aktienbereich basieren.

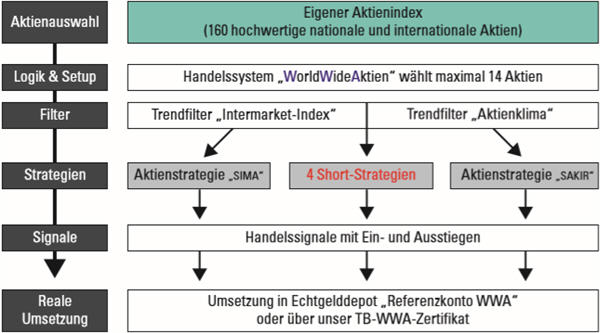

Aus zahlreichen Strategien haben wir eine Auswahl getroffen und sie zu einem Handelssystem kombiniert. Dieses Konzept zum Vermögensaufbau bezeichnen wir als „World Wide Aktien“Handelssystem, kurz WWA. Es wird ausschließlich eine vordefinierte Auswahl an internationalen Aktien gehandelt. Die Ein und Ausstiegssignale liefern Einzelstrategien. In diesem Beitrag stellen wir die beiden Hauptstrategien SIMA und SAKIR vor und werden die zugrunde liegenden Regeln offenlegen. Das komplette WWAHandelssystem besteht neben diesen zwei LongStrategien noch aus vier weiteren ShortStrategien. Jede Strategie für sich ist profitabel.

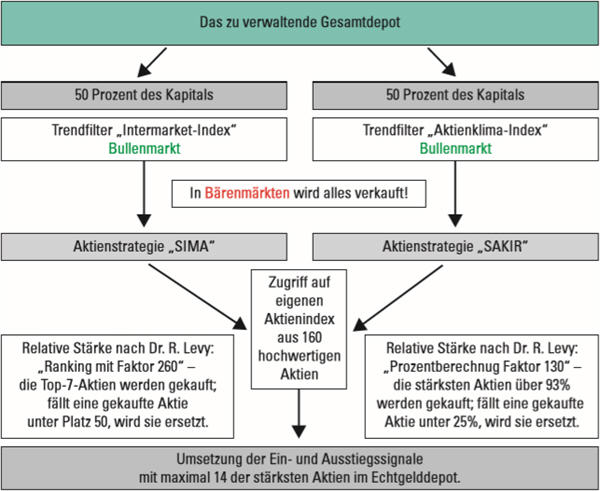

Um die Effektivität und die Risikokennzahlen noch weiter zu optimieren, arbeiten wir zusätzlich mit zwei voneinander unabhängigen Trendfiltern (siehe Bild 1). Unser PositionsManagement ordnet jeder Strategie mit ihrem Filter einen prozentualen Anteil des zu verwaltenden Depotkapitals zu, in unserem Fall 50 Prozent (Bild 2). Die Umsetzung der Signale erfolgt über Aktien. Der Zeithorizont variiert nach Börsenlage und schwankt von wenigen Tagen bis hin zu mehreren Monaten in besonders starken Trendmärkten. Im Durchschnitt beträgt die Haltedauer 160 Handelsstage bei einer Trefferquote von 71 Prozent in den letzten zehn Jahren.

EIGENE AKTIENAUSWAHL BIETET EINEN GEWINNVORTEIL

Beide Aktienstrategien sind voneinander komplett unabhängig, greifen aber auf dieselbe vordefinierte Auswahl an 160 hochwertigen Aktien aus aller Welt zu. Die Kriterien für eine Aufnahme in diesen Aktienindex umfassen den übergeordneten ChartTrend im WochenChart, solide fundamentale Daten, einen langfristigen Unternehmenserfolg mit möglichst konstanten Dividenden, ein stetiges Wachstum mit bevorzugt bekannten Marken oder sogar Marktführerschaft, aber auch eine niedrige Volatilität und eine ausreichende Liquidität an der jeweiligen Heimatbörse. Im Aktienindex selbst ist uns zudem eine Balance zwischen den Branchen, eine ausgeglichene Aufteilung zwischen europäischen und USamerikanischen Aktien und ein gesundes Verhältnis zwischen offensiven und defensiven Aktientiteln wichtig.

TRENDFILTER

Unsere beiden Trendfilter sind Sicherungsmechanismen, welche sich in allen Krisen der letzten 30 Jahre bewährt haben. Für die Strategie Intermarket Aktien (kurz: SIMA) schalten wir einen selbstentwickelten IntermarketTrendfilter. Für die IntermarketAnalyse werden die marktökologischen Faktoren Zinsentwicklungen, Inflationsdaten sowie Devisen und Rohstoffpreistrends als marktbewegende Einflussfaktoren auf den Wirtschafts und damit auch auf den Börsenzyklus berücksichtigt. Das Kapital zirkuliert zwischen den vier großen Anlageklassen (Anleihen, Devisen, Rohstoff und Aktienmärkten) und bildet damit die übergeordneten Markttrends.

Bild 1. Mehrere Strategien und zwei Trendfilter verschmelzen zum Handelssystem. Dargestellt ist der Aufbau des Handelssystems. Mehrere Strategien und zwei Trendfilter verschmelzen. Das Handelssystem WWA wählt dabei maximal 14 der stärksten Aktien als Grundlage aus.

Für die Berechnung einer Trendrichtung werden diese Einflussfaktoren als positiv oder negativ bewertet. Sind mindestens zwei Einflussfaktoren positiv, definieren wir einen Bullenmarkt. In diesem Fall werden SIMAKaufsignale systematisch umgesetzt. Drehen mindestens drei dieser Einflussfaktoren ins Negative, rechnen wir mit einem Bärenmarkt. Dies hat einen direkten Ausstieg aus allen vorhandenen LongPositionen dieser Strategie zur Folge und schafft Kapital für ShortStrategien. Alle neuen Kaufsignale werden in diesem Bärenmarkt ignoriert, bis wieder mindestens drei Faktoren ins Positive drehen und somit für uns einen neuen Bullenmarkt definieren.

Für die Filterung der Strategie Aktienklimaindex durch Relative Stärke nach Levy (kurz: SAKIR) schalten wir eine rein technisch basierte Berechnung. Dies unterscheidet die Strategie zu SIMA mit der IntermarketFilterung. Für die Technische Analyse haben wir einen eigenen Weltindex aus 25 Aktienindizes zusammengestellt. Die durchschnittliche Relative Stärke dieses Weltindex definiert einen Klimaindikator. Ist der Wert dieses Weltklimaindikators größer als eins, verstehen wir das als Bullenmarkt und alle SAKIR-Signale werden systematisch umgesetzt. Werte kleiner als eins stellen für uns einen Bärenmarkt dar und haben einen direkten Ausstieg aus allen vorhandenen LongPositionen dieser Strategie zur Folge. Neue Kaufsignale werden in dieser Phase ignoriert und freies Kapital bevorzugt den Short-Strategien zur Verfügung gestellt, bis der Wert wieder über eins ansteigt.

Bild 2. Setup-Grafik. Zwei unterschiedliche Strategien mit unabhängigen Trendfiltern bilden das Setup und suchen aus 160 Aktien die 14 aussichtsreichsten Aktien für das Depot.

DER KONKRETE EINSTIEG

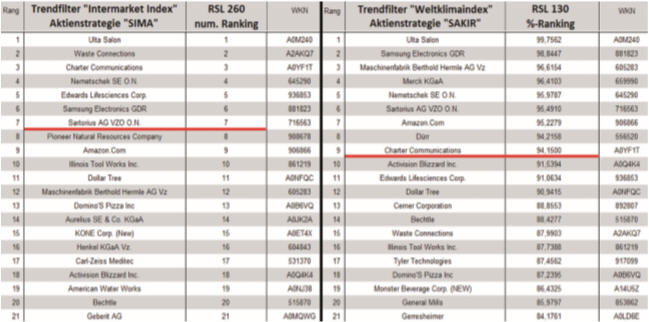

Für den Einstieg durch die Aktienstrategie SIMA bringt es weitere Gewinnvorteile, wenn ein Signal mit einer bullischen Bestätigung durch den IntermarketTrendfilter übereinstimmt. Ist der Trendfilter im „Bullenmodus“, sortieren wir unseren eigenen Index aus 160 Aktien nach dem RelativeStärkeKonzept nach Levy (kurz: RSL) mit dem Faktor 260 und bilden eine nummerische Rangliste (Bild 3 links). Die sieben stärksten Aktien werden gekauft. Fällt eine dieser Aktien unter den Schwellenwert 50, wird diese verkauft und durch die neueste Aktie ersetzt, die es in die Top sieben geschafft hat. Damit fungiert der Schwellenwert 50 als systembasierter StoppLoss.

Relative Stärke Konzept. Links: das nummerische Ranking der hochwertigen Unternehmen durch Aktienstrategie SIMA. Rechts: das prozentuale Ranking durch Aktienstrategie SAKIR. Notieren mehrere Aktien über dem Schwellenwert, werden die stärksten Aktien bevorzugt.

Auch für den Einstieg durch die Aktienstrategie SAKIR bringt es einen weiteren Gewinnvorteil, wenn ein Signal mit einer bullischen Bestätigung durch den AktienklimaTrendfilter übereinstimmt. Ist der Trendfilter im Bullenmodus, sortieren wir unseren eigenen Index aus 160 Aktien ebenfalls nach dem RSLKonzept mit dem Faktor 130 und berechnen eine prozentuale Wertigkeit im Verhältnis zum Gesamtindex nach dem TrendstärkeIndikatorKonzept (Bild 3 rechts). Die stärkste Aktie kann maximal 100 Prozent, die schwächste null Prozent aufweisen. Die sieben stärksten Aktien über 93 Prozent werden gekauft. Fällt allerdings eine dieser Aktien im Ranking unter 25 Prozent, wird diese verkauft und durch die neueste Aktie ersetzt, die es über die 93-Prozent-Hürde geschafft hat. Damit fungiert die 25-Prozent-Schwelle als systembasierter Stopp-Loss.

Um die Trading-Aktionen für beide Strategien zu reduzieren, überprüfen wir diesen Stand nicht täglich, sondern einmal pro Woche, und setzen die Signale immer am Folgetag um.

AUSSTIEGSKRITERIEN UND STOPP-TECHNIKEN

Beide Strategien arbeiten mit systembasierten StoppLossTechniken auf Tagesschlusskursbasis. Das System prüft jeden Donnerstag nach Handelsschluss, ob eine laufende Aktienposition im Depot bleibt, durch eine andere ersetzt oder verkauft werden soll. Damit ist ein klassischer Stopp mit fixem Wert in diesem System nicht vorgesehen. Für den Trader ist zudem wichtig, dass sich die beiden Strategien nicht an klassischen charttechnischen Marken, Gleitenden Durchschnitten, Chart-Formationen oder ähnlichen Methoden orientieren.

RISIKO- UND POSITIONS-MANAGEMENT

Das Risiko-Management beinhaltet neben der unterschiedlichen Herangehensweise der Aktienstrategien SIMA und SAKIR auch deren unabhängige Trendfilterung.

Im Positions-Management arbeiten wir mit einer Diversifikation aus maximal 14 unterschiedlichen Depotwerten. Dabei ist der EinzelTrade für die Entwicklung der Kapitalkurve nahezu bedeutungslos. Es zählt immer das Gesamtergebnis aller Trades. Da es sich bewusst um eine Kombination aus zwei unabhängigen Strategien handelt, können widersprüchliche Situationen auftreten. Ein solcher Fall entsteht, wenn SIMA bereits ihren Anteil im Gesamtdepot verkauft, während SAKIR weiterhin Aktien hält oder sogar zukauft. Während der realen Umsetzung wird es vorkommen, dass beide Ansätze von unterschiedlichen Marktphasen (Bullen und Bärenmodus) ausgehen. Deshalb gewichten wir alle Positionen prozentual nach dem aktuellen Stand des Gesamtdepots und arbeiten mit einer dynamischen Positionsgröße. Steigt unser Depot, fallen neue Positionen größer aus, fällt das Depot, werden neue Positionen entsprechend herunterskaliert. Bei maximal 14 Aktien im Depot entspricht das einer prozentualen Gewichtung von 7,1 Prozent pro Position.

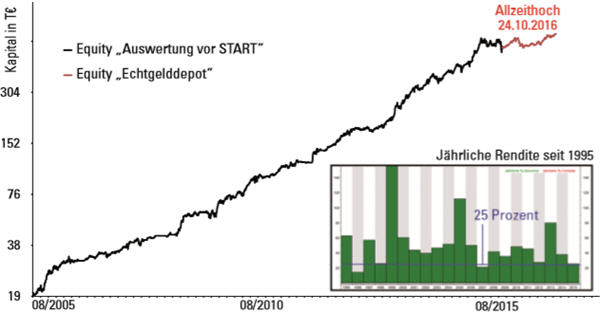

Bild 4. Rendite und Kapitalkurve. Die treppenartig steigende Kapitalkurve über Jahre trotz mehrerer Krisen liefert uns einen stetigen und überdurchschnittlichen Vermögenzuwachs bei geringem Drawdown im Vergleich zu allen bekannten Hauptindizes. Das Erfolgsgeheimnis ist die Kombination bewährter Strategien und ein konsequentes und diszipliniertes Umsetzen der Signale.

SIGNALUMSETZUNG

Alle Kauf und Verkaufsignale werden innerhalb des folgenden Handelstages zu den jeweiligen Handelszeiten der Heimatbörse der Aktie umgesetzt. Das ist besonders wichtig, wenn statt Aktien gehebelte Derivate wie Zertifikate oder Optionsscheine auf die jeweiligen Signale gehandelt werden.

WIE VIEL KAPITAL WIRD MINDESTENS BENÖTIGT?

Um von den Gewinnvorteilen dieser Strategien optimal zu profitieren, zeigt sich eine Kontogröße von 10 000 Euro als realistisches Startkapital. Da wir mit 14 Positionen arbeiten, haben wir die minimale Depotgröße aufgrund der Ergebnisse der letzten 30 Jahre statistisch ausgewertet. Dieses Startkapital ist ausreichend, damit die Einzelpositionen nicht zu klein werden und somit die Fixkosten nicht zu stark ins Gewicht fallen.

FAZIT

Die beiden Strategien kombinieren bewährte Konzepte zu einem funktionalen, erfolgreichen und emotionslosen Vermögenszuwachs mit Aktien. Damit wurde ein jährlicher Profit von durchschnittlich 25 Prozent bei einem maximalen Drawdown von etwa 18 Prozent in den letzten Jahren erzielt.

Trading Brothers

Falk und Arne Elsner sind die Trading Brothers. Falk handelt seit Jahren als privater Vollzeit-Trader, Analyst und Systementwickler. Sie arbeiten eng mit dem erfahrenen Investor Dr. N. Müller zusammen und bieten Seminare an. Quelle (2016): Traders' Mag.