Sie sind hier

Birger Schäfermeier: Weitermachen oder aufhören + Kein Lernen ohne Reflexion

Im fünften Teil erläutert Birger Schäfermeier, wie angehende Trader mental soweit gestärkt werden können, dass sie auch im Drawdown die richtigen Entscheidungen treffen. Im sechsten Teil der Serie zur Ausbildung von Tradern geht es um das richtige Lernen.

- Birger Schäfermeier bietet regelmäßig Schulungen für Trader an. Zur Vorbereitung empfiehlt er seinen Studenten eine spezielle Demo des NanoTraders mit längerer Laufzeit. Hier finden Sie die Demo sowie weitere Informationen von Birger.

5. WEITERMACHEN ODER AUFHÖREN?

Der Start ins Trading ist aufregend und spannend. Doch früher oder später wird es schwieriger und der Spaß level sinkt, bis ein Tiefpunkt erreicht ist. Die Motivation ist dahin – und bald stellt sich die Frage: „Ist mein Ziel, Trader zu werden, all die Mühe wert?“ Kann man darin überhaupt erfolgreich sein? Nun heißt es: Aufhören oder Zähne zusammenbeißen? Doch wie soll man diese Frage beantworten, wenn man nicht weiß, ob es sich nur um ein vorübergehendes Tief handelt, hinter dem die nächste Erfolgsserie wartet, oder ob man sich tatsächlich in einer Sackgasse befindet? Dieser Zeitpunkt ist ein Weichenpunkt. Es gibt zwei Wege, von denen nur einer zum Ziel führt.

Gut vorbereitet und trotzdem im Drawdown

Wer sich ohne Strategie oder Vorbereitung in das Trading-Geschäft gestürzt hat, muss sich nicht wundern, warum er diesen Tiefpunkt erreicht hat. Dennoch finden sich auch Trader, die gut vorbereitet sind und eine Strategie haben, häufig in der unangenehmen Situation, nicht mehr zu wissen, ob es sich noch lohnt weiterzumachen oder ob Aufgeben die bessere Alternative ist.

Was ist passiert? Anfängliche Erfolge bleiben aus, die Durststrecke ist länger als erwartet. Da augenscheinlich die bisherigen Werkzeuge, Strategien und Vorgehensweisen nicht erfolgreich waren, liegt der logische Schluss nahe, die Strategie zu ändern. Doch genau in diesem Verhalten offenbart sich ein riesiges Problem. Dazu eine passende Geschichte…

Frank hat etwas Geld übrig und möchte gerne selbständig etwas verdienen. Auf der Suche nach einer erfolgreichen Strategie trifft er zwei Geschäftsleute, die bereit sind, ihm ihr Geschäft zu verkaufen. Der eine besitzt ein Eisgeschäft, der andere einen Glühweinstand. Frank hat nur Geld für ein Geschäft und muss sich entscheiden. Er hat keine Ahnung von Geschäften, aber jemand hat ihm den Tipp gegeben, sich doch mal die Umsatzahlen von der Eisdiele und dem Glühweinstand geben zu lassen. Es ist August und die Umsatzzahlen der Eisdiele sind berauschend. Seit März wurde jeden Monat mehr Geld verdient. Da der Glühweinstand nahezu keine Umsätze in diesen Monaten vorweisen konnte, fällt Frank die Entscheidung leicht und er kauft das Eisgeschäft. Der September ist noch ganz profitabel, wenngleich auch nicht ganz so wie der August. Aber Frank ist optimistisch. In den folgenden Monaten fällt der Umsatz Monat für Monat. Im Dezember verkauft Frank fast gar kein Eis. Schockartig wird ihm bewusst: Er hat in das falsche Geschäft investiert, denn seit zwei Monaten macht er nur noch Verluste. Er kann sich leicht ausrechnen, dass er in sechs Monaten pleite ist, wenn es so weitergeht. Höchste Zeit zu handeln. Zufällig trifft er den Besitzer der Glühweinbude wieder, dessen Geschäft „erstaunlicherweise“ plötzlich besser läuft. Frank ist glücklich, dass dieser immer noch sein Geschäft verkaufen will, obwohl die Umsätze in den letzten Monaten nahezu explodiert sind. Freudig erwirbt er nun im Januar die Glühweinbude, um mit Entsetzen festzustellen, dass, kaum nachdem er eingestiegen ist, die Umsätze schon wieder fallen. Im Juni des gleichen Jahres ist Frank dann pleite. Was lernen wir daraus?

- Frank hat sein Geld verloren, weil er zum falschen Zeitpunkt gewechselt hat.

- Frank hat sein Geld verloren, weil er den typischen Drawdown der Strategie nicht kannte.

- Frank hat sein Geld verloren, weil er nicht wusste, wo der Vorteil in seinem System lag.

Einladung ...

Die Saison beim Trading

Die meisten denken jetzt, so dumm wie Frank ist natürlich niemand. Nach aller Erfahrung im Trading-Geschäft muss der Autor sagen: leider doch. Schlecht ausgebildete Trader glauben, mit einem System, von dem sie meist nur die Performance-Kurve kennen, Geld verdienen zu können. Sie wundern sich dann, dass es kein System gibt, das linear Geld verdient, und wechseln zum falschen Zeitpunkt die Strategie (falls sie überhaupt eine haben).

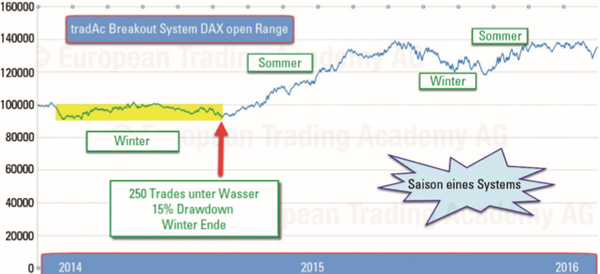

Sie wissen nicht, wann ihr System Saison hat und wann nicht. Somit können sie auch nicht wissen, dass es sich nur um einen temporären Tiefpunkt handelt und nicht um eine Sackgasse. Sonne und Wärme sind der Vorteil für das Eisgeschäft. Ein Vorteil existiert nicht immer am Markt und ohne Vorteil wird es einen

Drawdown geben. Aber der Vorteil wird häufig zurückkehren (wie die Sonne im Sommer). Wenn der Trader in der Lage ist, diese Bedingungen zu erkennen, lohnt es sich weiterzumachen.

Bild 1. Breakout Open Range-system. Im Trading ist es wichtig, zu wissen, wann das Trading-System Saison hat und wann nicht. Das Breakout Open Range-System von tradAc erkennt anhand des Drawdowns, wann die Saison vorbei ist.

Birger Schäfermeier über seine Trading-Plattform NanoTrader:

Number Crunching als Schlüssel

Es ist schwierig, zu unterscheiden, ob sich ein System nur in einem Drawdown befindet oder ob der Lebenszyklus der Strategie vorüber ist, da es keinen Vorteil mehr gibt. In der Trader-Ausbildung ist die ausführliche Beschäftigung mit den Zahlen der Strategie (das sogenannte „Number Crunching“) ein wesentlicher Teil für den langfristigen Erfolg. Der Trader lernt, welcher Drawdown typisch ist, wie viele Tage die Strategie unter Wasser ist, welchen Erwartungswert die Strategie hat und wie hoch die Volatilität ist. Und vor allem: wann der Vorteil für die Strategie verschwunden ist.

Um die entscheidende Frage „durchhalten oder aufgeben?“ am Weichenpunkt richtig beantworten zu können, bedarf es folgender Ausbildung:

- Schulung im System und Erkennung des Vorteils: In Marktphasen ohne klaren Vorteil kann das System auch nicht erfolgreich sein.

- Sicherstellen, dass das System richtig umgesetzt wird: Viele gute Systeme werden von Anfängern nicht richtig umgesetzt, weil sie Signale auslassen oder aber in ihr System eingreifen.

- Number Crunching des Systems und statistische Bewertung: Mit einer Monte Carlo Simulation des Handelssystems sollte der Trader wissen, was ihn wahrscheinlich erwartet. Ebenfalls lassen sich mithilfe statistischer Verfahren Vertrauensintervalle festlegen. (Zum Beispiel: Mit einem Konfidenzlevel von 98 Prozent sollte der Verlust nicht größer als X in der Periode Y sein.)

- Entwicklung eines Frühwarnsystems: Ein gutes Tracking aller statistischen Zahlen kann den Trader rechtzeitig warnen, wenn sein System aus dem Ruder läuft.

- Monitoring des Systems (Trading-Tagebuch): Das Überwachen mit einem Trading-Tagebuch hilft, Schwachstellen zu identifizieren.

Alle diese Punkte sind wichtig und müssen bei der Frage „weitermachen oder aufhören?“ berücksichtigt werden. Ohne historische Daten vom System und aktuelle Ergebnisse aus dem Trading-Tagebuch fehlen dem Trader die notwendigen Daten, die richtige Entscheidung zu treffen, den Trade gegebenenfalls aussetzen, eventuell zu adjustieren oder aber weiterzutraden.

Birger tradet Futures. Zwei kostenlose E-Books für Sie ...

6. KEIN LERNEN OHNE REFLEXION

Im letzten Teil der Serie zur Ausbildung von Tradern geht es um das richtige Lernen. Im ersten Teil haben wir uns mit den vier Phasen des Lernens beschäftigt. Dabei haben wir festgestellt, dass viele Trader zu Beginn ihrer Karriere noch nicht einmal wissen, was sie nicht wissen, und ihnen häufi g eine Struktur fehlt, was sie wie lernen müssen. Im Folgenden erfahren Sie, wie Lernen durch Refl exion funktioniert.

Erfolglos trotz Erfahrung

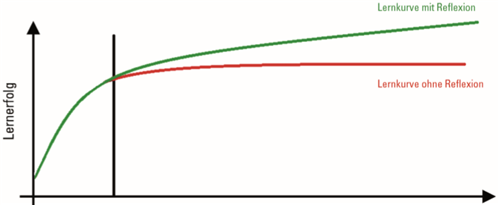

Immer wieder gibt es Trader, die sich zwar als erfahren bezeichnen, bei denen sich aber trotz vieler Jahre Trading-Praxis nicht der gewünschte Erfolg einstellt. Meist sind diese Trader ratlos, was der Grund dafür sein könnte. Der Autor hat festgestellt, dass die Anzahl der Stunden oder Jahre, in denen Menschen sich mit dem Trading beschäftigen, nur wenig über die Qualität des Traders aussagen. Ohne genaue Reflexion der abgeschlossenen Trades wird kein Lernerfolg stattfinden.

Dabei ist hervorzuheben, dass sich die Reflexion natürlich nicht nur auf den Trade, sondern auf den gesamten Trading-Prozess bezieht. Wie wurde der Trade geplant? Wie wurde sich vorbereitet? Wie wurde der Plan umgesetzt? Welche Anpassungen mussten vorgenommen werden? Welche Fehler wurden im Prozess gemacht? Der Trading-Prozess startet bei der Morgenanalyse (Vorbereitung für den Tag), geht über die Trade-Planung hin zum Trade und dessen Management und schließt mit der Dokumentation des Trades. Erfolglose Trader scheitern häufig daran, den Trading-Prozess sauber umzusetzen, merken es aber nicht, da keine Reflexion des Prozesses stattfindet.

Falsches Training

Einfach nur den Markt zu beobachten oder täglich zu traden, bringt demnach nichts. Unser Bewusstsein arbeitet immer mit Inputs. Dabei stellt sich die Frage, welche es bekommt. Wenn wir nicht lernen, unsere Gedanken bewusst zu strukturieren, werden sie ein Spielball von externen Impulsen – Gewohnheiten, Launen, sozialen Kontakten, Erinnerungen. All diese Inputs sind zufällig und unser Bewusstsein kann nur sehr wenig davon lernen. Wenn es uns jedoch gelingt, den Input, den wir uns selbst geben, zu strukturieren, können wir schnell und effektiv lernen.

Dieses strukturelle Lernen setzt voraus, das wir Fixpunkte haben, von denen aus wir Dinge verändern können, um zu sehen, wie sich die Veränderungen auswirken. Diese Fixpunkte haben wir aber nur, wenn wir immer die gleichen Routinen verwenden. Immer die gleiche Analyse, immer die gleiche Planung, immer das gleiche Trade Management und so weiter.

Trader müssen nicht nur den Markt lesen, sondern auch lernen, sich selbst und ihr Verhalten zu lesen. Damit sind wir beim Thema Selbsterkenntnis. Diese erlangen wir nicht aufgrund von wagen Einschätzungen oder momentanen Emotionen, sondern nur mithilfe einer harten Datenbasis. Dazu muss aber diese Datenbasis erst geschaffen werden. Wenn Sie nicht Ihre morgendlichen Analysen strukturieren und verschriftlichen, dann können Sie später nicht darauf zurückgreifen. Sie wissen also nicht mehr, warum Sie zu welcher Entscheidung gekommen sind.

Zielführendes Lernen

Sie benötigen Vergleichsmöglichkeiten mit anderen Analysen von den Vortagen. Nur so können Sie Muster erkennen. Sind Sie zum Beispiel ein Trader, der anhand von objektiven Kriterien morgens den Trend auf 60 Minuten aufwärts eingestuft, aber im Verlauf des Tages trotzdem short gehandelt hat? Was haben Sie wann wie gemacht und welches Ergebnis haben Sie damit erreicht? Nur durch die genaue Analyse Ihrer Daten wissen Sie auch, warum und wann Sie die Richtung ändern.

Bild 1. Lernkurve eines traders. Durch Reflexion erkennt der Trader seine Fehler und entwickelt sich so stetig weiter. Ohne Reflexion wiederholt der Trader nicht erkannte Fehler immer wieder. Er lernt nicht weiter dazu (ab schwarzer vertikaler Linie).

Birger Schäfermeier über seine Trading-Plattform NanoTrader:

Dazu ein Beispiel: Vor einigen Wochen kam ein erfolgloser Trader zum Autor, der bereits seit zehn Jahren handelt. Er wollte von ihm wissen, woran der fehlende Erfolg lag. Deshalb bat der Autor den Trader, ihm sein Trading-Tagebuch zur Verfügung zu stellen und seinen Trading-Prozess aufzuschreiben. Der Trader hatte weder das Tagebuch noch einen Prozess. Der Autor bat ihn also, in den folgenden Wochen ein Trading-Tagebuch zu führen. Seine Trefferquote (TQ) lag bei 66 Prozent mit Durchschnittsgewinnen von 0,3 R (dem 0,3-Fachen des Risikos). Verluste betrugen immer 1 R (1 R bedeutet das komplett eingegangene Risiko). Multipliziert man die TQ mit dem Durchschnittsgewinn und addiert Verlustquote und Durchschnittsverlust, erhält man den Erwartungswert. Dieser betrug minus 0,076. Pro Trade verlor der Trader also zirka sieben Prozent des Risikos. Jahrelang hat dieser Trader versucht, seine Trefferquote weiter zu erhöhen, was natürlich zu Lasten der Durchschnittsgewinne ging. Anstatt zu lernen, wie man noch bessere Trades findet, musste dieser Trader erst lernen, wie man seine Verluste klein hält.

Fazit

Die Daten zu erheben und zu analysieren, bedeutet natürlich Arbeit. Es muss nicht nur ein Trading-Tagebuch geführt, sondern auch der gesamte Trading-Prozess dokumentiert werden. Wer nicht weiß, wie er seine Trades managen soll, weiß auch nicht, wie er seine Durchschnittsgewinner vergrößern oder Durchschnittsverlierer verkleinern kann. Es bringt nichts, heute dies und morgen das zu ändern, wenn man nicht den Einfluss auf das Trading wahrnimmt. Der Trader muss erst lernen, den Markt zu analysieren, dann seine Daten und zum Schluss sich selbst. Anfängern empfiehlt es sich, hierfür erfahrene Trader als Mentor zu nutzen. Quelle: Traders' Mag