Sie sind hier

Karin Roller | Stephanie Eismann – Pattern -Trading

Als aktive Trader und technische Analysten wissen Karin Roller und Stephanie Eismann, worauf es beim Musterhandel ankommt. Sie erklären nicht nur die Theorie dahinter, sondern zeigen auch, wie Sie Muster gewinnbringend in Ihren Handelsalltag einbauen können. Wir haben die Sondergenehmigung erhalten, einen umfangreichen Auszug aus diesem Buch zu veröffentlichen.

Die Autoren dieses Buches schreiben: Patterns – das sind regelmäßig wiederkehrende Muster im Chart. Ein Dreieck, eine Flagge, ein Doppelter Boden, ein Gartley Pattern oder ein Dead Cat Bounce. Jedes dieser Muster spiegelt die Absichten und die Verfassung der Marktteilnehmer wider. In welche Richtung der Markt getrieben werden soll, ob nur ein paar kleine Privatanleger handeln oder Profis von den Banken. Vielleicht wird auch nur auf die anstehende Zinsentscheidung gewartet oder der große Verfallstag wirft seine Schatten voraus.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Im ersten Kapitel dieses Buches über "harmonische Patterns" zeigen die Autoren, was erfolgreiche Trader über Chart-Patterns wissen müssen. Wir wünschen Ihnen eine spannende Lesezeit.

PATTERN-EINTEILUNG

Die technische Analyse der westlichen Welt ist ungefähr 120 Jahre alt. Glaubwürdige Unternehmensbilanzen als Basis der fundamentalen Analyse wurden erst ab den 1940er-Jahren entwickelt. Auch wenn die technische Analyse älter ist, gilt die fundamentale Analyse als »zuverlässiger« und ist weiter verbreitet – obwohl wir alle wissen, dass kreative Buchhalter Bilanzen nicht nur »aufhübschen«, sondern mit der entsprechenden kriminellen Energie auch massiv fälschen können und auch gefälscht haben.

Ein Chart hingegen drückt glasklar die Marktmeinung der diesen Wert handelnden Personen aus. Wichtig ist aber, dass es genügend Marktteilnehmer gibt, denn sie hinterlassen mit jedem ausgeführten Trade ihre Spuren im Chart. Und ein guter Fährtenleser kann aus diesen Spuren jede Menge an Informationen herauslesen.

Viele Trader glauben nun, dass ein Chart, vollgepackt mit mathematischen Ableitungen vom Preis (= Indikatoren und Oszillatoren), uns treffsicher durch den sprichwörtlichen Dschungel leitet und uns genaue Anweisungen geben kann: da long und dort short, hier die Position absichern und dort die Gewinne mitnehmen. Die Anweisungen bekommen wir – allerdings lässt das Ergebnis oft genug zu wünschen übrig: Dauerhaft verdienen die wenigsten Trader ihr Geld mit automatischen Handelssystemen.

Patterns – das sind regelmäßig wiederkehrende Muster im Chart. Ein Dreieck, eine Flagge, ein Doppelter Boden, ein Gartley Pattern oder ein Dead Cat Bounce. Jedes dieser Muster spiegelt die Absichten und die Verfassung der Marktteilnehmer wider. In welche Richtung der Markt getrieben werden soll, ob nur ein paar kleine Privatanleger handeln oder Profis von den Banken. Vielleicht wird auch nur auf die anstehende Zinsentscheidung gewartet oder der große Verfallstag wirft seine Schatten voraus.

Nehmen wir als Beispiel die Aktie der Audi AG. Es gibt insgesamt 43.000.000 Aktien (Angabe im Geschäftsbericht 2014). Die Volkswagen AG hält 99,55 % der Audi AG Aktien, also 42.807.797 Stück. Die ausstehenden 0,45 % = 192.203 der Aktien befinden sich im Streubesitz. Von diesen werden höchstens ein paar Dutzend am Tag gehandelt. Das sind viel zu wenige Marktteilnehmer, als dass da eine Meinung über die Entwicklung der Audi AG kundgetan wird. Der eine verkauft zum Beispiel, weil er Geld für ein Geburtstagsgeschenk braucht, der andere kauft vielleicht mit dem Audi-Automobil gleich eine Audi-Aktie dazu.

Anders verhält es sich zum Beispiel bei der Daimler AG. Hier werden mehrere Millionen Stück am Tag gehandelt und damit wird die Marktmeinung vieler Marktteilnehmer kundgetan, denn sie schlägt sich im Chart nieder. Tauchen wir wieder in die Vergangenheit ein und machen eine Zeitreise zurück zum Anfang des 20. Jahrhunderts. Computer, wie wir sie heute kennen, gab es noch nicht, daher wurden Liniencharts und Point & Figure-Charts von Hand gezeichnet. Technische Analyse bestand im Wesentlichen darin, wiederkehrende Muster zu analysieren, zu beschreiben und dann zu identifizieren.

Patterns lassen sich unter anderem einteilen in:

- Standard-Patterns und in

- harmonische Patterns oder auch Advanced Patterns.

Bereits in den 1920er-Jahren wurden folgende Standard-Patterns beschrieben:

- die Kopf-Schulter- und inverse Kopf-Schulter-Formationen

- die Untertassen und inverse Untertassen

- das symmetrische Dreieck als Top- und als Bodenformation

- Dreiecke

- der Doppelboden und das Doppeltop

- der komplexe Boden (multiple Kopf-Schulter)

- das broadening Top oder Bottom oder auch umgekehrte Dreieck

Auch Gaps waren schon beschrieben, was insofern nicht verwundert, da die Märkte damals nicht rund um die Uhr gehandelt wurden, sondern in festen Handelszeiten tagsüber mit einer großen Pause über Nacht. Ausbruchslücken (Breakaway Gap) und Erschöpfungslücken (Exhaustion Gap) deuten auf eine Trendumkehr hin. Fortsetzungslücken (Continuation Gap) und das common gap auf eine Fortsetzung des Trends.

Im Gegensatz zu den Standard-Patterns werden bei den harmonischen Mustern, wie zum Beispiel dem Gartley, Fibonacci-Ratios verwendet.

Sowohl die Standard-Patterns, als auch die harmonischen Patterns können weiter in

- Umkehrformationen oder auch Reversal Patterns und

- Fortsetzungsformationen oder auch Continuation Patterns

unterteilt werden.

Harmonische Patterns

Unter harmonischen Patterns versteht man Chartmuster, die mithilfe von Fibonacci-Ratios definiert werden. Diese Muster werden in der Regel aus fünf Punkten und vier Segmenten gebildet. Sie tragen Namen wie »Gartley«, »Bat«, »Butterfly«, »Crab« oder auch »Shark«. Die einzelnen Patterns unterscheiden sich darin, an welchen Fibonacci-Ratios eine Umkehr ausgebildet wird und bis zu welchem Fibonacci-Ratio eine Bewegung läuft … nein … Sie müssen sich jetzt nicht sofort die spezifischen Fibonacci-Ratios merken, die ein bestimmtes Pattern beschreiben. In diesem Punkt werden wir Sie mit einer speziellen Erkennungsmatrix und mit aussagekräftigen Grafiken unterstützen.

Wieso harmonische Patterns handeln?

Die Frage, die Sie sich natürlich zu Recht stellen, lautet: Wieso soll ich ausgerechnet harmonische Patterns handeln? Jeder Trading-Autor schreibt doch in seinem Buch: Das ist der Heilige Gral, mit dieser Methode werden Sie nur noch Gewinne einfahren. Morgen sind Sie reich!

Nein – mit Pattern-Trading sind Sie morgen nicht reich! Und auch beim PatternTrading gibt es Verlusttrades. Aber Sie können Ihr Strategie-Portfolio um einige profitable Strategien erweitern.

Mit Pattern-Trading kombinieren Sie einige sehr mächtige und effektive Tools der technischen Analyse:

- Dow-Theorie/Markttechnik

- Unterstützung und Widerstand

- Fibonacci

Beim Pattern-Trading wird ausschließlich die Preisbewegung analysiert. Sie machen sich damit unabhängig vom Interpretationsspielraum der Indikatoren und/ oder Oszillatoren. Auf mathematische Ableitungen vom Preis – Indikatoren sind nichts anderes – wird also verzichtet. Zumal fast alle Indikatoren lagging, also nachlaufend sind und ihre Signale mit einer zum Teil erheblichen zeitlichen Verzögerung ausbilden.

Aber nicht nur die Wahl der verwendeten Methoden ist ein Argument für das Pattern-Trading, sondern:

- Jeder Trade wird in Ruhe im Voraus vorbereitet und geplant. Wir nennen das Schema F, denn beim Trading mit harmonischen Patterns folgen wir immer demselben Prinzip: Identifizieren, Prognostizieren, Entscheiden und Ausführen.

- Es wird nicht »einfach so« in den Markt gesprungen!

- Set and forget – will heißen: Vorab werden mögliche Einstiege, Stops und Take Profits definiert. Die Order wird entsprechend den Regeln aufgegeben – und vergessen.

- In Abhängigkeit der Kontogröße und des persönlichen Risk- und Moneymanagements wird vorab die Positionsgröße ermittelt, bei der Sie noch gut schlafen können und Ihr Konto bei einem Verlusttrade nicht ausradiert ist.

- Nach Eröffnen der Position folgt das Trade-Management. Da in der Regel in höheren Zeitebenen gehandelt wird, artet das nicht in Stress aus.

- Da bereits vor dem Einstieg der Stop und der Take Profit festgelegt werden, kann das CRV (= Chance-Risiko-Verhältnis) berechnet werden und Sie wissen bereits vorab, ob sich dieser Trade lohnt oder ob Sie besser auf die nächste Gelegenheit warten.

- Der Einstieg erfolgt in der Regel früh, der Stop liegt oft auch sehr dicht am Einstieg und ist »billig«.

- Pattern-Trading ist geradezu prädestiniert für höhere Zeitebenen wie H4 (4-Stunden-Chart) und Daily. Damit ist es eine Methode, die auch berufstätige Trader verwenden können. Pattern-Trading in höheren Zeitebenen ist auf jeden Fall wesentlich entspannter und weniger zeitaufwendig als Scalpen!

- Harmonische Patterns finden sich in praktisch allen Märkten: Indizes, Aktien, Rohstoffe, Edelmetalle, Währungen und Anleihen, ausreichend Marktteilnehmer vorausgesetzt.

- Sie müssen sich nicht mit den oft widersprüchlichen Aussagen von Indikatoren oder Oszillatoren auseinandersetzen.

- Sie benötigen auch kein tolles Charttool mit allem Schnickschnack. Ein Candlestick-Chart mit Fibonacci-Tools ist völlig ausreichend.

Kompliziert?

Klar, das Auge muss geschult werden, um ein sich entwickelndes Pattern zu entdecken. Aber keine Bange – in diesem Buch werden wir Ihnen Schritt für Schritt die Patterns erklären. Mit ein bisschen Übung springen Ihnen die Patterns dann förmlich ins Auge – und Sie können Ihr Strategie-Portfolio um einige profitable Strategien erweitern! Und mit der »Pattern-Matrix« geben wir Ihnen ein Tool an die Hand, mit dem Sie die sich in Entwicklung befindlichen Patterns identifizieren können.

Die ersten Schritte

Die erste Betrachtung der grafischen Darstellung eines Patterns ist etwas gewöhnungsbedürftig, daher wird das Basismuster = ABC Pattern sehr ausführlich erklärt, sodass Sie die ganz spezielle Darstellungsweise lernen können. Die Ratios sind in der Position eingezeichnet, wie Sie sie auch in der englischsprachigen Literatur finden. Apropos Literatur: Bei den harmonischen Patterns sind die Fibonacci-Ratios nicht in Stein gemeißelt. Bei Ihren Recherchen werden Sie feststellen, dass der eine oder andere Autor bei den Patterns etwas andere FibonacciRatios verwendet. In der Regel wird noch das nächsthöhere oder nächsttiefere Ratio zusätzlich verwendet oder es wird auch eines weggelassen. Oder es werden Ratios verwendet, die keine Fibonacci-Ratios sind, wie zum Beispiel die Kreiszahl Pi (π).

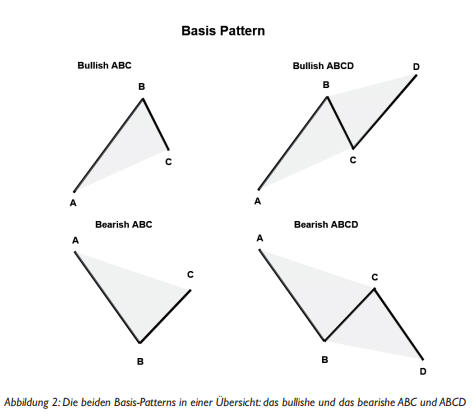

Als Erstes stellen wir Ihnen eins der universalen Grundmuster (= Basis-Pattern) vor: das ABC Pattern (auch 1-2-3- oder ABC-Muster genannt). Dieses mächtige Pattern sieht ein bisschen aus wie der Schein einer Taschenlampe und besteht aus einem Trend, der Korrektur dieses Trends (Retracement), was oft auch als Rücklauf bezeichnet wird, und der Wiederaufnahme des Trends.

Ein weiteres Grundmuster ist die Weiterentwicklung des ABC-Musters: das ABCD-Muster. Es ist die Basis aller harmonischen Patterns. Sie können potenzielle Umkehrzonen (Potential Reversal Zone, PRZ) am Punkt D und Zielzonen auf Basis der Strecken AB und BC prognostizieren.

Es wird genau erläutert

- was die gepunkteten und gestrichelten Linien bedeuten,

- was die Zahlen bei den gepunkteten und gestrichelten Linien bedeuten,

- welche Variante der Fibonacci-Kurszielbestimmung verwendet wird,

- wo eine Position und in welche Richtung eröffnet wird,

- wo der Stop-Loss und wo der Take Profit gelegt werden sollten,

- wann das Pattern als gescheitert gilt.

Jedes Pattern gibt es in zwei Varianten: einer bullishen und einer bearishen. Jede dieser Varianten wird zuerst als gezeichnete Grafik und dann in einem echten Chart gezeigt.

- Die bullishe Variante impliziert, dass eine Long-Position eröffnet wird.

- Die bearishe Variante impliziert, dass eine Short-Position eröffnet wird.

Wie ein Trend und eine Trendumkehr definiert und wie sie identifiziert werden, können Sie im Anhang I über die Dow-Theorie (ab Seite 205) nachlesen.

Das Gleiche gilt für die Verwendung der verschiedenen Varianten der FibonacciKurszielbestimmungen, diese werden im Anhang II (ab Seite 231) vorgestellt und ihre Verwendung und Anwendung beschrieben. Darüber möchten wir auf das Buch von Karin Roller, Kursziele bestimmen mit Fibonacci, erschienen im FinanzBuch Verlag, hinweisen.

Die Basis-Muster: ABC und ABCD Pattern

Das ABC-Muster verkörpert das Prinzip von Actio est Reactio an der Börse: Jede Bewegung muss korrigiert werden. Alle Kurse bewegen sich in jeder Zeitebene in diesem Zickzackmuster. Charles Dow hat nach dem intensiven Studium von Charts seine 252 Editorials im Wall Street Journal geschrieben, auf deren Grundlage seine geistigen Erben die Dow-Theorie formuliert haben (ab Seite 205). Ralph Nelson Elliott hat die Dow-Theorie um das Elliott Wave Principal ergänzt.

Beim ABC Pattern gilt es, das Ende der Korrektur bei Punkt C zu erkennen, um sich dann in die von der Strecke AB vorgegebene Richtung zu positionieren und diese Position mit einem Stop-Loss auch abzusichern. Es ist ein Trendfortsetzungsmuster. Da noch niemand durch Gewinnmitnahmen gestorben ist, macht es auch Sinn, einen Take Profit einzugeben.

Das ABCD Pattern ist dann praktisch die Weiterführung des ABC Patterns um den Punkt D. Bei D wird wieder eine Gegenreaktion des Kurses erwartet, die bestehende Position sollte also geschlossen werden und eine neue Position kann eröffnet werden.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Leute Lesen auch

- Die Gartley Pattern: Eine Power-Strategie

- Der heimliche König der Chart-Pattern: Die Wolfe Wave

- Thomas N. Bulkowski – Traden mit Chartformationen