Sie sind hier

Van K. Tharp – Clever traden mit System 2.0

Laut Van K. Tharp, dem Autor dieses Buches, soll es Händlern und Anlegern helfen, mehr Geld zu verdienen, indem sie mehr über sich selbst erfahren und dann eine Methodik entwickeln, die zu ihrer Persönlichkeit und ihren Zielen passt. Wir haben eine Sondergenehmigung für die Veröffentlichung des ersten Kapitels dieses Buches erhalten.

Der Herausgeber des Buches schreibt: Es gibt wahrscheinlich Hunderttausende von Trading-Systemen, die funktionieren. Doch wenn man den Leuten solch ein System in die Hand gibt, werden sie es meistens nicht befolgen. Warum nicht? Weil das System nicht zu ihnen passt. Eines der Geheimnisse erfolgreichen Tradings besteht darin, dass man ein Trading-System findet, das zu einem passt.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Beginnen wir nun mit dem ersten Kapitel dieses interessanten Buches.

Teil 1

Der wichtigste Faktor in Ihrem Erfolg: Sie selbst!

Die Ziele dieses Buches sind zweigeteilt:

1. Zum einen will es Ihnen bei Ihrer Suche nach den Geheimnissen des Heiligen Grals helfen, und gleichzeitig ...

2. ... will es Ihnen bei Ihrer Suche nach einem Erfolg versprechenden TradingSystem helfen, das zu Ihnen passt.

Beide Ziele gehen von einer wesentlichen Voraussetzung aus: dass Sie selbst der wichtigste Faktor Ihres Erfolgs sind. Jack Schwager kam, nachdem er zwei Bücher geschrieben hatte, für die er einige der weltweit besten Trader interviewt hatte, zu folgendem Schluss: Der wichtigste Faktor ihres Erfolges bestand darin, dass jeder von ihnen ein Trading-System besaß, das zu ihm passte. Ich würde diese Annahme gerne noch einen Schritt weiterführen: Man kann nur dann ein passendes System entwickeln, wenn man etwas über sich selbst weiß.

Demnach beschäftigt sich der erste Teil dieses Buches mit Selbstfindung und damit, dass man sich an einen Punkt bewegt, von dem aus man Marktrecherche betreiben kann. Ein weiteres Kapitel handelt von der psychologischen Kernaussage erfolgreichen Tradings (worum es sich beim Heiligen Gral tatsächlich handelt), ein anderes von der wertenden Heuristik und wieder ein anderes von der Festlegung persönlicher Zielsetzungen.

1. Die Legende des Heiligen Grals

Wir müssen nur dem Heldenweg folgen, und wir werden dort einen Gott finden, wo wir geglaubt haben, wir hätten etwas Scheußliches gefunden. Und dort, wo wir geglaubt haben, wir hätten einander getötet, werden wir uns selbst töten. Wo wir dachten, uns nach außen zu bewegen, nähern wir uns dem Zentrum unserer eigenen Existenz. Und wo wir geglaubt haben, fertig zu sein, werden wir mit aller Welt vereint.

– Joseph Campbell

Die Kraft der Mythen (Seite 51)

Ich möchte Ihnen ein Geheimnis über den Markt anvertrauen. Sie können richtig viel Geld verdienen, indem Sie Break-outs kaufen, die über den normalen täglichen Schwankungsbereich einer Kursbewegung hinausgehen. Dies nennt man Volatilitäts-Break-outs. Ein Trader ist berühmt dafür, dass er mit Volatilitäts-Break-outs Millionen verdient. Sie können dies auch schaffen! Sie können eine Menge Geld machen! Und hier ist Ihre Anleitung.

Zunächst nehmen Sie den Schwankungsbereich des gestrigen Tages. Wenn es zwischen gestern und vorgestern eine Lücke gibt, dann fügen Sie die Lücke dem Schwankungsbereich hinzu. Dies bezeichnet man als den tatsächlichen Schwankungsbereich. Nehmen Sie nun 40 Prozent des gestrigen tatsächlichen Schwankungsbereiches und klammern Sie den heutigen Eröffnungskurs um diesen Betrag ein. Der obere Wert ist Ihr Kaufsignal, und der untere Wert ist Ihr Verkaufssignal (also für Leerverkäufe). Wenn einer der beiden Werte erreicht wird, dann steigen Sie in den Markt ein, und Sie werden eine 80-prozentige Chance haben, Geld zu verdienen. Und langfristig gesehen werden Sie sogar richtig viel Geld verdienen.

Hat sich dieser Tipp interessant für Sie angehört? Nun, genauso hat er Tausende von Spekulanten und Investoren angelockt. Und obwohl ein Tipp immer auch eine gewisse Wahrheit enthält – er kann eine Grundlage sein, um auf dem Markt richtig viel Geld zu machen –, handelt es sich sicherlich nicht um ein magisches Erfolgsgeheimnis. Viele, die diesem Rat Folge leisten, könnten pleitegehen, da er nur ein Teil einer soliden Methodologie ist. So erfährt man beispielsweise nichts darüber,

- wie man sein Kapital schützt, wenn sich der Markt in die falsche Richtung bewegt;

- wie oder wann man seine Gewinne mitnehmen sollte;

- wie viel man beim Auftauchen eines Signals kaufen oder verkaufen sollte;

- für welche Märkte sich die Methode eignet und ob sie in allen Märkten funktioniert;

- wann die Methode funktioniert und wann sie kläglich versagt.

Doch das Wichtigste ist, dass man sich bei der Zusammensetzung all dieser Teile die Frage stellt, ob die Methode den persönlichen Ansprüchen genügt. Ist es etwas, womit man als Trader auch umgehen kann? Passt die Methode zu den persönlichen Investitionszielen? Passt sie zur Persönlichkeit eines Traders? Kann man mit den Drawdowns oder Durststrecken leben, die sie vielleicht hervorbringt? Erfüllt das System die persönlichen Kriterien, damit man sich bei dessen Anwendung wohlfühlt, und worin bestehen diese Kriterien?

Dieses Buch soll Tradern und Investoren helfen, mehr Geld zu verdienen, indem sie mehr über sich selbst lernen und dann eine Methodologie entwickeln, die zu ihrer eigenen Persönlichkeit und zu ihren Zielen passt. Es richtet sich sowohl an Trader als auch an Investoren, da beide darauf aus sind, in den Märkten Geld zu verdienen. Der Trader wählt dabei einen eher neutralen Weg, indem er bereit ist, sowohl zu kaufen als auch Leerverkäufe zu tätigen.

Im Gegensatz dazu sucht der Investor nach einer Investition, die man kaufen und eine längere Zeit festhalten kann. Beide befinden sich auf der Suche nach einem magischen System, das sie bei ihrer Entscheidungsfindung unterstützt – das sogenannte System des Heiligen Grals.

Die Suche nach den auf dem Markt möglichen Gewinnen beginnt meist irgendwo anders. Im Prinzip durchläuft ein typischer Investor oder Trader, der sich aufs Traden vorbereitet, einen Evolutionsprozess. Zunächst wird er süchtig nach der Idee, eine Menge Geld zu verdienen. Vielleicht gibt ihm irgendein Broker einen Tipp, wie viel Geld er verdienen kann, wenn er auf dem Markt aktiv wird. In North Carolina habe ich mal einen Werbespot im Radio gehört, der ungefähr so ging:

Wissen Sie, wo man Jahr für Jahr Geld verdient? Ausschließlich im landwirtschaftlichen Sektor – die Leute müssen ja schließlich etwas essen. Und wenn Sie sich das Wetter der vergangenen Tage betrachten, dann muss es irgendwann fast zu einem Engpass kommen. Und dies bedeutet höhere Preise. Und schon für eine kleine Investition in Höhe von 5.000 Dollar können Sie eine Menge Getreide kontrollieren. Wenn sich Getreide nur einige Pennies in Ihre Richtung entwickelt, können Sie bereits ein kleines Vermögen verdienen. Natürlich birgt eine solche Empfehlung auch immer gewisse Risiken. Natürlich kann man Geld verlieren, was vielen immer wieder passiert. Aber wenn ich mit dem, was ich sage, recht habe, dann überlegen Sie sich doch einmal, wie viel Geld Sie verdienen könnten! (Ähnliche Tipps habe ich für zahlreiche andere Rohstoffe und in letzter Zeit sogar für den Handel von Währungen gehört.)

Sobald der Trader seine ersten 5.000 Dollar eingesetzt hat, ist er süchtig. Selbst wenn er alles verliert – was in den meisten Fällen auch passiert –, wird er weiter der festen Überzeugung sein, dass er das große Geld machen kann, wenn er auf den Märkten aktiv wird. »Hat nicht Hillary Clinton aus 1.000 Dollar 100.000 Dollar gemacht? Wenn sie das schafft, dann schaffe ich das erst recht.« Folglich wird unser Investor richtig viel Zeit in die Suche nach jemandem investieren, der ihm sagen kann, was er bei seinem Streben, die wirklich tollen Gelegenheiten ausfindig zu machen, kaufen oder verkaufen soll.

Ich kenne kaum jemanden, der dadurch, dass er auf den Rat anderer gehört hat, durchweg Geld verdient hat. Natürlich gibt es Ausnahmen, aber nur sehr wenige. Mit der Zeit verlieren diejenigen, die dem Rat anderer gefolgt sind und daraufhin ihr Kapital verloren haben, den Mut und sind schließlich weg vom Fenster.

Oft fällt man auch auf das herein, was einem in der Zeitung angepriesen wird. Das hört sich dann meist so an: »Wären Sie dem Rat unseres Gurus gefolgt, hätten Sie 320 Prozent auf XYZ, 220 Prozent auf GEF und 93 Prozent auf DEC verdient. Und noch ist es nicht zu spät. Für nur 1.000 Dollar können Sie die Empfehlungen unseres Gurus für jeden der nächsten zwölf Monate erhalten.« Wie Sie aus den Kapiteln zur Umsatzerwartung und zur Positionsgröße erfahren werden, hätte man auch ganz leicht pleitegehen können, wenn man solchen Ratschlägen eines Gurus gefolgt wäre, da man nichts über die Absicherung nach unten oder die Umsatzerwartung des jeweiligen Systems weiß.

Ein Guru auf dem Gebiet Optionshandel gab mir einmal folgenden Tipp: »Wärest du voriges Jahr bei jedem Trade meinem Rat gefolgt, dann hättest du aus 10.000 Dollar 40.000 Dollar gemacht.« Klingt das nicht beeindruckend? Für die meisten schon, doch was er wirklich meinte, war Folgendes: Wenn man bei jedem von ihm empfohlenen Trade 10.000 Dollar riskiert hätte, dann hätte man bis zum Ende des Jahres 40.000 Dollar verdient. Anders ausgedrückt: Wenn man pro Trade ein Risiko von 1R eingegangen wäre (wobei R die Wahrscheinlichkeit misst, dass ein Anlageziel nicht erreicht wird), dann wäre man am Ende des Jahres bei 4R angekommen. Glauben Sie mir: 99 Prozent aller Trading-Systeme, die Sie wahrscheinlich entwickeln, werden besser abschneiden als dieses hier. Dennoch blättert man die 1.000 Dollar für den Ratschlag des Gurus hin, da der Tipp statt einer Rendite von 4R eine 400-prozentige Rendite verheißt. Das heißt, man ist so lange dazu bereit, bis man sich dazu entschließt, vielleicht doch lieber eine bessere Frage zu stellen.

Einige schaffen es wie durch ein Wunder auf die nächste Stufe, die da lautet: »Zeigen Sie mir, wie man es macht.« Urplötzlich begeben sie sich auf eine wilde Suche nach der magischen Methodologie, die ihnen eine Menge Geld verspricht. Dies nennen einige die »Suche nach dem Heiligen Gral«. Während dieser Suche versucht unser Trader irgendetwas zu finden, das ihm den geheimen Schlüssel für die Schatzkammer unsagbarer Reichtümer in die Hände fallen lässt. Üblicherweise besucht man auf dieser Stufe zahlreiche Seminare, bei denen man etwas über verschiedene Methoden erfährt, wie zum Beispiel Folgendes:

Hier sehen Sie mein Stuhlmuster. Es besteht aus mindestens sechs Balken in einer Häufung, gefolgt von einem siebten Balken, der das Ballungsgebiet nach oben zu durchbrechen scheint. Sehen Sie, dass es wie ein nach links geneigter Stuhl aussieht? Sehen Sie, was auf diesem Chart passiert ist, nachdem es zu einem Stuhlmuster kam – der Markt schnellte förmlich in die Höhe. Und hier ist ein weiteres Beispiel. So einfach ist das. Und hier sehen Sie einen Chart, das zeigt, wie viel Gewinn ich mit dem Stuhlmuster im Verlauf der vergangenen zehn Jahre erzielt habe. Schauen Sie sich das an: 92.000 Dollar Gewinn jedes Jahr, und das mit einer Investition von nur 10.000 Dollar.

Doch irgendwie verwandelt sich diese Investition in Höhe von 10.000 Dollar in riesige Verluste, sobald diese Investoren tatsächlich versuchen, das Stuhlsystem zu verwenden. (Sie werden die genauen Gründe für diese Verluste im späteren Verlauf dieses Buches erfahren.) Ungeachtet dieser Rückschläge begeben sich diese Investoren jedoch auf die Suche nach noch einem weiteren System. Und diesen Teufelskreis verlassen sie erst, wenn sie letztlich pleite sind oder die wahre Bedeutung hinter der Metapher des Heiligen Grals verstanden haben.

Die Metapher des Heiligen Grals

In Trader-Kreisen hört man oft den folgenden Satz: »Sie befinden sich auf der Suche nach dem Heiligen Gral.« Üblicherweise bedeutet dies, dass sie sich auf der Suche nach den magischen Geheimnissen des Marktes befinden, die ihnen zum Reichtum verhelfen – den geheimen Regeln, denen alle Märkte unterliegen. Aber gibt es solche Geheimnisse überhaupt? Ja, natürlich! Und wenn Sie die Metapher des Heiligen Grals wirklich verstehen, dann werden Sie auch die Geheimnisse verstehen, wie man im Markt Geld verdient.

Verschiedene Bücher wie etwa Malcolm Goodwins Holy Grail beschäftigen sich mit der Thematik der Metapher des Heiligen Grals. Neben den Fantasieerzählungen über den Gral wurde die Metapher auch ausgiebig im Verlauf der Geschichte verwendet, und die meisten Abendländer erkennen etwas, das als die »Suche nach dem Gral« beschrieben wird, augenblicklich als äußerst bedeutsam an. Gelehrte verwenden den Begriff in Bezug auf vielerlei Dinge, angefangen von Blutfehden bis hin zur Suche nach der ewigen Jugend. Einige Gelehrte betrachten die »Suche nach dem Gral« als eine Suche nach Perfektionismus, Erleuchtung, Einheitlichkeit oder gar nach der direkten Gemeinschaft mit Gott. Was die Investoren angeht, so findet ihre »Suche nach dem Heiligen Gral« im Rahmen dieser anderen Suchen statt.

Die meisten Investoren glauben, dass die Märkte einer magischen Ordnung unterliegen. Sie glauben, dass einige darüber Bescheid wissen und dass diese wenigen mit dem Markt ein riesiges Vermögen machen. Diese Gläubigen versuchen permanent, den Geheimnissen auf die Spur zu kommen, sodass auch sie reich werden können. Solche Geheimnisse existieren. Doch nur wenige wissen, wo man sie findet, da sie sich dort befinden, wo kaum einer mit diesen Geheimnissen rechnen würde.

Je weiter Sie in diesem Buch vorankommen, desto besser werden Sie die Geheimnisse verstehen, wie man in den Märkten Geld erzielt. Und je mehr sich Ihnen diese Geheimnisse offenbaren, desto mehr werden Sie allmählich die wahre Bedeutung der »Suche nach dem Gral« verstehen.

Laut einer interessanten Grals-Sage herrscht im Himmel ein fortwährender Krieg zwischen Gott und Satan. Inmitten dieses Konflikts befindet sich der Gral, herbeigeschafft von neutralen Engeln. Somit besteht er inmitten eines spirituellen Weges zwischen gegenteiligen Paaren (wie etwa Gewinnen und Verlusten). Mit der Zeit wurde diese äußerst umstrittene Frage zu einem Ödland. Joseph Campbell sagt, das Ödland symbolisiere das unauthentische Leben, das die meisten von uns führen. Die meisten von uns machen meist das, was die anderen machen, folgen der Masse und verhalten sich so, wie es ihnen gesagt wird. Somit repräsentiert das Ödland unseren fehlenden Mut, unser eigenes Leben zu führen. Wenn wir den Heiligen Gral finden, bedeutet dies, dass wir die Mittel finden,

um aus dem Ödland zu entkommen, das heißt unser eigenes Leben zu führen und dadurch das ultimative Potenzial der menschlichen Psyche zu erreichen.

Investoren, die der Masse folgen, verdienen im Verlauf langer Trends vielleicht Geld, werden im Allgemeinen jedoch eher verlieren, während diejenigen Investoren, die unabhängig denken und handeln, meist Geld machen werden. Was hindert diejenigen, die der Masse folgen, daran, voranzukommen? Sie fragen andere um Rat (einschließlich ihrer Nachbarn), anstatt unabhängig zu denken und eine zu ihnen passende Methode zu entwickeln. Die meisten Investoren verspüren das heftige Verlangen, bei jedem Trade richtig zu liegen, und folglich finden sie einige richtig tolle Einstiegstechniken, die ihnen das Gefühl vermitteln, den Markt im Griff zu haben. So könnten Sie zum Beispiel verlangen, dass der Markt ganz nach Ihrer Pfeife tanzt, bevor Sie einsteigen. Doch wahres Geld macht man durch intelligente Ausstiege, da man dadurch als Trader seine Verluste im Rahmen halten und seine Gewinne weiter ausbauen kann. Für intelligente Ausstiege ist es jedoch erforderlich, dass der Trader mit dem, was der Markt tut, absolut in Einklang ist. Allgemein lässt sich Folgendes sagen: Man verdient nur dann Geld in den Märkten, wenn man sich selbst findet, sein Potenzial ausschöpft und mit dem Markt in Einklang ist.

Es gibt wahrscheinlich Hunderttausende von Trading-Systemen, die funktionieren. Doch wenn man den Leuten solch ein System in die Hand gibt, werden sie es meistens nicht befolgen. Warum nicht? Weil das System nicht zu ihnen passt. Eines der Geheimnisse erfolgreichen Tradings besteht darin, dass man ein Trading-System findet, das zu einem passt. So kam etwa Jack Schwager, nachdem er genügend »Markt-Genies« interviewt hatte, um zwei Bücher zu schreiben, zu folgendem Schluss: Die wichtigste Eigenschaft aller guten Trader ist, dass sie ein System oder eine Methodologie gefunden hatten, die zu ihnen passten. Somit liegt ein Teil des Geheimnisses bei der Suche nach dem Heiligen Gral darin begründet, dass man seinen eigenen, unverwechselbaren Weg findet – und damit etwas findet, das tatsächlich zu einem passt. Doch das ist längst noch nicht alles bei der Metapher des Heiligen Grals.

Man macht nur dann Geld in den Märkten, wenn man sich selbst findet, sein Potenzial ausschöpft und im Einklang mit dem Markt ist.

Das Leben beginnt in der neutralen Position zwischen Gewinnen und Verlusten – es fürchtet weder Verluste, noch sehnt es sich nach Gewinnen. Das Leben ist einfach, und das wird durch den Gral repräsentiert. Doch sobald sich ein Mensch seiner selbst bewusst wird, entstehen auch Angst und Gier. Doch wenn man die Gier abschüttelt (und damit die Angst, die sich aus Mangel ergibt), erreicht man eine ganz spezielle Einheit mit allem. Und genau hier kommen große Trader und Investoren ins Spiel.

Joseph Campbell, der verstorbene große Gelehrte und führende Experte auf dem Gebiet Mythen, sagt dazu Folgendes: Angenommen, das Gras würde sagen: »Was um Himmels willen bringt es, ständig so geschnitten zu werden?« Stattdessen wächst es einfach weiter. Dies ist der Sinn der Energie im Zentrum. Darin liegt der Sinn vom Bild des Grals, von der unerschöpflichen Quelle des Ursprungs. Dem Ursprung ist es egal, was passiert, sobald er anfängt zu existieren. Eine der Grals-Legenden beginnt mit einem kurzen Gedicht, das folgendermaßen lautet: »Jeder Akt hat sowohl gute als auch schlechte Ergebnisse.« Somit hat auch jeder Akt im Leben sowohl positive als auch negative Folgen – Gewinne und Verluste sozusagen. Das Beste, was wir tun können, ist, beide zu akzeptieren, während wir uns dem Leichteren zuwenden.

Überlegen Sie sich, was dies für Sie als Investor oder Trader bedeutet. Sie spielen ein Spiel des Lebens. Manchmal gewinnen Sie, und manchmal verlieren Sie, sodass es sowohl positive als auch negative Folgen gibt. Um sowohl das Positive als auch das Negative zu akzeptieren, müssen Sie diesen speziellen Ort in Ihrem Inneren finden, wo Sie einfach sein können. Von diesem Punkt aus gesehen gehören Verluste genauso zum Trading wie Gewinne. Diese Metapher ist für mich das wahre Geheimnis des Heiligen Grals.

Wenn Sie diesen Ort in Ihrem Inneren nicht gefunden haben, dann können Sie mit Verlusten nur sehr schlecht umgehen. Und wenn Sie die negativen Folgen nicht akzeptieren können, dann werden Sie als Trader nie erfolgreich sein. Gute Trader erzielen normalerweise bei weniger als der Hälfte ihrer Trades Geld. Wenn Sie Verluste nicht akzeptieren können, dann werden Sie wohl kaum bereit sein, aus einer Position auszusteigen, wenn Sie genau wissen, dass Sie falsch liegen. Es ist eher wahrscheinlich, dass aus kleinen Verlusten riesige Verluste werden. Und was noch wichtiger ist: Wenn Sie nicht akzeptieren können, dass Verluste unweigerlich eintreten, dann können Sie auch kein gutes Trading-System akzeptieren, das langfristig gesehen eine Menge Geld einfährt, aber mit dem man in 60 Prozent der Fälle Geld verlieren könnte.

Um sowohl das Positive als auch das Negative zu akzeptieren, muss man diesen speziellen Ort in seinem Inneren finden, wo man einfach sein kann. Von diesem Ort aus gesehen gehören Verluste genauso zum Trading wie Gewinne.

Worauf es beim Traden wirklich ankommt

Fast jeder erfolgreiche Investor, den ich bisher getroffen habe, hat die Lehre von der Metapher des Heiligen Grals verinnerlicht – dass sich Erfolg in den Märkten aus innerer Kontrolle ergibt. Dies bedeutet für die meisten Investoren eine radikale Veränderung. Innere Kontrolle lässt sich gar nicht so schwer erreichen, doch den meisten fällt es schwer, sich klar zu machen, wie wichtig sie ist. So glauben etwa die meisten Investoren, Märkte seien Lebewesen, die Opfer hervorbringen. Wenn Sie an diese Aussage glauben, dann trifft genau dies auf Sie zu. Doch Märkte bringen keine Opfer hervor; jeder Trader hat sein Schicksal selbst in der Hand. Kein Trader wird den Erfolg finden, ohne dieses wichtige Prinzip zumindest unterbewusst zu verstehen.

Lassen Sie uns einige Fakten betrachten:

- Die meisten erfolgreichen Marktprofis erzielen Erfolge dadurch, dass sie ihr Risiko kontrollieren. Die Risikokontrolle läuft unseren natürlichen Neigungen zuwider. Zur Risikokontrolle benötigt man eine ungeheure innere Kontrolle.

- Die meisten erfolgreichen Spekulanten haben Erfolgsquoten von 35 bis 50 Prozent. Sie sind nicht erfolgreich, weil sie die Kurse so gut vorhersagen. Sie sind erfolgreich, weil die Größe ihrer profitablen Trades die Größe ihrer Verluste bei Weitem übersteigt. Dies erfordert eine ungeheure innere Kontrolle.

- Die meisten erfolgreichen konservativen Investoren sind Querdenker. Sie machen das, wovor sonst jeder Angst hat. Sie kaufen, wenn sich alle anderen davor fürchten, und sie verkaufen, wenn alle anderen die Gier packt. Sie sind geduldig und bereit, auf die passende Gelegenheit zu warten. Auch dazu gehört innere Kontrolle.

Um als Investor erfolgreich zu sein, benötigt man mehr als jeden anderen Faktor innere Kontrolle. Dies ist der erste Schritt hin zum Trading-Erfolg. Wer alles dafür tut, um diese Kontrolle zu entwickeln, wird letztlich auch erfolgreich sein.

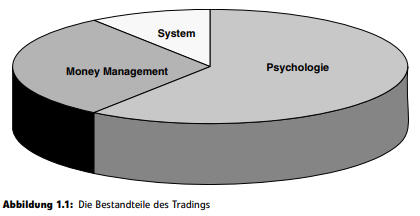

Lassen Sie uns die innere Kontrolle, den Schlüssel zum Trading-Erfolg, aus einer weiteren Perspektive betrachten. Wenn ich mit anderen darüber rede, was beim Trading entscheidend ist, dann kommen wir meist auf drei Bereiche zu sprechen: Psychologie, Money Management (das heißt die Größeneinteilung von Positionen) sowie die Entwicklung eines Systems. Die meisten richten ihr Hauptaugenmerk auf die Entwicklung eines Systems und legen weniger Wert auf die beiden anderen Punkte. Wer erfahrener ist, weiß, dass zwar alle drei Aspekte wichtig sind, doch dass Psychologie am wichtigsten ist (60 Prozent), danach Position Sizing (etwa 30 Prozent) kommt und erst zum Schluss die Entwicklung eines Systems (etwa zehn Prozent). Dies sehen Sie in Abbildung 1.1 veranschaulicht. Diese Leute würden behaupten, dass innere Kontrolle ausschließlich in den Bereich »Psychologie« fällt.

Ein guter Trader hat mir einmal gesagt, dass seine persönliche Psychologie überhaupt keine Rolle bei seinem Trading spiele, da alles, was er mache, automatisch ablaufe. Ich antwortete ihm Folgendes: »Das ist interessant, aber was, wenn Sie sich entschließen, eines Ihrer Signale nicht zu nehmen?« Er meinte: »Das würde niemals passieren!« Rund sechs Jahre später zog er sich als professioneller Trader zurück, da sein Partner einen Trade nicht eingegangen war. Bei diesem Trade handelte es sich um einen riesigen Gewinner, der sie in diesem Jahr deutlich ins Plus gebracht hätte. Doch genau in diesem Bereich hatten sie bereits so viele Verluste erlitten, dass sich sein Partner entschloss, diesen Trade nicht einzugehen.

Ein großer Trader hat mir einst erzählt, dass er einen zehnwöchigen CollegeKurs zum Thema Trading abgehalten habe (Ende der 70er-Jahre). In der ersten Woche vermittelte er seinen Studenten grundlegende Informationen zum Thema Trading. Danach brachte er eine weitere Woche damit zu, der Klasse Donchians 10-20-Moving-Average-Crossover-System näherzubringen. Er brauchte jedoch die verbleibenden acht Wochen, um seine Studenten davon zu überzeugen, das von ihm vermittelte System zu verwenden – sie dazu zu bringen, genug an sich selbst zu arbeiten, um die Verluste zu akzeptieren, die es (oder jedes andere gute Trading-System) hervorbringen würde.

Ich war lange Zeit der Ansicht, Trading sei zu 100 Prozent Psychologie und dass diese Psychologie Position Sizing und die Entwicklung eines Systems beinhalte. Der Grund ist ganz einfach: Wir sind Menschen und keine Roboter. Um uns in irgendeiner Art und Weise zu verhalten, müssen wir Informationen durch das Gehirn verarbeiten. Unser Verhalten muss ein Trading-System nicht nur entwerfen, sondern es auch ausführen. Und um irgendeine Form von Verhalten zu reproduzieren, muss man die Bestandteile dieses Verhaltens lernen. Und hier kommt die Lehre von Modellen ins Spiel.

Marktgenies formen

Vielleicht hatten Sie schon einmal das Vergnügen, einen von einem Investmentexperten durchgeführten Workshop zu besuchen, bei dem dieser seine Erfolgsgeheimnisse erklärt. Ich habe Ihnen zum Beispiel gerade von einem TradingKurs erzählt, den einer der weltweit größten Trader Anfang der 70er-Jahre abgehalten hat. Er verbrachte die ersten beiden Wochen damit, der Klasse eine Methode beizubringen, die sie sehr reich gemacht hätte (zumindest damals), und danach brauchte er acht Wochen, bis er die Klasse an einem Punkt hatte, an dem sie bereit war, diese Methode auch anzuwenden.

Ähnlich den Studenten in diesem Kurs waren vielleicht auch Sie in einem von Ihnen besuchten Workshop beeindruckt von der Ausstrahlung und den Fähigkeiten des Experten. Am Ende des Workshops waren Sie vielleicht voller Zuversicht, dass Sie mithilfe seiner Methoden auch Geld verdienen könnten. Doch als Sie versuchten, seine Geheimnisse in die Tat umzusetzen, haben Sie vielleicht festgestellt, dass Sie kein bisschen klüger waren als vor dem Workshop. Irgendetwas funktionierte nicht, oder irgendwie schafften Sie es einfach nicht, das Gelernte umzusetzen.

Warum passiert dies? Dies hat folgenden Grund: Sie strukturieren Ihren Denkprozess anders als der Experte. Seine mentale Struktur, die Art, wie er denkt, ist einer der Schlüssel zu seinem Erfolg.

Wenn Ihnen andere beibringen, wie sie sich den Märkten nähern, dann werden sie Ihnen aller Wahrscheinlichkeit nach nur oberflächlich zeigen, was sie tatsächlich tun. Das soll aber nicht heißen, dass sie vorhaben, Sie zu betrügen. Es soll vielmehr heißen, dass sie die wesentlichen Elemente dessen, was sie tun, nicht wirklich verstehen. Und selbst wenn sie es verstehen würden, dann würde es ihnen wahrscheinlich schwer fallen, diese Informationen anderen zu vermitteln. Dadurch vermuten viele, dass man über eine gewisse »Begabung« oder eine Art von Talent verfügen müsse, um in den Märkten erfolgreich zu sein. Folglich verlieren viele den Mut und verlassen die Märkte, da sie glauben, nicht über das nötige Talent zu verfügen. Aber Talent kann man lernen!

Ich glaube an Folgendes: Wenn mindestens zwei Menschen etwas gut beherrschen, dann können auch die meisten anderen diese Fähigkeit erlernen. Das Wesentliche dabei ist, dass man zunächst ein Modell dieser Fähigkeit erstellt. Im Verlauf der zurückliegenden 20 Jahre hat sich die Lehre von Modellen beinahe als Untergrundbewegung herauskristallisiert. Diese Bewegung ergibt sich aus einer von Richard Bandler und John Grinder entwickelten Technologie namens Neurolinguistische Programmierung (kurz NLP).

Wenn mindestens zwei Menschen etwas gut beherrschen, dann können auch die meisten anderen diese Fähigkeit erlernen.

NLP-Seminare folgen meist nur der Spur von Techniken, die der Modellprozess hinterlässt. Wenn ich zum Beispiel ein Seminar abhalte, dann vermittle ich meist nur die Modelle, die ich entwickelt habe, indem ich mir Spitzen-Trader und Investoren zum Vorbild nahm. Wenn Sie jedoch genug NLP-Kurse besuchen, dann werden Sie irgendwann einmal auch den Modellprozess selbst verstehen.

Ich habe drei grundlegende Aspekte von Trading sowie den Prozess der Vermögensbildung modellhaft dargestellt. Das erste von mir entwickelte Modell beschäftigt sich damit, wie man ein großer Trader beziehungsweise Investor sein und die Märkte beherrschen kann. Die wesentlichen Schritte bei der Entwicklung eines solchen Modells sehen vor, dass man mit einer Reihe von großen Tradern und Investoren zusammenarbeitet, um festzustellen, was sie gemein haben. Wenn man versucht, sich eine Person zum Vorbild zu nehmen, dann wird man einige Eigenarten feststellen, die nur diese Person aufweist. Wenn man sich dagegen die allgemeinen Elemente einer Reihe von großen Tradern und Investoren zum Vorbild nimmt, dann stellt man fest, was deren Erfolg wirklich ausmacht.

Als ich meine Muster-Trader beispielsweise zum ersten Mal fragte, was sie eigentlich machten, erzählten sie mir von ihrer Methodologie. Nachdem ich mit etwa 50 Tradern gesprochen hatte, stellte ich fest, dass keiner von ihnen dieselbe Methodologie hatte. Somit kam ich zu folgendem Schluss: Ihr Erfolgsgeheimnis lag nicht in ihren Methoden, abgesehen davon, dass diese alle das Konzept »risikoarm« enthielten. Somit war einer der Bestandteile, den all diese Trader hatten, die Fähigkeit, risikoarme Konzepte zu finden. Ich werde im nächsten Kapitel genauer erläutern, was man unter einem risikoarmen Konzept versteht.

Sobald man entdeckt, welche gemeinsamen Elemente ihre Arbeit aufweist, muss man feststellen, woraus jede gemeinsame Tätigkeit wirklich besteht. Worin bestehen die Überzeugungen, dank derer sie die Märkte beherrschen können? Wie denken sie, damit sie diese Tätigkeiten auch effektiv ausführen können? Worin bestehen die notwendigen mentalen Strategien, um die Tätigkeit auszuüben (das heißt die Abfolge ihres Denkens)? Welcher mentale Zustand ist nötig, um die Tätigkeit auszuführen (beispielsweise Engagement oder Offenheit)?

Kaufen Sie dieses Buch über FinanzBuchVerlag

Leute lesen auch

- Magier der Märkte: Gemeinsamkeiten erfolgreicher Trader

- Jens Rabe: Mein Weg zum erfolgreichen options-Trader

- Dr. Raimund Schriek – Du bist Trader!