Sie sind hier

Steve Nison – Technische Analysestrategien mit japanischen Candlesticks

Was sind japanische Candlesticks und warum sollte jeder Trader sie verwenden? Der Autor Steve Nison ist ein international anerkannter Experte für die japanische Candlestick-Technik. In diesem brandneuen Buch zeigt er Ihnen, wie Sie die japanische Candlestick-Technik richtig verstehen und sie in Ihr Handelssystem einbauen können.

Der Herausgeber des Buches schreibt: Vielleicht haben Sie schon einmal den Spruch gehört, dass ein Schiff im Wasser untergehen oder schwimmen kann. Diese Weisheit gilt in vielen Fällen – auch dafür, wie Kerzencharts angewendet werden. Sie eignen sich dazu, den richtigen Zeitpunkt zum Kauf und Verkauf zu bestimmen, bieten aber noch viel mehr. Candlesticks lassen sich auch dazu nutzen, Risiko zu managen und zu begrenzen, und fundiertere Portfolioentscheidungen zu treffen. Dort liegt der wahre Wert der Candlestick-Methode.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Wir haben eine Sondergenehmigung zur Veröffentlichung der ersten beiden Kapitel dieses Buches erhalten. Lassen Sie uns gleich mit der Lektüre beginnen.

1. Grundlagen:

Die Konstruktion von Candlesticks

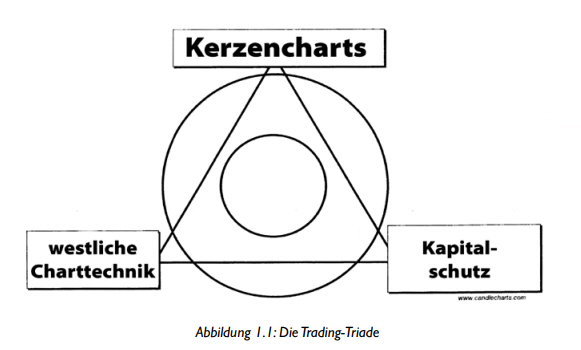

Mein Unternehmen setzt eine exklusive Tradingstrategie ein: die TradingTriade. Ich vergleiche Trading gerne mit einem dreibeinigen Hocker. Was geschieht, wenn dem Hocker ein Bein fehlt? Er fällt um. Genauso verhält es sich mit der Trading-Triade, dargestellt in Abbildung 1.1.

Das erste Bein ist das Fundament in der Candlestick-Analyse: das Zeichnen des Diagramms mit der jeweiligen Kursentwicklung, den erkennbaren Mustern und Trends sowie daraus ableitbare Informationen über die Marktdynamik. Die zweite Säule entspricht der Analyse der Daten aus der westlichen Markttechnik. Aus meiner Sicht können Candlestick-Charts andere technische Methoden und selbst die westlichen Balkendiagramme nicht ersetzen. Man benötigt nach wie vor vier Preisinformationen: den Eröffnungskurs, Hoch und Tief sowie den Schlusskurs. Diese sind umso wertvoller, wenn sie mit Trendlinien und gleitenden Durchschnitten kombiniert werden. Bei der dritten Stütze schließlich geht es darum, wie sich dieses Wissen nutzen lässt, um das Risiko zu senken und Ihre investierten Mittel zu schützen.

Vielleicht haben Sie schon einmal den Spruch gehört, dass ein Schiff im Wasser untergehen oder schwimmen kann. Diese Weisheit gilt in vielen Fällen – auch dafür, wie Kerzencharts angewendet werden. Sie eignen sich dazu, den richtigen Zeitpunkt zum Kauf und Verkauf zu bestimmen, bieten aber noch viel mehr. Candlesticks lassen sich auch dazu nutzen, Risiko zu managen und zu begrenzen, und fundiertere Portfolioentscheidungen zu treffen. Dort liegt der wahre Wert der Candlestick-Methode.

Candlestick-Muster zeigen exakte Trendumkehrpunkte oder „Reversals“ an. Dabei umfassen die Muster jeweils eine, zwei oder drei Kerzen. Auf einem Balkendiagramm identifiziert man Umkehrpunkte anhand langfristiger Trendlinien oder gängiger technischer Signale wie der bekannten Schulter-KopfFormation. Während Candlestick-Muster vor einem Reversal sicherlich ein deutlicheres Signal liefern, sollten Sie daran denken, dass das übergreifende technische Muster und der Trend mehr Aussagekraft besitzen als jede Kerze.

So entdecken Sie möglicherweise ein deutliches Candlestick-Muster, aber wenn es sich ausgebildet hat, ist es für eine Reaktion zu spät. Wichtig ist dabei, dass Kerzendiagramme dazu beitragen, das Timing Ihrer Trades zu verbessern. Dies gilt für jeden Zeitrahmen und bei allen Marktbedingungen.

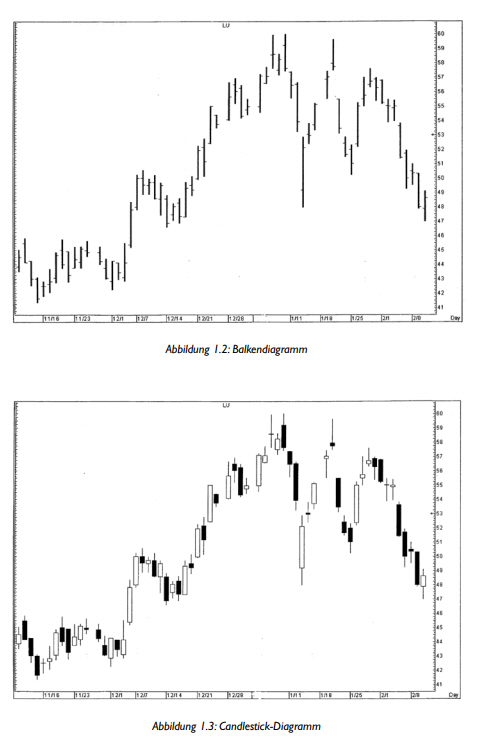

Abbildung 1.2 zeigt ein typisches Balkendiagramm. Denken Sie beim Betrachten daran: Ein Kerzenchart wird aus genau denselben Daten erstellt wie die Balkengrafik, und ich habe daher die in der Balkengrafik dargestellten Werte in das Candlestick-Diagramm in Abbildung 1.3 übersetzt.

1.1 Die Kerzendarstellung

In der Kerzennotierung werden die Informationen verwendet, die auch im Balkenchart enthalten sind, ergänzt um eine dritte Dimension. Der senkrechte Balken des Diagramms wird durch ein Rechteck ersetzt, das nach oben und unten durch Tageshöchst- und -tiefstkurs begrenzt wird. Dazu kommen Linien, die über und unter den Kerzenkörper ragen.

Balkendiagramme werden auch als OHLC-Charts bezeichnet. Bei diesen einfachen Preischarts wird der Abstand zwischen Tageshöchst- und -tiefstkurs als vertikale Linie oder Strich dargestellt. Der Eröffnungskurs wird durch einen kleinen waagerechten Strich nach links angezeigt, der Schlusskurs durch einen Strich nach rechts.

In einem Candlestick-Chart werden Tage mit steigenden Kursen als weißes Rechteck dargestellt, Tage mit fallenden Kursen als schwarzes Rechteck. Obere und untere Kante des Kerzenkörpers entsprechen dem Eröffnungs- bzw. Schlusskurs, die dünnen Linien unter- und oberhalb reichen bis zum Tagestiefst- und höchstkurs.

Die vertikalen Maße entsprechen also denen des Balkens aus dem Balkenchart. Zusätzlich sind die Kerzen-Rechtecke jedoch weiß oder schwarz. Die weißen Kerzen zeigen Tage mit steigendem Preis an (Schlusskurs über dem Eröffnungskurs), schwarze Exemplare Tage mit fallendem Kurs (Schlusskurs unter dem Eröffnungskurs).

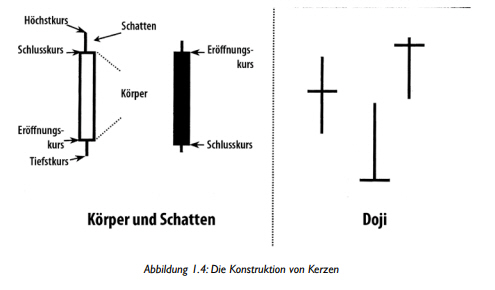

Die Bezeichnung „Kerze“ kommt daher, dass über dem Rechteck ein „Docht“ stehen kann, unter dem Rechteck eine „Lunte“. Jeder Abschnitt der Kerze besitzt einen anschaulichen Namen. Das (weiße oder schwarze) Rechteck wird als „Körper“ bezeichnet, da seine obere und untere Kante Eröffnungs- bzw. Schlusskurs abbilden.

Als Körper wird das von Eröffnungs- und Schlusskurs begrenzte Rechteck bezeichnet, das alle Preise ober- und unterhalb ausklammert.

Die über den Körper hinausragenden Linien werden oberer Schatten bzw. unterer Schatten genannt. Wenn der Eröffnungspreis beispielsweise bei 32,10 Dollar liegt und der Schlusspreis bei 34,00 Dollar, entspricht die Veränderung im Körper 1,90 Dollar. Während des Handelstages könnte der Kurs jedoch auf bis zu 35 Dollar je Aktie geklettert und auf 32 Dollar gefallen sein. In diesem Fall hätte die Kerze einen oberen und unteren Schatten.

Der obere Schatten stellt die Preisspanne zwischen Eröffnungs- und Tageshöchstkurs einer schwarzen bzw. Schluss- und Tageshöchstkurs einer weißen Kerze dar.

Der untere Schatten stellt die Preisspanne zwischen Eröffnungs- bzw. Schluss- und Tagestiefstkurs dar.

John Murphy, ein ehemaliger Talkmaster des Wirtschaftssenders CNBC, erzählte mir einmal, ein Zuschauer habe angerufen und gefragt: „Was sind das für Charts, die aussehen wie Hotdogs?“ Ich habe kurz daran gedacht, Candlesticks „Hotdog-Charts“ zu nennen, damit sie beim US-Publikum besser ankommen, es mir dann aber anders überlegt. Der Fall verdeutlicht aber, dass Ob Sie bei Candlesticks nun an Kerzen oder Hotdogs denken: Ihre Interpretation ist mit vielen neuen Fachausdrücken verbunden. Dieses Vokabular müssen Sie beherrschen, wenn Sie mit den Charts richtig umgehen wollen. Ein Beispiel: Liegt der Eröffnungs- und Schlusskurs auf genau oder fast derselben Höhe, spricht man von einem „Doji“. Das ist japanisch und bedeutet „Fehler“.

Ein Doji – japanisch „Fehler“ – ist eine Kerze, bei der Eröffnungs- und Schlusskurs ganz oder nahezu auf selber Höhe liegen. Dadurch ist der Körper kein Rechteck, sondern eine horizontale Linie.

Besitzt ein Doji sowohl einen oberen als auch einen unteren Schatten, ähnelt er einem Kreuz. Die horizontale Linie wird vom Körper gebildet, die senkrechte Linie von den beiden Schatten. Der Doji ist eines der wichtigsten von einer einzelnen Kerze gebildeten Signale. Ich werde etwas später erklären, warum. Vorerst möchte ich nur einige wichtige Prinzipien und Definitionen einführen. Abbildung 1.4 gibt einen Überblick über die allgemeine Struktur von Kerzen (sowie des Doji).

Zusammenfassend noch einmal die Merkmale, durch die eine Kerze definiert wird: Körper, oberer und unterer Schatten, Eröffnungs- und Schlusskurs sowie Richtung der Preisentwicklung. Dies ist in der Abbildung auf der linken Seite dargestellt. Rechts habe ich die Erscheinungsformen des Doji zusammengestellt. Beachten Sie, dass es drei Arten dieser Kerze gibt: das Kreuz (mit oberem und unterem Schatten) sowie zwei Doji mit Schatten nur auf einer Seite.

Candlesticks sind deshalb so nützlich, weil sie in relativ einfacher Notierung eine Fülle von Informationen liefern. Sie zeigen auf einen Blick:

- die vollständige Kursspanne eines Tages

- Eröffnungs- und Schlusskurs

- Richtung der Preisbewegung.

Vor allem aber lässt sich in einem Chart über mehrere Handelsperioden sofort der übergeordnete Trend erkennen. Auch aus einem Balkendiagramm ist ohne Weiteres zu entnehmen, ob der Preis auf- oder abwärts tendiert. Doch in der Kerzendarstellung ist es leichter, die relative Stärke und Schwäche der Auf- und Abwärtsbewegung der einzelnen Perioden zu beurteilen, die Höhe der Kursschwankung in den Perioden und – in Kombination mit dem Handelsvolumen des Zeitraums – die Volatilität im Handelsgeschehen.

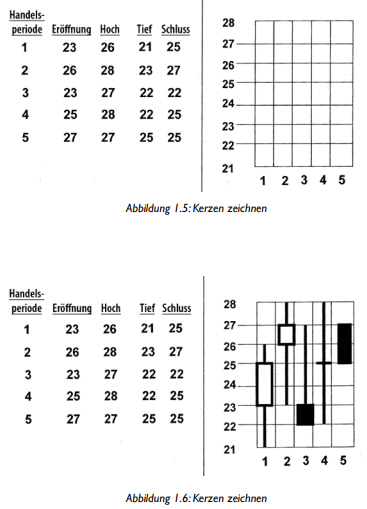

Inzwischen wissen Sie genug, um selbst ein Candlestick-Diagramm zu zeichnen. In Abbildung 1.5 finden Sie zur Hilfe ein Gitternetz sowie die Eröffnungs-, Höchst-, Tiefst- und Schlusskurse von fünf Handelsperioden.

Die Werte lassen sich ganz einfach in ein Kerzenchart umsetzen, indem die Kursinformationen wie in Abbildung 1.6 gezeigt übertragen werden. Ob der Kerzenkörper weiß oder schwarz sein muss, hängt davon ab, ob der Kurs innerhalb des Tages von der Eröffnung zum Handelsschluss gestiegen (weißer Körper) oder gefallen ist (schwarzer Körper).

Die Länge des oberen und unteren Schattens richtet sich jeweils nach dem Höchst- und Tiefstkurs. Diese Regeln gelten, egal ob die Kerzen eines Charts ganze Handelstage oder Fünfminuten-Perioden umfassen. Auch die technischen Muster, die bei der Candlestick-Analyse verwendet werden, gelten für sämtliche in den Diagrammen verwendeten Zeitrahmen. Daytrader setzen gerne sehr kurzfristige Charts ein, Swingtrader – also Händler, die mit zwei- bis fünftägigem Zeithorizont arbeiten – ziehen gewöhnlich Charts mit Tageskerzen vor.

Als ich in den 1980er-Jahren zum ersten Mal Candlesticks verwendete, musste ich die Grafiken noch per Hand zeichnen. Damals gab es kein Internet, und selbst wenn es schon existiert hätte, wusste niemand wirklich über Candlesticks Bescheid. Heute haben Sie mehr Glück. Auf vielen Webseiten können Sie kostenlos und mit ein paar Mausklicks Candlestick-Charts erstellen. Dabei lassen sich zahlreiche Einstellungen vornehmen – unter anderem die Kerzendauer – sowie zusätzliche technische Analysefunktionen wie etwa gleitende Durchschnitte nutzen. Doch auch wenn Sie Charts nicht mehr von Hand erstellen müssen, ist es sinnvoll, die Übung zu machen – um sicherzugehen, dass Sie die Grundlagen verstanden haben. Ich selbst warte noch auf ein noch fortschrittlicheres System, bei dem ich nur einen Knopf drücken muss und die morgigen Kurse erhalte!

1.2 Kurslücken

Eine Eigenschaft der Candlesticks führt oft zu Verwirrung: Jede Kerze zeigt grundsätzlich nur die in der jeweiligen Periode zustande gekommenen Preise. Daher entspricht der Eröffnungskurs nicht unbedingt dem Schlusskurs der vorangegangenen Kerze. Wer hiervon ausgeht, kann die Charts nicht richtig interpretieren. Wenn also ein Abstand zwischen dem Schlusskurs einer Periode und der Eröffnung der nächsten Periode auftritt, kann dies wesentliche Bedeutung haben, vor allem ab einer gewissen Größe des Versatzes.

Kurslücken, bei denen im Chart eine Öffnung entsteht, sind leicht zu erkennen. Wenn die Handelsspanne an einem Tag beispielsweise von 30 Dollar bis 32 Dollar reicht und der Kurs am darauf folgenden Tag im Tief bei 35 Dollar liegt, sind die Tage deutlich sichtbar drei Dollar gegeneinander versetzt. In anderen Fällen sind die Lücken jedoch schwerer auszumachen. So könnte der Handel an einem Tag bei 44 Dollar beginnen, bei 41 Dollar enden und am nächsten Tag bei 43 Dollar neu eröffnen (und der Markt dann weiter zulegen). Trotzdem die Eröffnung in der Spanne des ersten Tages liegt, besteht dann zwischen dem Schlusskurs von 41 Dollar und der Eröffnung bei 43 Dollar eine Lücke von zwei Dollar. Sie ist nur weniger augenfällig. Lücken können auch innerhalb eines Handelstages auftreten. Diese sogenannten Intraday-Gaps sind oft sehr wichtig, aber man muss genau nach ihnen Ausschau halten.

Als Lücke bezeichnet man den Abstand zwischen dem Schlusskurs eines und dem Eröffnungskurs des folgenden Tages, wenn der Eröffnungskurs von Tag zwei außerhalb der Kursspanne von Tag eins liegt.

Jetzt verfügen Sie über das nötige Grundwissen, um sich die CandlestickMethode systematisch zu erschließen. In den folgenden Abschnitten führe ich viele der speziellen Muster ein, die Ihnen eine genauere Analyse von Kursentwicklung und Umkehrpunkten ermöglichen.

1.3 Fragen zum Selbsttest

1. Ein Balkendiagramm wird auch als OHLC-Chart bezeichnet. Dies steht für:

a. Over Heavy, Lacking Content

b. Open, High, Low, Close

c. On the High, Long Candlestick

d. Open Held Long Call.

2. Candlesticks zeigen:

a. die Preisspanne der Handelsperiode

b. Eröffnungs- und Schlusskurs

c. die Richtung der Kursbewegung.

d. Alle Antworten sind richtig.

3. Der Kerzenkörper entspricht:

a. einer starken Kursbewegung, die keine Überreaktion auf neue Nachrichten darstellt

b. der Spanne zwischen Eröffnungs- und Schlusskurs

c. der gesamten Handelsspanne einer Periode

d. der Gesamtheit der in einer Handelsperiode aktiven Trader.

4. Unter dem Schatten eines Candlesticks versteht man

a. die über und unter dem Kerzenkörper liegenden Preisniveaus einer Sitzung

b. sekundäre Kursbewegungen in der folgenden Handelsperiode

c. die Tendenz des Volumens, dem Kurs zu folgen

d. die schwarzen Kerzen, die Perioden mit fallenden Kursen anzeigen.

5. „Doji“ ist

a. ein japanisches Wort für „Fehler“

b. der Candlestick einer Sitzung, bei der Eröffnungs- und Schlusskurs exakt oder nahezu auf selber Höhe liegen

c. eine Kerze, deren Körper statt der Rechteckform die Form eines horizontalen Strichs hat.

d. Alle Antworten sind richtig.

Ihre Antworten können Sie auf Seite 224 überprüfen.

2. Kurze Kerzen, lange Kerzen

Die Analyse von Candlestick-Mustern orientiert sich maßgeblich am übergeordneten Trend und der Größe der Kerzenkörper. Wenn Sie ein Diagramm öffnen, erkennen Sie, dass viele Handelsperioden in etwa dieselbe „normale“ Kursspanne besitzen, das heißt dieselbe Bewegung vom Periodenbeginn bis zum Periodenende. Bei wesentlichen Abweichungen von dieser Spanne entstehen entweder kurze Kerzenkörper und Doji (im Fall sehr kleiner Kursbewegungen zwischen Eröffnungs- und Schlusskurs) oder, im anderen Extrem, Kerzen mit sehr langen Körpern. In diesem Abschnitt geht es um die Interpretation von kurzen Körpern und Doji-Mustern.

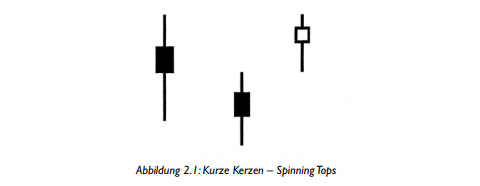

In praktisch allen Aktiencharts treten verschiedene Candlestick-Typen mit kurzen Körpern auf. Sie finden sich an Tagen mit Aufwärts- und Abwärtsbewegungen und einige von ihnen besitzen Schatten, andere nicht. Abbildung 2.1 zeigt einige typische Kerzen mit solchen kleinen Körpern.

1.4 Spinning Tops

Die dargestellten Kerzen tragen den bezeichnenden Namen „Spinning Top“. Sie entstehen, wenn Käufer und Verkäufer in etwa den gleichen Druck auf den Markt ausüben. Da beide Seiten fast ebenbürtig sind, liegen Eröffnungsund Schlusskurs nahe beieinander. Oberer und unterer Schatten zeigen die misslungenen Versuche, den Preis in die eine oder die andere Richtung zu treiben. Damit liefern Spinning Tops eine Information über die Marktdynamik: Da keine Seite den Preis wesentlich beeinflussen kann, hat die Marktbewegung zumindest für diese Periode Schwung verloren.

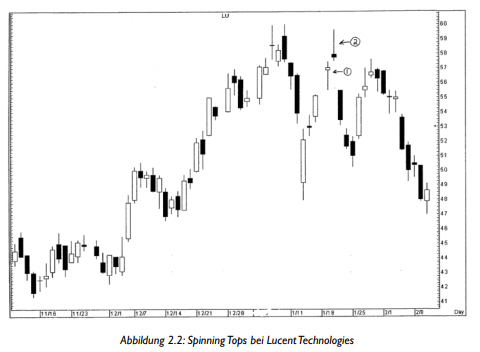

Das Spinning Top stellt ein wichtiges Signal dar. Zwei Beispiele für diesen Kerzentyp finden Sie in Abbildung 2.2, einem Kurschart des Netzwerk-Ausrüsters Lucent Technologies.

In einem Balkenchart erschiene der Kursverlauf einigermaßen stabil. Man würde registrieren, dass sich der Markt einem Widerstand nähert, aber man würde vielleicht die eng beieinanderliegenden Eröffnungs- und Schlusskurse der beiden Perioden am Hoch übersehen – und das ist ein Problem. Die Candlestick-Darstellung mit den Spinning Tops hingegen ist viel leichter zu lesen.

Ein Spinning Top ist eine Kerze, deren Eröffnungs- und Schlusskurs dicht beieinanderliegen. Zudem haben oberer und unterer Schatten etwa dieselbe Länge.

Bei steigenden Kursen sollten im Prinzip lange weiße Kerzenkörper vorliegen (weiß bedeutet, dass der Preis zulegt, und das lange Rechteck signalisiert einen starken, dynamischen Trend). Treten im Chart kleine Kerzenkörper auf, hat der Trend trotz weiter steigenden Kurses Kraft verloren – die Optimisten haben nicht länger die Oberhand. Vielmehr wächst vermutlich der Einfluss der Verkäufer, obwohl die Preise nach wie vor zulegen. Kurze Körper besitzen nur Hinweischarakter, nehmen jedoch häufig das Ende des Trends vorweg. Das Spinning Top ist ein starkes Signal für eine mögliche Trendwende.

Lange Candlesticks signalisieren eine besonders starke Kursbewegung. Bei einem weißen, überdurchschnittlich langen Körper ist der Trend aufwärts gerichtet, bei einem ungewöhnlich langen schwarzen Körper abwärts.

An dieser Stelle wird die Analyse interessant. Ein Spinning Top ist wie alle Umkehrsignale nur ein Indiz für eine bevorstehende Richtungsänderung. Doch auch ohne hundertprozentige Sicherheit erhöhen Sie Ihre Trefferquote, wenn Sie solche Signale berücksichtigen. Ein japanisches Sprichwort heißt: „Nur ein Blatt fällt – und wir wissen, der Herbst ist eingezogen.“ Spinning Tops sind genau wie dieses eine fallende Blatt: Sie sagen Ihnen, dass die Jahreszeit – oder die Marktstimmung – wechselt.

Werfen Sie nun einen Blick auf das Chart in Abbildung 2.3. Sie sehen einen steilen Preisanstieg mit einer markanten langen weißen Kerze. Darauf folgt unmittelbar ein Spinning Top und dann ein deutlicher Kursrückgang. Dieses Muster wird Ihnen bei der Analyse von Candlestick-Charts häufig auffallen: Das Spinning Top – gefolgt von einer langen weißen Kerze – kündigt das Trendende an.

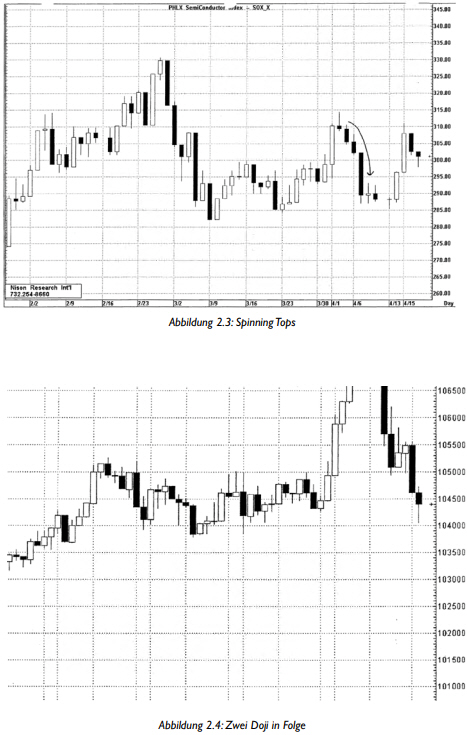

Eine wertvolle Information stellt es auch dar, wenn die Kerzen einer ausgeprägten Kursbewegung von Periode zu Periode kürzer werden. Dieses Muster zeigt eine allmähliche Abschwächung des Trends an. In Abbildung 2.4 geschieht genau dies innerhalb einer Aufwärtsbewegung, die schließlich mit zwei Doji endet. Hier haben wir es mit einem besonders aussagekräftigen Umkehrmuster zu tun.

Bei einem solchen Kursverlauf gilt es in den Handelsperioden zu reagieren, in denen die Doji auftreten. Bereits eine Sitzung später hat man das Hoch verpasst – was die lange schwarze Kerze beweist. Wenn Sie ein Umkehrmuster entdecken, dürfen Sie nicht zögern, sondern Sie müssen dem Signal unverzüglich folgen.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Leute lesen auch

- Traden mit Candlesticks: Bullish Engulfing Muster

- Steve Nison – Technische Analyse mit Candlesticks

- Thomas N. Bulkowski – Traden mit Chartformationen