Sie sind hier

Kursprognose mittels Elliott-Wellen

Elliott-Wellen gelten im Rahmen der Technischen Analyse als sehr umstritten. Die einen halten sie für hohlen Schwachsinn, die anderen hingegen feiern sie als Wunderwaffe und essentielles Prognoseinstrument. In der Tat ist es nicht einfach, der Elliott-Wellen Herr zu werden, sie richtig zu zählen und einzuschätzen, denn sie besitzen eine gewisse subjektive Komponente, die es für manche schwierig macht, damit umzugehen. Für computergesteuerten, systematischen Handel sind sie wahrlich nicht zu gebrauchen, jedoch können sie mit dem richtigen Gespür durchaus das Zünglein an der Waage bei einer Trading-Entscheidung sein.

Es gibt sehr erfolgreiche Trader, die ihre Entscheidungen aufgrund der Elliott-Wellen-Theorie fällen. Eine Zeit lang wurde angenommen, dass die Elliott-Wellen oder eine weitere Verfeinerung der Schlüssel zur Entzifferung der Ordnung in den Märkten sein könnten. Dies wurde mittlerweile verworfen, aber letztenendes sollte man mit den Grundlagen dieser Theorie vertraut sein, denn sie wird von anderen Marktteilnehmern aktiv genutzt, was wiederum ein Stück weit die Kurse mitbewegt.

KURSPROGNOSE MITTELS ELLIOT-WELLEN

Von Mr. Elliott zu den Wellen

Alles begann in den Dreißiger Jahren mit einem gewissen Herrn Ralph Nelson Elliott, frühpensionierter Buchhalter mit einem Faible für Zahlen, Charts und den Dow Jones. Er war ein großer Anhänger der Dow-Theorie und hatte eine Menge Zeit, um sich mit eben diesem Thema genauer auseinander zu setzen. Demnach wird das Elliott-Wellen-Prinzip auch gerne als eine Erweiterung oder Ergänzung zur Dow-Theorie betrachtet. Im Jahre 1946 erschien dann schließlich ein Buch mit dem ganz und gar bescheidenen Titel „Nature‘s Law – The Secret of the Universe“, die defi nitive Arbeit von Elliott über das Wellenprinzip. Trotz des ansprechenden Titels wurden seine Ideen nicht weiter beachtet und so dauerte es bis 1980, als Robert Prechter „The Major Works of R. N. Elliott“ publizierte und somit der Theorie um die Elliott-Wellen zu neuer Geltung verhalf. Schließlich wurden sie von John J. Murphy in das unangefochtene Grundlagenwerk „Technische Analyse der Finanzmärkte“ aufgenommen und sind seither, wie auch die Dow-Theorie, der Technischen Analyse untergeordnet.

Fünfmal hoch, Dreimal runter

Grundsätzlich wurde diese Theorie vorrangig für den, wie könnte es anders sein, Dow Jones Industrial Average konzipiert. Im Grunde besagt sie, dass sich der Aktienmarkt in einem steten Rhythmus von fünf steigenden und drei fallenden, korrigierenden Wellen befi ndet – unabhängig vom betrachteten Zeitrahmen. Das Grundmuster in Bild 1 zeigt diesen acht Wellen umfassenden Basiszyklus. Die Wellen 1, 3 und 5 werden als Impulswellen bezeichnet und die Wellen 2 und 4 als Korrekturwellen. Konträr verhält es sich dann bei den drei insgesamt fallenden Wellen a, b und c. Damit landet man schon beim ersten auff allenden Merkmal, das ja durchaus eine Menge Sinn bei der praktischen Anwendung auf jeglichen Chart ergibt: Eine jede Impuls- oder Korrekturwelle kann, für sich genommen, wieder aus jeweils fünf beziehungsweise drei „kleineren“ Wellen bestehen. So kann man im Idealfall bei einem einminütigen Chart beginnen, Wellen zu zählen, um dann später bei einem Jahreschart die ultimativen Wellen ausfindig zu machen.

Bild 1. Der Grundzyklus. Dies ist das elementare Kursmuster der Elliott-Wellen-Theorie: Impuls 1, Korrektur 2, Impuls 3, Korrektur 4, Impuls 5 – Hochpunkt – Impuls a, Korrektur b, Impuls c.

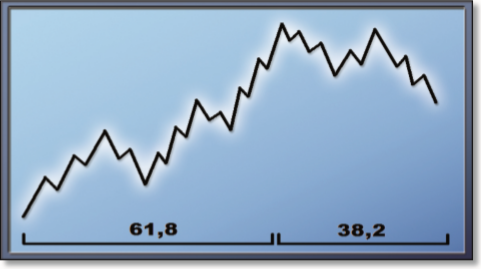

Der Link zu Fibonacci

Eine weitere erstaunliche Tatsache beim Zählen der Wellen ist diejenige, dass beliebige Wellenzyklen quantitativ betrachtet immer aus Fibonacci-Zahlen bestehen. Beginnt man beim kleinsten Sub-Zyklus einer einzelnen aufgespaltenen Korrekturwelle, zählt man eine steigende und zwei fallende Wellen, sodass sich insgesamt drei ergeben. Addiert man die fünf vorhergegangenen Wellen ergeben sich acht. Davon ausgehend, dass jeder Impulswelle fünf Wellen und jeder Korrekturwelle drei Wellen inne wohnen, ergeben sich für einen vollständig aufgesplitteten Grundzylkus 34 einzelne Wellen, welche sich wiederum – man staune – aus 21 und 13 Wellen zusammensetzen. Damit stehen die ersten acht Elemente der Fibonacci-Zahlenfolge. Natürlich kann man ohne Probleme bis 144 zählen, das liegt in der Natur der Beschaff enheit der Wellen. Mit Hilfe vertikaler Fibonacci-Projektionen, ähnlich der horizontalen Fibonacci-Retracements, kann man außerdem das Erscheinen der nächsten Welle prognostizieren, denn die zeitliche Abfolge richtet sich, der Idealtheorie nach, ebenfalls nach diesem grundsätzlichen Muster (Bild 2).

Bild 2. Fibonacci und Elliott. Der Theorie nach sollen die fünf Aufwärtswellen und die drei Abwärtswellen zueinander im idealen Verhältnis von 1:1,682 stehen. Außerdem zählt diese Darstellung genau 34 (21+13) Wellen.

Zählen ist nicht leicht

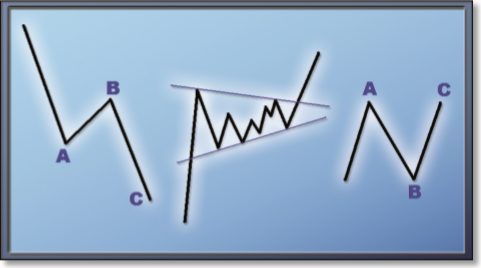

Schwierig wird es mit den Elliott-Wellen, sobald man zur Praxis schreitet. Hier steht man zuerst einmal vor dem Problem, dass sich nicht jeder Chart in optisch ersichtlichen, perfekten Wellen bewegt. Diese zu erkennen setzt gutes Training und ein intensives Studium voraus. Eine Grundregel unter ElliottWellen-Analysten lautet, dass man erst nach dem Ende einer Welle wirklich sagen kann, um welche es sich handelte. Dabei stellt sich beispielsweise in einem etablierten Aufwärtstrend oft die Frage, ob eine vorliegende bullische Bewegung die Impulswelle 3 oder 5 darstellt. Allerdings gibt es zur richtigen Indentifi zierung von Wellen einige Hilfsmittel. Dies sind die Formationen, die im Rahmen des Elliott-Wellen-Prinzips detailliert beschrieben sind. Dreiecke, Zig-Zags und Flats sind die drei Klassen der Korrekturwellen. Dabei handelt es sich jeweils um optische Muster (Bild 3), die am leichtesten zu verstehen sind, wenn man weiß, wie sie aussehen. Weiterhin können bei diesen Mustern Unregelmäßigkeiten auftreten (Wellen, die nicht ganz bis oder weiter als zum erwarteten Punkt laufen), was den Raum für subjektive Meinungen deutlich vergrößert. Nichtsdestotrotz verbirgt sich hinter diesen Mustern oft notwendige Information, denn dadurch lassen sich Korrekturwellen fi nden und, wenn möglich, zuordnen. So kann man einen ganzen Zyklus ausfi ndig machen. Doch auch dabei ist sorgfältig darauf zu achten, dass theoretisch jede Welle eine Unregelmäßigkeit hinsichtlich Länge, Hoch- und Tiefpunkt oder Einordnung in den Zyklus aufweisen kann. Dies macht es schwierig, die Wellenmuster korrekt zu erfassen, geschweige denn damit Prognosen zu treff en. Reagiert der Markt anders als erwartet, kann dies nämlich auch wieder mit Unregelmäßigkeiten oder vorherigem „Verzählen“ zusammengehangen haben. Darin liegt aber auch ein gewisser Komfort und die Verlockung der Elliott-Wellen. Es ist sehr schwer, wirklich Unrecht zu haben, weil beinahe jede Zählung und Zuordnung die vermeintlich richtige sein könnte.

Bild 3. Korrekturformationen. Links der Zig-Zag, in der Mitte ein symmetrisches Dreieck, rechts ein Flat. Diese Chartmuster werden grundsätzlich mit Korrekturwellen assoziiert

Bild 4. Analyse mittels Elliott-Wellen. Dieser Chart zeigt den FTSE 100 auf Wochenbasis. Die lange Aufwärtsbewegung lässt einen Fünf-Wellen-Zyklus vermuten. Nach der zeitlichen Fibonacci-Gesetzmäßigkeit müsste die Korrektur allerdings bis ungefähr Ende 2009 andauern, daher kann es sich im Moment nur um die Impulswelle a handeln.

Fazit Kursprognose mittels Elliott-Wellen

Insgesamt ist die Elliott-Wellen-Theorie ein sehr exotischer Ansatz, der streng betrachtet daran scheitert, dass er den Märkten eine grundsätzliche Ordnung unterstellt und diese dann nur durch weit ausgeholte Definitionen und Freiräume zu finden vermag. Somit verläuft der Ordnungsgedanke sich in teilweise arger Subjektivität. Denoch besitzt diese Theorie letztendlich genug Anhaltspunkte, um damit einige solide Analysen aufzustellen beziehungsweise andere Analysen, die vielleicht auf anderen Konzepten der Technischen Analyse basieren, zu festigen. Durch die Interaktion von Wellenzyklen, deren genaue zeitliche und quantitative Verhältnismäßigkeit und das Vorkommen von Formationen gewinnt das Elliott-Wellen-Prinzip eine gewisse innere Stabilität. Es ist keinesfalls die Ultima Ratio der Marktanalyse, aber doch nur ein weiteres Puzzleteil. Quelle: Traders' Mag.