Sie sind hier

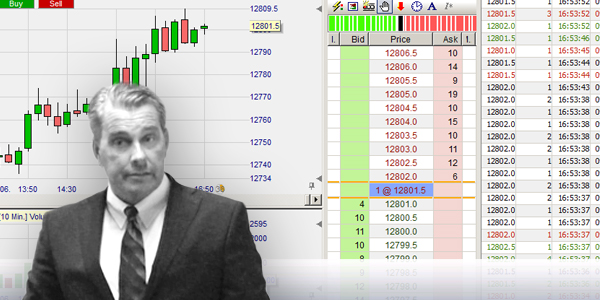

Hedgefond Trader Peter Soodt

Peter Soodt ist seit 2001 Vollzeit-Daytrader. Seit 2008 arbeitet er bei einem der großen amerikanischen Hedgefonds und ist dort Headtrader für den Bereich Dax Future, Globex Futures, sowie NYSE und Nasdaq Aktien.

| Kostenlos verfügbar von Peter Soodt im NanoTrader Trading-Plattform |

| 1. Videos von Webinaren |

| Ja |

PETER SOODT GIBT SEINE KLARE MEINUNG ÜBER BROKERS

Die derzeitigen COVID-Turbulenzen an den Märkten haben für die Kunden vieler Broker Probleme bei der Einwahl und Orderausführung verursacht. Viele dieser Personen haben sich an Herrn Soodt gewandt. So viele sogar, dass er eine klare Botschaft an seine Leser richtete.

Absolut Lesenswert...

Trader Peter Soodt

Peter Soodt hat sich spezialisiert auf das Pattern Recognition sowie das Orderbuch Trading. Nichts ist so wichtig wie die frühzeitige Erkennung sowie die Reproduzierbarkeit des Preisflusses. 2005 gründete er die Online Education School „PS-Trading-Seminars“ mit dem fast schon legendären Pattern Daytrading FDAX (den DAX Future) Seminar. Dieses Seminar ist aufgrund der kostenfreien Wiederbesuchsoption und der Teilnahme am Ausbildungschatroom so einzigartig. Die nachweisbar hohe Ausbildungstrefferquote von 85 % der Teilnehmer ist nahezu ein Muss für jeden Trader, der es ernst mit dem Börsenhandel meint.

Video strategisches Daytrading

Peter Soodt zeigt und erklärt Ihnen, wie die großen Marktteilnehmer jeden Tag erfolgreich Geld aus dem Markt ziehen und wie diese Profi-Strategien mit dem NanoTrader umgesetzt werden. Gesucht werden Einstiege, die mit einem geringen Risiko den größtmöglichen Erfolg erzielen. Dabei werden verschiedene Trendfolgestrategien erklärt, die mit geringem Aufwand sehr profitabel umzusetzen sind.

Video Orderbuch Trading

Lernen Sie, wie man die Informationen aus dem Orderbuch professionell im NanoTrader umsetzen kann. Wie zeigen sich die großen Marktteilnehmer im Orderbuch und wie können Sie deren Spuren mit dem NanoTrader erfolgreich erkennen und frühzeitig für sich nutzen?

Welche Aussagekraft hat die "Bid Ask Surprise" und der "Point of Presents" für das aktive Intraday-Trading? Der Orderbuch-Profi Peter Soodt führt Sie in dieses spannende Thema ein.

INTERVIEW MIT PETER SOODT

Traden Sie Realitäten, nicht Ihre Erwartungen

Peter Soodt blickt auf eine Trading-Karriere in zwei Phasen zurück. Sein Grundwissen erwarb er in frühen Jahren von seinem Vater, der jahrelang als institutioneller Anleger in den USA aktiv war. So kam er bereits frühzeitig zum Pit-Handel an der Chicago Merchantile Exchange (CME) und sammelte dort wertvolle Handelserfahrung. Im Rahmen des 1987er Crashs und der damit verbundenen persönlichen Erfahrungen gab Peter Soodt seinen Job als Trader jedoch auf und ergriff in Deutschland einen bodenständigen Beruf. Erst im Jahr 1998 schlug er nach Veränderungen im privaten Umfeld erneut den Weg zum Trading ein und ist seither dabei geblieben. Peter Soodt handelt vorrangig Index-Futures und US-Einzelaktien in kurzfristigen Zeitrahmen für einen US-Hedge Fonds. Quelle: Traders' Mag.

- Bitte erzählen Sie uns von Ihren frühen Börsenerfahrungen.

Peter Soodt: Im Prinzip ging es schon sehr früh los. Bereits als Kind habe ich Barcharts gezeichnet und damit mein off ensichtliches Interesse für Charts bekundet. Nach meiner Armeezeit habe ich mich zum ersten Mal bewusst für eine Karriere als Trader entschieden. Da mein Vater institutioneller Händler war, konnte ich viele Grundlagen von ihm lernen und musste nicht bei Null anfangen. Ich begann auf dem CME Parkett zu handeln und startete mit einem 500 000-Dollar Konto, das ich in vergleichsweise kurzer Zeit auf 750 000 Dollar hochhandelte. Durch diesen mehr oder weniger spontanen Erfolg wurde ich überheblich und arrogant, wie es eben in jungen Jahren bei großen Erfolgen schnell passieren kann. Zum Glück lernte ich meine Lektion in der darauf folgenden Zeit recht schnell, denn das Blatt wendete sich und ich wurde ein Gefangener meiner negativen Emotionen.

- Sie haben also danach größere Verluste gemacht?

Peter Soodt: Ja genau. Aber das war nicht alles. Mein Lerneffekt ging weit darüber hinaus. Um das zu erzählen, muss ich etwas ausholen: Auf dem Parkett war es so, dass die besten und größten Trader, die „Big Boys“, einen exponierten Platz im Kreis hatten, und die schlechteren beziehungsweise kleinen Trader einen weiter hinten. Ich war zu dieser Zeit einer der kleineren Trader. Als ich die erwähnte Arroganz entwickelt hatte, war es letztlich mein Vater, der mir die Lektion erteilte. Immer, wenn ich eine Position einging, musste ich dem Broker ein entsprechendes Handzeichen geben, beziehungsweise erst zu ihm gehen – und mein Vater sah entweder mein Zeichen oder antizipierte meine Order anhand des Marktgeschehens. Im Anschluss handelte er bewusst gegen meine Position – und da er institutionell handelte, konnte er den Markt durchaus bewegen, entweder direkt durch Positionen oder indirekt durch die „Erfüller“ (kleinere Trader aus den eigenen Reihen, die versuchen, die Positionen der Großen im Markt zu verteilen). So liefen meine Positionen immer wieder ins Minus und kurz nachdem mein Stopp gerissen wurde, drehte der Markt in meine ursprünglich anvisierte Richtung. Mein anfänglicher Erfolg war schnell vorbei: Innerhalb weniger Wochen hatte ich mein Konto auf einen Bruchteil des Höchststands dezimiert. Ich war völlig am Boden und wollte schon aufgeben, als mein Vater mir schließlich seine Einflussnahme beichtete. Das war eine Erfahrung, die mich stark geformt und geprägt hat. Der Rückschlag, die Verluste zu verarbeiten und die Psyche auf ein annehmbares Level zu heben, war ein langwieriger Prozess, der mich viel Kraft und Ängste gekostet hat. Was ich durch diese Erfahrung gelernt habe, ist, dass man mit einem normalen Bewusstsein und den natürlichen menschlichen Schwächen wie Angst, Arroganz, Hochmut und Selbstzweifel an der Börse nicht gewinnen kann.

- Wie ging es dann mit Ihrem Handelskonto weiter?

Peter Soodt: Ich konnte das Ruder herumreißen und mein Konto mühsam, aber kontinuierlich wieder nach oben handeln. Dabei hatte ich eines immer im Hinterkopf: „Wo ist mein Vater?“ Wenn die Dinge damals ohne besondere Ereignisse weitergelaufen wären, hätte ich wohl später begonnen, mir einen eigenen Platz an der NYSE oder CME zu kaufen.

- Sie meinen den 1987er Crash, der Ihre Karriere entscheidend veränderte?

Peter Soodt: Als die Kurse im Oktober 1987 abrauschten, geschahen unvorstellbare Dinge. Viele Leute sind sich dessen sicherlich nicht bewusst, weil sie davon nichts mitbekommen haben. Als ich am Tag des Crashs auf dem Parkett war, fiel mir sofort auf, dass praktisch keiner der Händler ans Telefon ging – sie wollten damit vermeiden, dass die Kunden aus ihren Positionen kommen und sich somit noch mehr Verkaufsdruck aufbauen konnte. Für mich war das zur damaligen Zeit untragbar und eine – meiner Meinung nach – für die Kunden völlig unfaire Situation. Natürlich geht es im Trading in erster Linie darum, Geld zu verdienen. Mein Vater sah das Ganze weniger dramatisch, da er in dieser Hinsicht ziemlich professionell war. Damals konnte ich es allerdings nicht fassen, was in diesen Tagen geschah. Meine Naivität und die Professionalität meines Vaters führten zu einer grundlegenden Meinungsverschiedenheit. Dieses Zerwürfnis war letztlich der ausschlaggebende Grund dafür, dass ich meine geplante Karriere nicht einschlug.

- Wie ging es dann weiter?

Peter Soodt: Ich ging zurück nach Deutschland und entschied mich für ein gegensätzliches, gutbürgerliches Leben ohne Börse. Ich begann eine handwerkliche Ausbildung bei einer Gebäudereinigungsfirma und arbeitete mich dort bis 1997 zum technischen Betriebsdirektor hoch. Mir gefiel mein Leben, so wie es war.

- Heute sind Sie allerdings Trader – wie kam es zu Ihrer Rückbesinnung?

Peter Soodt: Ende der 90er Jahre gab es ein paar Veränderungen in meinem Privatleben, die mich zum Umdenken veranlassten. Ich stand vor der Entscheidung: Entweder ich lebe so weiter wie bisher mit einem sicheren monatlichen Einkommen oder ich mache einen kompletten Schnitt und gehe zurück an die Märkte. Die zweite Variante war für mich die größere Herausforderung, mit der ich mich zunehmend besser anfreundete. Ich beschloss, einen neuen Weg einzuschlagen und mit dem Trading einen zweiten Versuch zu starten. 1999 begann ich mit den ersten Trades und schlug mich dann bis 2001 als Teilzeit-Trader durch. In der Zwischenzeit hatte sich einiges geändert: Statt auf dem Parkett lief der Handel für mich nun elektronisch ab. Das war für mich die schwierigste Hürde, die es zu nehmen galt.

Zum Beispiel war es auf dem Parkett durchaus üblich, anderen Tradern in Momenten der Frustration „aus Versehen“ einen Hieb mit dem Ellbogen mitzugeben, oder aber durch das Ausrufen der Orders Frustrationen oder Emotionen abzubauen. Dies ist ein ganz natürliches Verhalten, das Platz schafft und den Tunnelblick verhindert. Solche Wutausbrüche muss man im elektronischen Trading mit sich alleine austragen. Über diesen Punkt hinweg zu kommen kostete mich einige Tastaturen, Monitore, Kaffeetassen und sogar einige Renovierungen. Aber das sind genau die entscheidenden Punkte, die einen Verlierer- über einen BreakEven- zu einem konsistent profitablen Trader wachsen lassen. Man muss aus den eigenen Fehlern lernen. Zum Beispiel war es auf dem Parkett durchaus üblich, anderen Tradern in Momenten der Frustration „aus Versehen“ einen Hieb mit dem Ellbogen mitzugeben, oder aber durch das Ausrufen der Orders Frustrationen oder Emotionen abzubauen. Dies ist ein ganz natürliches Verhalten, das Platz schafft und den Tunnelblick verhindert. Solche Wutausbrüche muss man im elektronischen Trading mit sich alleine austragen. Über diesen Punkt hinweg zu kommen kostete mich einige Tastaturen, Monitore, Kaffeetassen und sogar einige Renovierungen. Aber das sind genau die entscheidenden Punkte, die einen Verlierer- über einen BreakEven- zu einem konsistent profitablen Trader wachsen lassen. Man muss aus den eigenen Fehlern lernen.

- Sie haben also für das elektronische Trading erneut einen Lernprozess durchlaufen?

Peter Soodt: Mit Sicherheit, wenngleich ich den Lernprozess durch meine frühen Handelserfahrungen „abkürzen“ konnte. Erfahrungen im Pit-Handel sind aber nicht vergleichbar mit dem Lernprozess, den man hinter dem Desk hat. Im Pit sieht man die Herde rennen, wenn Dynamik im Markt ist. Nun galt es zu eruieren, woran man das im Chart ablesen kann. Dort sieht man nur das Tape und den Preis anhand von Candlesticks und Orderbuch. Es ist wichtig, den Lernprozess so lange voranzutreiben und zu intensivieren, bis man nachhaltig richtig gut und intuitiv traden kann. Bis dahin gibt es immer wieder psychologische Schleifen, also ein Wechselbad negativer und positiver Gefühle – dieses Muster gilt es zu durchbrechen und das Trading als etwas Neutrales zu sehen: als Business.

- Wie sieht Ihr Arbeitsplatz aus?

Peter Soodt: Mein Arbeitsplatz besteht aus einem Haupt-Server und vier Workstations, an denen insgesamt 22 Monitore angeschlossen sind. Das mag aus erster Sicht vollkommen übertrieben sein, aber es hat alles seinen Grund, nämlich Latenzen (Verzögerungen) zu vermeiden. Die Arbeitsbereiche unterteilen sich einmal auf den DAX-Future, die E-Mini-Futures (S&P 500), die Scan-Plattform für amerikanische Aktien und die Trading-Plattform für amerikanische Aktien. Mit der Zeit wächst man in diese Struktur hinein und es ist irgendwann nicht mehr möglich, ohne die Zuweisung konkreter Darstellungen für jeden Bildschirm zu arbeiten. Ich weiß genau, was auf welchem Monitor ist, und kann mich so in Sekundenbruchteilen in einem scheinbar chaotischen Markt orientieren.

- Welche Märkte und Setups handeln Sie?

Peter Soodt: Ich trade überwiegend amerikanische Aktien und Futures auf den DAX (FDAX), S&P (ES Future), NASDAQ (NQ) und Dow Jones (YM). Aktien sind zu Beginn der Handelssitzungen oft etwas „trendiger“, was durchaus ein Vorteil beim Trading dieser Titel sein kann. Strategien habe ich insgesamt 32, wobei man diese teilweise auch kombinieren kann. So komme ich am Ende auf rund 70 Setups. Allerdings bin ich der Meinung, dass diese Aussage für die Performance eines Traders nichts bedeutet. Ganz im Gegenteil: Gerade für Einsteiger und auch für fortgeschrittene Händler ist es besser, „Meister einer Bewegung“ zu werden. Mit anderen Worten: Suchen Sie sich ein Setup, an das Sie fest glauben und dessen Erfolg Sie durch Rückrechnungen und statistische Tests belegt haben – und ziehen Sie es durch Dick und Dünn durch. Es ist fast immer besser, zunächst ein Setup zu perfektionieren, statt sich selbst durch den ständig veränderten Fokus auf neue Herangehensweisen zu verunsichern. Die Märkte bieten genug Unsicherheit, sodass wir es uns nicht selbst durch ständige Taktik-Wechsel noch schwerer machen sollten.

- Können Sie uns eines Ihrer Basis-Setups vorstellen, das Sie persönlich gemeistert haben?

Peter Soodt: Bei mir betrifft das vor allem den Screening-Prozess, mit dem ich meine Aktien zum Traden auswähle. Den richtigen Basiswert zu finden ist die halbe Miete. Dazu selektiere ich zunächst alle Aktien, die vorbörslich ein Volumen von mindestens 100 000 Stücken haben. Im Tageschart sollte das durchschnittliche Volumen mindestens 1,5 bis zwei Millionen Stück betragen. Weiterhin schaue ich, ob in den verbleibenden Titeln besonders starke oder schwache Candlesticks im Tageschart auftreten, ob das Momentum intakt ist beziehungsweise in welcher Phalanx sich der Titel gerade befindet. Außerdem versuche ich, die Präsenz von High Frequency Trading-Algorithmen zu sondieren. Diese erkennt man zum Beispiel an plötzlichen kleinen Kurssprüngen mit sehr hohem Volumen und vielen sogenannten „Todeslinien“. Letztere entstehen meist dann, wenn große Institutionelle in den Markt wollen, aber nicht bereit sind, den Spread dafür zu bezahlen. Deshalb wird der Spread „gepresst“. Durch dieses Pressen entsteht eine Preislinie im Chart, die aussieht wie eine Nulllinie bei einem EKG. Besonders häufi gist dies bei American Depositary Receipts (ADRs) (von den US-amerikanischen Depotbanken in den USA ausgegebene Aktienzertifikate) der Fall, die ich dann mit anderen Strategien oder Taktiken angehen muss. In der Regel bleibt nach dem Screening-Prozess eine überschaubare Anzahl an Underlyings übrig, die ich dann genauer analysieren kann.

- Gibt es bei Ihren Strategien systematische Unterschiede?

Peter Soodt: Es gibt zwei Klassen von Strategien: Zum einen das Setup Trading und zum anderen das Averaging. Das Setup Trading unterscheidet sich vor allem durch die handelbare Größe der Position. So ist es zum Beispiel nicht möglich, größere Aktienpakete unbemerkt in einem Setup unterzubringen, ohne erkannt zu werden. Es sei denn, man nutzt Dark Pools (Liquiditätszufuhr von Banken und Brokern, ähnlich dem unregulierten außerbörslichen Over the Counter (OTC)-Handel). Anders ist es dagegen beim Averaging, das vor allem im institutionellen Bereich zum Einsatz kommt. Hier werden Positionen fortlaufend auf- oder abgebaut, wobei eine Orientierung an einem geeigneten Mittel oder Durchschnittsmaß erfolgt. Dem liegt die Idee zugrunde, dass jeder Bewegung früher oder später wieder eine Korrektur folgt und eine Orientierung am Mittel daher im Durchschnitt einen Ertrag bringt. Das Averaging sollte nur angewandt werden, wenn die Depotgröße entsprechend groß ist.

- Können Sie uns das Averaging etwas genauer beschreiben?

Peter Soodt: Der Ansatz wird auch „Fair Value-Strategie“ genannt. Im Prinzip geht es zum Beispiel darum, einen Markt, der sich weit von seinen Gleitenden Durchschnitten wegbewegt hat, antizyklisch zu handeln – am liebsten, bevor sich eine Volumenspitze ausgebildet hat. Das hat den Vorteil, dass man genug Positionen aufbauen kann, ohne die genannten Dark Pools oder ähnliches nutzen zu müssen. In Erwartung eines Shakeouts (Herausdrängen der Marktteilnehmer vor der nächsten Bewegung) wird die Position sukzessive aufgebaut, das heißt immer in kleinen Stücken, ohne groß aufzufallen. Bildet das Underlying (also der gehandelte Wert) dann die gewünschte Volumenspitze aus, ist es an der Zeit, sich „etwas Platz“ zu verschaff en. Man nutzt beispielsweise Mittel aus dem High Frequency Trading mit sogenannten „Flash-Orders“ (siehe Infokasten) oder die am volumengewichteten Durchschnittspreis (Volume Weighted Average Price (VWAP)) orientierten Orders aus dem normalen Trading, um die Position in die gewünschte Richtung zu bewegen. Dies ist eine risikoreiche Strategie, weil niemand vorhersagen kann, wann der Boden oder das Top ausgebildet sein werden. Allein das Volumen und die Entfernung vom Preis zum Gleitenden Durchschnitt geben einen möglichen Anhaltspunkt. Das Risiko wird durch ein Averaging minimiert, wenn der Markt noch gegen die gewünschte Richtung läuft. Das heißt, wenn man short geht, baut man Positionen in einem steigenden Markt auf, und durch das Anziehen der Märkte und das ständige Aufbauen neuer Short-Positionen zieht man den durchschnittlichen Einstandspreis der Position nach oben.

- Wie würden Sie Ihren Ansatz generell beschreiben?

Peter Soodt: Ich sehe mich als einen sehr aggressiven diskretionären System-Trader. Man muss dennoch zwischen Setup- (defensiv) und Average Trading (sehr aggressiv) unterscheiden. Der Einstieg in eine Position ist für mich besonders wichtig. Ich würde sagen, dass dieser ein Gewicht von rund 80 Prozent hat. Ich habe meine Setups, die mir die verschiedenen Titel vorfiltern, und andere Setups, nach denen ich diese trade.

Dennoch spielt immer auch eine diskretionäre Komponente mit, wenn ich diese systematisch ermittelten Situationen betrachte. Der Grund hierfür ist, dass eine gewisse Flexibilität als Trader unvermeidbar ist. Die Märkte verändern sich und infolge dessen muss sich die eigene Herangehensweise blitzschnell und flexibel ändern können.

- Aber werden im institutionellen Bereich nicht auch Setups gehandelt?

Peter Soodt: Ja, das wollte ich damit auch nicht ausschließen. Ein Beispiel, das Institutionelle gern anwenden, ist der Opening Range Breakout. Hier wird für eine Vielzahl von Underlyings zunächst eine Eröffnungs-Kursspanne defi niert, zum Beispiel über die ersten 15 Handelsminuten. Sobald die Titel im Anschluss diese Eröffnungsspanne verlassen, wird eine entsprechend trendfolgende Position eröff net und die Stopps werden auf die andere Seite der Eröffnungsspanne gelegt. Wenn ich diese Strategie mit wenigen Positionen handle, ziehe ich meinen Stopp gern auf das Tief der Kerze, die den Trade ausgelöst hat, sobald meine Position komfortabel im Gewinn liegt. Ein institutioneller Trader kann auf diese Weise durchaus 50 oder 60 Positionen intraday eröffnen (sogenanntes „off enes P&L Trading“, P&L = Profi t & Loss (Gewinn und Verlust)). Daraus leitet sich auch der Grundsatz ab, den sich Privat-Trader unbedingt zu Herzen nehmen sollten: Es ist in der Regel besser, ein bewährtes Setup einfach durchzuziehen, als sich jedes Mal verunsichert zu fragen: „Was ist, wenn es schief geht?“.

- Wie kann man negative Emotionen vermeiden?

Peter Soodt: Die Krux ist, dass es viele Trader gibt, die diese negativen Emotionen schon haben, bevor sie einen Trade eingehen und bevor überhaupt etwas schief gehen kann. In der Realität sieht es so aus, dass die meisten Trader zum richtigen Zeitpunkt das Richtige denken, aber in Selbstzweifel geraten, sobald Aktion gefragt ist. Dieses Lamentieren verunsichert und kostet wertvolle Zeit. Das ist dann natürlich eine zusätzliche Hürde, wenn es darum geht, genügend Vertrauen in das eigene Setup zu entwickeln und den Trade tatsächlich umzusetzen. Als Trader muss man der eigenen Methode bedingungslos vertrauen, sonst verfängt man sich in den „Was ist, wenn…?“-Gedankenstrudeln und Zweifeln, die zu Handlungsunfähigkeit führen können.

- Nutzen Sie auch andere technische Ansätze wie Fibonacci-Zahlen?

Peter Soodt: Die Fibonacci-Zahlenreihe finde ich recht spannend, wenn man sie auf die Zeitachse anwendet und besondere Handelstage in der Zukunft identifiziert, die den FibonacciZahlen entsprechen. Auf der Preisachse halte ich allerdings nicht allzu viel von den Fibonacci-basierten Retracements wie zum Beispiel 38,2 oder 61,8 Prozent. Ich denke, dass viele Profis einfach die runden Marken von 40, 50 oder 60 Prozent als Retracements beachten. Letztlich wird jede Bewegung an den Märkten irgendwann korrigiert, was sagt also das Erreichen eines Fibonacci-Retracements Besonderes aus? Die Korrektur kann bei Erreichen des 38,2-prozentigen Retracements ebenso gut bis zum 50er oder zum 61,8er Retracement weiterlaufen; das ist im Vorhinein ja niemandem klar. Daher beachte ich die Fibonacci-Technik auf der Preisachse überhaupt nicht.

- Wie sieht es bei Ihnen mit Fundamentaldaten aus – beziehen Sie diese zum Beispiel in MakroAnalysen ein?

Peter Soodt: Mit Fundamentaldaten habe ich nichts am Hut. Alle meine Techniken basieren oder leiten sich direkt aus dem Marktgeschehen ab. Ich analysiere die Vergangenheit, nutze die Charttechnik, interpretiere das aktuelle Kursverhalten und beobachte das Orderbuch und den Orderfluss.

- Gilt das auch für Positionen, die Sie mittel- oder langfristig halten?

Peter Soodt: Ich halte selten langfristige Positionen. Aber Fundamentaldaten schließe ich auch bei langfristigen Betrachtungen aus, da all meine Erfahrung und Expertise im technischen Bereich liegen und ich mich daher darauf konzentriere.

- Wie sieht ein typischer Handelstag bei Ihnen aus?

Peter Soodt: Ich schalte meine Rechner gegen 08:00 Uhr ein und fahre meine Systeme hoch. Dann schaue ich mir die Ergebnisse des Handels in den USA und in Asien an und beginne den DAX-Future (FDAX) auf dessen aktuelle Phalanxen hin zu analysieren. Mein Trading beginne ich um 09:00 Uhr zunächst vorsichtig, um den Markt zu testen. Erst ab 09:30 Uhr handle ich mit größeren Positionen, da der Markt dann häufig sein „wahres Gesicht“ für den Tag zeigt. Gegen 12:00 Uhr mache ich eine Mittagspause und beginne um 13:30 Uhr mit meinem Screening der US-Märkte. Ich suche besonders nach relativ starken und schwachen Charts, Kurslücken (Gaps), Aktien mit besonders hohem Handelsvolumen und Aktien mit besonderen Candlestick-Mustern. Ich handle nicht vorbörslich (Pre-Market) und gebe meine ersten Orders kurz vor Handelsstart um 15:30 Uhr ins System ein, die aber erst mit der Eröffnung um 15:30 Uhr Gültigkeit bekommen.

Ich handle dann bis etwa 18:00 Uhr, mache eine zweistündige Pause und komme für die letzten zwei Handelsstunden an meine Bildschirme zurück. Ein ziemlich langer Tag also. Wenn Seminare oder Private Coachings anstehen, sieht mein Handelstag den Terminen entsprechend anders aus.

- Was ist der größte Unterschied in der Herangehensweise zwischen institutionellen und privaten Tradern?

Peter Soodt: Ein guter institutioneller Händler setzt seine Positionen ohne Murren um. Er handelt das, was er sieht, setzt sein Risiko fest und sucht seine Ziele. Es wird im institutionellen Trading also fortlaufend, je nach Marktentwicklung, sozusagen „global“ Gas gegeben oder gebremst, was die Ausrichtung des Gesamt-Handelsbuchs angeht. Außerdem muss man wissen, dass manche Institutionelle nicht auf Kursbewegungen aus sind, sondern darauf, die Rebates (Rückvergütungen) der Börsen für das Stellen von Liquidität durch Orders zu kassieren. Hier wird versucht, das Risiko so klein wie möglich zu halten und dabei das Volumen der Rebates zu maximieren. Private Trader fragen sich meist „Bin ich jetzt richtig? Was ist, wenn ich falsch liege?“ Das sind oft die Gründe, warum sich private Trader vorsichtiger im Marktgeschehen bewegen als Institutionelle, und natürlich, weil sie ihr eigenes Kapital handeln. Das ist ja grundsätzlich auch gut so. Private Trader müssen nicht so groß handeln wie institutionelle Trader. Noch ein extremer Unterschied ist, dass ein institutioneller Händler Wert darauf legt, dass die Position grün ist. Egal wie groß oder klein der Gewinn ausfällt – hauptsache positiv! Eine Vielzahl der privaten Trader will lieber mit einem Trade den Jackpot gewinnen, statt erreichbare Ziele zu wählen.

- Institutionelle können also aufgrund ihrer besseren Kapitalbasis und der technischen Möglichkeiten komplexere Strategien fahren. Aber ist auch deren grundlegende Denkweise anders?

Peter Soodt: Ich denke ja. Wenn ich in meiner Rolle als Institutioneller für den Hedge Fonds trade, bei dem ich arbeite, sehe ich den Prozess anders als damals beim Traden mit meinem Privatkonto. Während im privaten Handel der Kapitalerhalt im Vordergrund stand, sind im institutionellen Handel die Prioritäten anders gestellt. Hier wird mit gegebenem Einsatz versucht, ein realistisches Ziel zu erreichen, nämlich den Trade grün abzuschließen und dem Kunden aus Sicht des RenditeRisikoprofi ls ein Optimum zu bieten. Dieser Betrachtungswinkel hilft mir dabei, den Markt objektiv zu sehen und das zu handeln, was ist, und nicht, was ich denke, wie es sein sollte.

- Können Sie uns sagen, wie High Frequency Trading-Algorithmen funktionieren?

Peter Soodt: Im Prinzip ist das recht einfach, wenn auch technisch höchst anspruchsvoll. Die Algorithmen werden so programmiert, dass sie im Markt nach immer gleichen Mustern suchen. Man unterscheidet dabei verschiedene Arten. Geht man antizyklisch in den Markt oder prozyklisch? Auch hier wird aus rein technischer Sicht gehandelt und natürlich sehr stark auf den Orderfl uss geachtet. Eine High Frequency-Strategie könnte zum Beispiel wie folgt aussehen: Das System sucht nach Aktien, die in den letzten 30 Sekunden eine Bewegung von mehr als zwei Prozent vollzogen haben und dabei ein Durchschnittsvolumen des Dreifachen der aktuell gehandelten Kerze beinhalten, um dann kurzfristig gegen den Trend short zu handeln. Dann lässt man einen Algorithmus programmieren, der genau das fortlaufend umsetzt. Fertig ist das High Frequency Trading-Programm. Von außen betrachtet sind dies häufi g sogenannte „Black Box“-Systeme, weil die genaue Programmierung natürlich nicht bekannt gegeben werden soll. Diese Systeme handeln vollautomatisch. Die Orderausführung, die Limits und die Stopps werden vollautomatisch vom System berechnet und in den Markt transferiert. Denn wüssten andere Marktteilnehmer, dass ein Algorithmus bei bestimmten Bedingungen etwas mit Sicherheit tun wird, ließe sich dies wiederum mit einem anderen Algorithmus ausbeuten. Dies zur technischen Situation. High Frequency Trading ist natürlich wesentlich mehr als nur die technischen Details. Die Post Trade-Analyse gibt Auskunft darüber, wie teuer der Trade insgesamt war. Zum Beispiel sieht man dort, ob man Slippage bekommen hat oder ob die Position im Ganzen oder nur zum Teil getriggert wurde, was dann natürlich eine Reduktion in der Rendite nach sich zieht. Sind die Rebates mit in das Ergebnis eingeflossen? Das sind alles Bereiche, die sehr genau analysiert werden müssen.

- Was ist Ihre grundlegende Philosophie beim Trading – mit anderen Worten, warum traden Sie?

Peter Soodt: Aus verschiedenen Gründen. An erster Stelle steht natürlich die finanzielle Freiheit, die durch das Trading erreicht werden kann. Außerdem lernt man durch die Kommunikation mit anderen Tradern sehr viel über das menschliche Verhalten und darüber, was andere Leute in bestimmten Lebens- oder Börsensituationen denken und fühlen. Nicht zuletzt ist Trading ein ständiger Lernprozess, da sich die Märkte stetig wandeln – so muss man als Trader immer wieder seine eigenen Grenzen überschreiten und seine Komfortzone verlassen, neue Dinge ausprobieren und flexibel sein. Kurz gesagt trade ich also, weil es für mich der spannendste Job ist, den ich mir vorstellen kann.

- Sie haben in Ihrer Karriere schon viele Menschen kennengelernt, die es mit dem Trading versucht haben. Welche Berufsgruppen halten Sie für besonders Trading-geeignet und welche nicht?

Peter Soodt: Ich denke, dass Handwerker und Menschen aus dem landwirtschaftlichen Bereich gute Voraussetzungen mitbringen. Aus meiner Erfahrung können sie besonders gut mit Wahrscheinlichkeiten umgehen und Risiken abwägen – und darauf kommt es im Trading an. Eine weitere interessante Gruppe sind Sportler. Sie ziehen ihre Idee durch und geben selten vorschnell auf, haben aber mitunter kein gutes Risikogefühl. Besonders schlecht schneiden meiner Meinung nach dagegen häufig Banker ab, was durchaus etwas überraschend ist. Ich denke, dass sich diese Leute einfach in ihren Fähigkeiten, den Markt zu „kennen“, massiv überschätzen. Genauso verhält es sich mit Berufen, die von Statistik und Struktur dominiert sind. Auch sie schneiden im Trading relativ schlecht ab. Ich erkläre mir das so, dass sie aufgrund ihrer wenig flexiblen Denkweise vielleicht Schwierigkeiten haben, sich den Märkten schnell genug anzupassen. Auch SystemTrader, die auf diskretionäre Strategien umsteigen, fallen häufig in ein tiefes Performance-Loch. Aber das ist nur meine Meinung, die ich mir im Laufe meiner Trading-Karriere und aufgrund meiner Erfahrungen angeeignet habe. Ein anderes Phänomen ist die Frauenwelt im Trading. Dort ist es grundsätzlich egal, welchen Beruf Frau vorher erlernt hat. Sie weiß, dass sie in einer von Männern dominierten Welt Fuß fassen will, und ist in ihrer Auff assungsgabe wesentlich off ener als die meisten Männer. Das Gleiche gilt für das Erkennen eigener Fehler. Frauen sehen den Fehler und versuchen, ihn schnellstmöglich zu beheben, was in der Männerwelt aufgrund des größeren Egos oftmals ein Problem darstellt.

- Wie wichtig ist eine hohe Auffassungsgabe?

Peter Soodt: Die gehört sicherlich auf die Liste der guten Trading-Eigenschaften. Wichtiger ist aber die emotionale Stabilität. Ich kenne Leute, die seit längerer Zeit traden möchten und die bereits alle namhaften Trading Coaches engagiert haben – ohne Erfolg. Das Problem sind nicht die Märkte oder die Coaches, sondern die Leute selbst. Man muss sich an den Markt anpassen, flexibel bleiben und bereit sein, immer weiter dazu zu lernen. Vorgefertigte Meinungen und ähnliches zerstören eine Trader-Karriere, bevor sie begonnen hat. Noch einmal: Man muss traden, was ist, nicht, was man selbst hofft.

- Was sind die wichtigsten Erkenntnisse, die Sie im Trading erzielt haben?

Peter Soodt: Als Trader muss man eine Strategie fahren, mit der man sich wohlfühlt. Das heißt aber nicht, dass man alles machen kann. An der Börse geben die Kurse vor, welche Strategie gewinnt und welche nicht. Es gibt nur rot und grün, und die Strategie muss sich neben der Trader-Persönlichkeit natürlich vor allem an diesen Marktgesetzen orientieren. Außerdem ist es wichtig, sich als Trader beim Betrachten der Gewinne und Verluste frei von seinen Emotionen zu machen. Dadurch ist man zwar kein besserer oder schlechterer Mensch, aber genau das denken viele Einsteiger und leider auch viele Fortgeschrittene. In Wahrheit muss Trading unabhängig vom eigenen Wert als Mensch sein, da sich sonst zerstörerische Elemente wie Selbstüberschätzung (in Gewinnphasen) oder fehlendes Vertrauen (in Verlustphasen) einschleichen. Man sollte das Trading als ein Business sehen, als einen ganz normalen Job, dem man nachgeht. Die Dinge sind, wie sie sind, und es ist wichtig zu wissen, dass dies nichts mit uns als Mensch zu tun hat. Mit dieser Überzeugung schaff t man die emotionale Freiheit, die man im Trading so bitter benötigt.

- Was macht Peter Soodt, wenn er nicht tradet?

Peter Soodt: Dadurch, dass ich neben dem institutionellen Handel auch noch Seminare gebe und coache, bleibt unter der Woche das Wort „Freizeit“ eher ein Fremdwort. Es gibt natürlich auch Wochenenden, an denen man Vorbereitungen treff en muss oder andere Dinge für den Job zu erledigen hat, aber wenn ich den Rechner Rechner sein lasse, steht die Familie für mich an erster Stelle. Dann bemühe ich mich, meinen Job wirklich außen vor zu lassen, abzuschalten und in der Familie die nötige Kraft zu tanken.

Peter Soodt über sein Broker

Ich habe immer gesagt, wenn Ihr einen seriösen und zuverlässigen Broker für das CFD Trading braucht, gibt es nur einen Namen: WH Selfinvest