Sie sind hier

Entwickler-Trader Perry Kaufman

Er veröffentlichte 13 Bücher, darunter „Trading Systems and Methods“ in der 5. Auflage. Er beschäftigt sich seit 1971 mit den Märkten und ist heute als Entwickler systematischer Handelsstrategien bekannt. Perry Kaufman ist Geschäftsführer und Gesellschafter von KaufmanSignals.com. Er hält gelegentlich Vorträge vor Wirtschaftsforen, Anlegerverbänden und Studenten.

Kostenlos verfügbar von Perry Kaufman im NanoTrader Trading-Plattform.

Trading-Strategien und -Signale

Die Kaufman Efficiency Ratio Strategie

SignalRadar Mehr...

–

Der Trader Perry Kaufman

Der nützliche Kaufman Efficiency Ratio

Die Kaufman Efficiency Ratio Trading Strategie basiert auf Perry Kaufmans Markteffizienzmodell. Es ist ein interessanter Weg, den Trend eines Finanzinstrumentes zu identifizieren und zu bestimmen. Das Sprichwort The trend is your friend impliziert, dass der Handel in Trendrichtung ein sicherer und konservativer Ansatz ist. Kaufman benutzt seinen Efficiency Ratio, um zu zeigen, ob ein Markt in eine bestimmte Richtung tendiert oder nicht.

Die Kaufman Efficiency Ratio ist das Verhältnis zwischen Kursrichtung und Preisvolatilität. Das Ergebnis ist eine Zahl, die zwischen 1 und -1 oszilliert. Der Mittelpunkt ist 0. Bei +1 zeigt ein Finanzinstrument einen vollkommen klaren Aufwärtstrend. -1 zeigt ein Finanzinstrument mit einem vollkommen effizienten Abwärtstrend. Es ist praktisch unmöglich, für ein Instrument einen perfekten Wirkungsgrad (+1 oder -1) zu erreichen. Je effizienter das Verhältnis, desto deutlicher ist der Trend.

Werte um 0 zeigen viele ziellose Bewegungen, d.h. das Nichtvorhandensein eines Trends. Die Kaufman ER Strategie kann auf einen 15-Minuten Chart angewendet werden. Kleinere Zeitrahmen werden von Kaufman nicht empfohlen. Die komplette Trading-Strategie ...

Video

Pair Trading nach Perry Kaufmann(Artikel)

In seinem Werk „Alpha Trading“ aus dem Jahr 2011 beschreibt Perry Kaufman Pair-Trading-Strategien für Aktien, Indizes und Futures. Als Futures Trader will Rudolf Wittmer der Sache auf den Grund gehen und versuchen, die Ansätze für einige Märkte umzusetzen. Artikel lesen ...

Das A Und O des Systemhandels

- Wann haben Sie zum ersten Mal von der Börse und dem Trading gehört?

Perry Kaufman: Nach meinem Ausstieg aus der Luft- und Raumfahrt im Jahre 1970 habe ich eine eigene Computerfi rma gegründet. Wir hatten uns darauf spezialisiert, das System der staatlichen Erstattung von Krankheitskosten zu automatisieren (hätte ich damals das Wissen von heute gehabt, hätte ich bei der Stange bleiben sollen!). Eines Tages ist jemand vorbeigekommen und hat gefragt, ob wir eine Möglichkeit erforschen könnten, Optionen abzusichern. Damals wurde eigentlich nichts an einem Computer gemacht. IBM hatte kein Interesse und so hat man jemanden mit einem Background in Mathematik gesucht. Wir haben den Auftrag erledigt und dann führte eins zum anderen.

- Was hat Sie bewogen, eine ganz andere Laufbahn einzuschlagen und bei den Finanzmärkten zu bleiben?

Perry Kaufman: Nach dem Projekt mit den Optionen hatten wir einen Kunden, der uns herausgefordert hat, ihn mithilfe der Mathematik beim Traden zu schlagen. Von allem, was wir mehr als er verdienen konnten, sollten wir dann einen hohen Prozentsatz erhalten. Das war 1972. Wir haben wirklich gut abgeschnitten, weil wir das Glück hatten, dass 1973 das Weizenabkommen mit Russland zustande kam, das die Kurse für Getreide um 300 Prozent in die Höhe trieb. Leider haben wir trotzdem gegen ihn verloren, weil in einem Bullenmarkt nun mal alle gut abschneiden. Doch inzwischen hatte mich schon das Börsenfi eber erwischt und mich seitdem nie mehr losgelassen.

- Was haben Sie gelernt und wie hat sich Ihre Herangehensweise an die Märkte verändert?

Perry Kaufman: Bei dieser Frage muss ich weiter ausholen. Ich habe viel über die Märkte gelernt, aber insgesamt hat sich für mich der Kreis wieder geschlossen. Ich habe alle erdenklichen Systeme – schnelle und langsame – entwickelt und bei den meisten gut und nur bei einigen wenigen schlecht abgeschnitten. Aber letztendlich handle ich am liebsten Trends. Ich habe gelernt, dass die Märkte heute komplexer sind. Nun ja, genau genommen sind sie volatiler. Als ich in den 70er Jahren angefangen habe, konnte man mit einem 10-Tage-Gleitenden Durchschnitt Geld verdienen. Im Laufe der Jahre hat das Rauschen zugenommen und man muss immer langsamere Trends handeln. Dabei erwischt man weniger von der Bewegung am Markt. Trotzdem fi ndet der Trend die großen Konjunkturbewegungen, die immer vorhanden sind. Das ist zwar nicht die einzige Methode, die funktioniert, aber es ist die sicherste.

- Haben Sie sich jemals auch mit diskretionärem Handel beschäftigt?

Perry Kaufman: Ja, ich habe ganz am Anfang diskretionären Handel betrieben, und zwar für mich selbst. Ich trade immer noch für mich selbst , aber ich nutze die gleichen technischen Systeme, die ich auch meinen Kunden anbiete. Mir hat das diskretionäre Traden zwar gefallen, aber ich fand es sehr wechselhaft. Manchmal kann ich wochenlang am Stück Geld verdienen, aber dann läuft es einfach nicht mehr so gut und ich kriege nichts mehr auf die Reihe. Das macht ganz schön müde. Da ich glücklicherweise sowohl von Mathematik als auch von Computern einiges verstehe, habe ich festgestellt, dass ich gut damit leben kann, der Igel und nicht der Hase zu sein. Technische Systeme sind nicht perfekt, bewähren sich aber im Laufe der Zeit und haben eine größere Prognosesicherheit, was für mich gut genug ist.

„Danke nochmals für den guten Service. Mit WHS bin ich seit Jahren SEHR ZUFRIEDEN.” – Majid

„Danke fuer die ausfuerliche Erklaerung. WHS hat wirklich den BESTEN SERVICE.“ – Stanisław

„Außerdem auch vielen Dank für Ihren LEGENDÄREN SUPPORT. Wenn ich mir Bekannte bei anderen Anbietern so anschaue; die können von so etwas nur träumen.“ – Bakaran

- Aus Sicht des Systemhandels: Wie agieren die ganz großen Marktteilnehmer, um gegenüber der Konkurrenz die Nase vorn zu behalten?

Perry Kaufman: Eine gute Frage. Meine Erfahrung ist, dass die größten Player diskretionär oder algorithmisch vorgehen können, wobei der Großteil algorithmisch handelt. Sie nutzen meist den Trendfolge-Ansatz und können die Liquidität, die sie brauchen, bekommen, weil langfristige Trends nicht sehr oft ihre Richtung ändern. Außerdem können sie im Laufe einer Woche oder länger zum Durchschnittskurs kaufen oder verkaufen und treiben so den Markt nicht. Sie können auch eine große Anzahl schnellerer Strategien haben, die zwar nur mit geringerer Handelsgröße getradet werden können, die aber mehr Diversifizierung ermöglichen.

Die Nase vorn zu behalten ist schon schwieriger. Aus den veröffentlichten Performance-Zahlen kann man ersehen, dass die großen Firmen oft jeden Monat ähnliche Gewinne beziehungsweise Verluste aufweisen. Einige von ihnen legen größeren Wert auf einen Sektor, beispielsweise Zinsen, aber das erhöht auch ihr Risiko. Ich persönlich bevorzuge eine gleiche Gewichtung, wo immer dies möglich ist; denn ich kenne niemanden, der erfolgreich vorhergesagt hat, welcher Sektor das nächste Mal am besten abschneidet. Man muss also größere Risiken eingehen, um sich von der Konkurrenz abzuheben. Oder, wenn man wirklich schlau ist, macht man als erster eine neue Handelsmethode ausfindig – wie etwa den Hochfrequenzhandel –, aber das passiert nicht oft.

- Woran erkennen Sie, dass ein System, das Sie nutzen, nicht mehr gewinnbringend funktioniert?

Perry Kaufman: Die Antwort darauf scheint nicht schwer zu sein: Weil man damit kein Geld verdient! Aber genau genommen ist das eine schwierige Frage. In der Theorie entwerfen wir ein Handelsprogramm für ein bestimmtes Risikoniveau, gemessen an der auf Jahresbasis umgerechneten Schwankung der Renditen. Für die Futures-Branche sind das etwa 14 Prozent, was einer Standardabweichung entspricht. Es gibt also zum Besipiel eine 16%-Wahrscheinlichkeit für einen Verlust von mehr als 14 Prozent während eines Jahres. Es ist auch möglich, dass der Verlust doppelt so hoch ausfällt. Das eigentliche Problem besteht darin, zu entscheiden, ob dies ein „normaler“ Verlust ist oder ob das Programm nicht mehr funktioniert. Um das herauszufinden, muss man die Häufigkeit der Verluste, deren Dauer und andere Statistiken näher untersuchen. Meiner Meinung nach verrät die Häufigkeit der Verluste am ehesten, dass etwas nicht stimmt. Letztendlich könnte man sagen: „Es könnte noch normal sein“, aber ich bevorzuge einen teilweisen Positionsabbau, wenn ich mir bei einem Programm nicht sicher bin oder wenn der Verlust das Eineinhalbfache der Standardabweichung erreicht. In diesem Sinne managen wir das „Geschäftsrisiko“. Das heißt: Sowohl der Anleger als auch ich wollen im Geschäft bleiben. Ich verzichte auf einige mögliche Gewinne, bis ich entweder entscheide, dass das Programm in Ordnung ist, oder es sich weiter verschlechtert. Die Lösung dieses Problems steht übrigens immer noch aus.

- Sehen Sie irgendwelche dauerhaften Vorteile für Privat-Trader gegenüber den Big Playern?

Perry Kaufman: Ja, Privat-Trader sind am Markt flexibler, weil sie ein- beziehungsweise aussteigen können, ohne dass es jemand merkt. Sie können das gleiche Risiko bei Aktien handeln, weil ihre Positionen klein sind. Die großen Händler dagegen können einige Gelegenheiten gar nicht nutzen, weil sie den Markt mit der Positionsgröße, die sie brauchen, zu stark bewegen würden.

„Da haben Sie SEHR GUTE ARBEIT geleistet und bestätigt die Aussage von daytrading.de über Ihr gutes Serviceangebot.“ – Wolfgang

„Bin jetzt schon von den Möglichkeiten der Plattform BEGEISTERT." – Dirk

„Wann immer Hilfe nötig ist, wird SCHNELL UND FREUNDLICH reagiert.“ – Klaus

- Sie haben bereits in den 1970er Jahren Gleitende Durchschnitte genutzt. Viele Händler verwenden diese Konzepte heute noch. Sehen Sie immer noch einen Wert in solchen Verfahren?

Perry Kaufman: Auf jeden Fall. Trends funktionieren. Aber diese Trends müssen langfristig sein, um die Entwicklung der Konjunktur, des Dollar oder Euro oder auch größere Veränderungen bei Angebot und Nachfrage zu erfassen. Ich würde keine schnelleren Trends ausprobieren, weil ich sie für unzuverlässig halte. Die Kurse können bei entsprechenden Nachrichten gehörig ausschlagen, aber es ist schwer, dies mit einem Gleitenden Durchschnitt zu erfassen; in den meisten Fällen erhält man Fehlsignale. Um erfolgreich zu sein, müssen Trendsysteme den „Fat Tail“, also starke Bewegungen, die sich nicht mit der klassischen Normalverteilung erklären lassen, gewinnbringend erfassen. Wenn man das Profil der Trend-Entwicklung studiert hat, stellt man fest, dass es viel mehr Verluste als Gewinne gibt, weshalb die Gewinne höher sein müssen. Ich bin davon überzeugt, dass man den seltenen – aber sehr großen – Gewinn braucht, damit man per Saldo im Plus liegt.

- Was halten Sie von genetischer Programmierung? Haben Sie Erfahrung auf diesem Gebiet, und wenn ja, welche Ergebnisse haben Sie damit erzielt?

Perry Kaufman: Ich habe mit einem genetischen Algorithmus ein Portfolio-Programm erstellt und glaube, ich kann die mittlere Standardabweichungsmethode schlagen, die in der Branche benutzt wird. Andererseits würde ich keine der beiden verwenden, weil sie nichts weiter sind als eine Übung in Over-Fitting (Überoptimierung). Diese leistungsstarken Tools sind verlockend, doch ich glaube nicht, dass sie an den Märkten richtig gut funktionieren. Ich glaube immer noch, dass die einfacheren Lösungen die besten sind.

- Junge Märkte und alte Märkte – dieses Thema wurde ursprünglich in Ihrem „Smarter Trading“-Buch angesprochen. Was sind heute die jüngeren Märkte und was sind die älteren?

Perry Kaufman: Das ist eine gute Frage und sie geht zurück auf die Frage, warum der kleinere Anleger einen Vorteil hat. Neuere Märkte, in der Regel Index-Märkte, sind viel trendintensiver und können mit schnelleren Gleitenden Durchschnitten – oder mit welcher Trendmethode auch immer – gehandelt werden.

Genau so haben wir auch in den 1970er Jahren getradet, bevor das Volumen in die Höhe schnellte. Es gibt weniger Rauschen bei den neuen Märkten, weil es weit weniger Teilnehmer gibt. In dem Maße jedoch, wie jene reifen, werden sie auch volatiler. Also sind die US-IndexMärkte, gefolgt von den europäischen, die volatilsten, weshalb Sie hier langsamere Trends brauchen, um erfolgreich zu sein.

„Eins muss man ihnen lassen, der Kundensupport (auch für "NochnichtKunden") ist in der Tat sehr überzeugend, wie auch oft in Foren erwähnt wird. ” – Ethan

„Vielen Dank für Ihre ausführliche Erklärung. Ich bin immer wieder von dem guten Support bei WH Selfinvest beeindruckt! “ – Barbara

„Vielen Dank für die super schnelle Antwort. Bester Service. absolut TOP!!!” – Marcel

- Welcher technische Indikator ist am zuverlässigsten, wenn es darum geht, das Rauschen bei einer Kursserie zu erkennen?

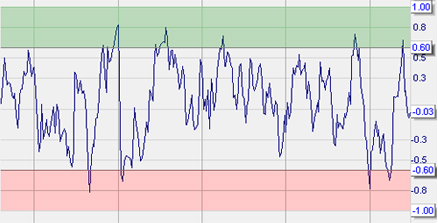

Perry Kaufman: Der einzige Indikator, von dem ich weiß, dass er das Rauschen misst, ist mein eigenes „Efficiency Ratio“, das auch unter dem Namen „Fraktaleffizienz“ bekannt ist. Es handelt sich dabei einfach um den Kursunterschied im Laufe von n Tagen, geteilt durch die Summe des zurückgelegten Weges, welcher der Summe der absoluten Werte der täglichen Veränderungen im Laufe der gleichen n Tage entspricht. Dahinter stand der Gedanke, dass, wenn man in einer geraden Linie von Punkt A nach Punkt B ginge, die Effizienz bei 1,0 läge (kein Rauschen). Wenn man dagegen ziellos durch die Gegend läuft, verringert sich die Effizienz; und wenn man schließlich auf der Stelle tritt, liegt die Effizienz bei Null (nur noch Rauschen), siehe Bild 1.

Obwohl ich dies schon in den frühen 1980er Jahren entwickelt habe, besteht die einzige sinnvolle Anwendung, die ich dafür gefunden habe, darin, zu entscheiden, welches System ich beim jeweiligen Markt einsetzen soll. Wenn das Ratio zum Beispiel einen hohen Wert aufweist, liegt ein besonders deutlicher Trend vor, sodass wir eine Trendmethode anwenden können. Wenn das Ratio dagegen einen niedrigen Wert hat, ist eine Strategie besser, die auf eine Mittelwertumkehr setzt. Ich hatte mir dabei noch mehr erhofft, aber bis heute noch nichts Entsprechendes gefunden.

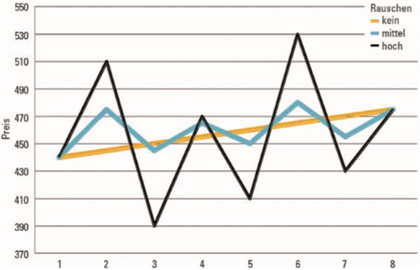

Bild 1. Pegel des Marktrauschens. Bild 1 zeigt mehrere Wege zum exakt gleichen Ergebnis (bei einem Kursanstieg von 440 auf 475 Dollar). Der Unterschied liegt jedoch in der dabei auftretenden Volatilität beziehungsweise dem Rauschen.

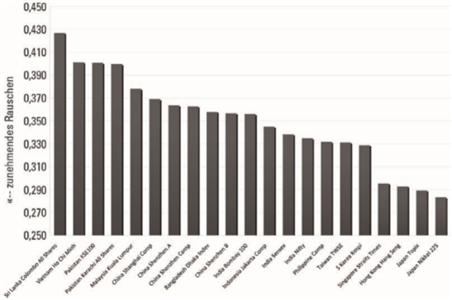

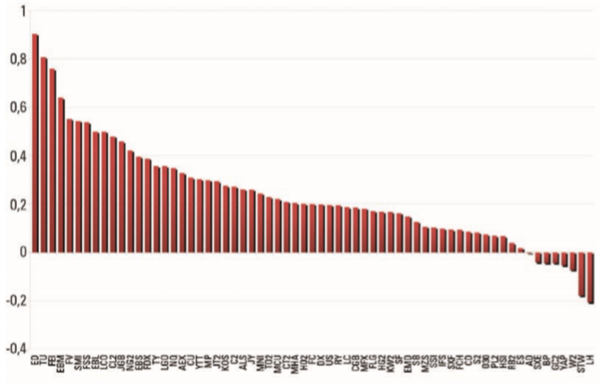

Ich habe zwei Charts, die ich 2012 für das Asian Financial Forum erstellt habe. Bei dem einen handelt es sich um eine Rangliste der asiatischen Märkte in Bezug auf das Rauschen (Bild 2) und bei dem anderen um ein entsprechendes Ranking einer großen Anzahl von Futures-Märkten (Bild 3). Man kann erkennen, dass die reiferen Märkte Asiens, also die in Japan und Hongkong, in dieser Rangliste ganz oben liegen, während die weniger gehandelten Märkte wie die in Sri Lanka und Vietnam die trendintensivsten sind. Bei den Futures sind die USamerikanischen und europäischen Index-Märkte die, bei denen das Rauschen am größten ist, wenn man die Agrar-Produkte außer acht lässt. Man sollte also eher Mean-Reversion-Systeme für die Märkte rechts im Chart und Trendsysteme für die links im Chart nutzen.

Bild 2. Rangliste des Marktrauschens asiatischer Märkte 2005-2010. Dieses Bild zeigt mehrere asiatische Märkte, die entsprechend ihrem jeweiligen Marktrauschen-Pegel aufgelistet sind. Die reiferen Märkte (Japan und Hongkong) sind die volatilsten, während die weniger gehandelten (Sri Lanka und Vietnam) am trendintensivsten sind.

Bild 3. Information Ratio in absteigender Reihenfolge, alle Futures ab 1990. Die US-amerikanischen und europäischen Index-Märkte sind die volatilsten. Man sollte also für die Märkte rechts auf dem Chart eher Mean-Reversion-Systeme nutzen und für die Märkte links eher Trendfolgesysteme.

- Was ist nach Ihrer Erfahrung wohl der bestmögliche Filter zur Erkennung eines Trends?

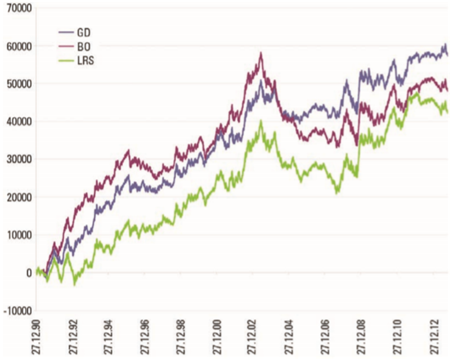

Perry Kaufman: Ich würde einen langfristigen Trend als Filter für den kurzfristigen Handel verwenden. Dabei ist es eigentlich egal, welche Methode man anwendet. Ich denke, dass man im Laufe der Zeit bei den meisten Trendberechnungen das gleiche Ergebnis erzielt. Es kommt – übertrieben ausgedrückt – nur auf den Markt an und nicht auf die Methode. Wenn der Markt einen Trend aufweist, dann sind alle Methoden profitabel. Umgekehrt ist es bei einem fehlenden Trend keine einzige. Allerdings gibt es dabei einige interne Unterschiede. Zum Beispiel gibt es bei einem Gleitenden Durchschnitt viele kleine Verluste und wenige große Gewinne. Bei einem Breakout-System ist fast das Gegenteil der Fall: Mehr Gewinne, aber gleichzeitig größere Verluste. Auf lange Sicht jedoch ergibt sich bei den Renditen kaum ein Unterschied. Dies wird aus zwei Charts ersichtlich – dem S&P sowie dem US 5-Year-Note (jeweils Futures, siehe Bild 4 und 5).

Bild 4. Häufig genutzte Systeme – S&P, 100-Tage-Trend. Der Chart zeigt bei einem 100-Tage-Berechnungszeitraum die Gewinne für drei häufig genutzte Systeme: den Gleitenden Durchschnitt (GD), den Breakout (BO) und die lineare Regression (LRS). Auf lange Sicht ergibt sich bei den Renditen kein extremer Unterschied.

Bild 5. Häufig genutzte Systeme – US 5-Year-Note, 100-Tage-Trend. Der Chart zeigt bei einem 100-Tage-Berechnungszeitraum die Gewinne für drei häufig genutzte Systeme: den Gleitenden Durchschnitt (GD), den Breakout (BO) und die lineare Regression (LRS). Auf lange Sicht ergibt sich bei den Renditen kein extremer Unterschied.

Die Charts zeigen bei einem Berechnungszeitraum von 100 Tagen die Gewinne für jede der drei verbreitetsten Methoden, den Gleitenden Durchschnitt (GD), den Breakout (BO) und die lineare Regression (LRS)*. Wir wissen aufgrund der Marktrauschen-Untersuchung, dass Schatzanweisungen trendintensiver sind. Außerdem kann man im Chart erkennen, dass die Renditen über einen Zeitraum von 24 Jahren sehr nah beieinander liegen. Beim S&P ist das Muster ähnlich, aber nicht so einheitlich. Wenn ich allerdings den Durchschnittswert der Ergebnisse einer großen Anzahl von Märkten ermitteln würde, wäre es schwierig, sich darauf festzulegen, welcher Trend der beste wäre.

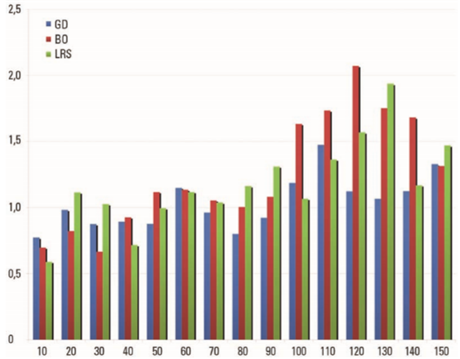

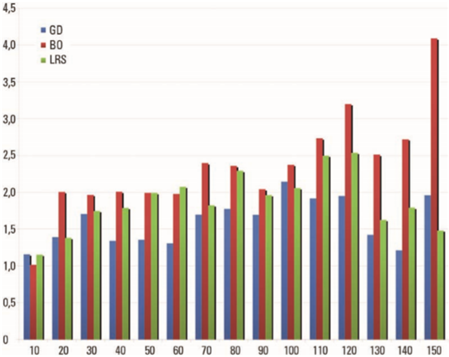

Für die Händler, die auf der Suche nach mehr Details sind, zeigen Bild 6 und 7 die Optimierungsergebnisse für diese drei Trends in Bezug auf den Profitfaktor (Bruttogewinne geteilt durch Bruttoverluste). Beide Charts weisen ein tendenziell besseres Ergebnis in dem Maße auf, wenn der Berechnungszeitraum zunimmt (von zehn bis 150 Tage im Chart). Für den US 5-Year-Note ist der Breakout allem Anschein nach am besten, während dies beim S&P meist die lineare Regression ist. Wichtig ist dabei, dies als ein großes Datenproblem anzusehen, wenn man eine Methode auswählt.

Bild 6. S&P-optimierung ab 1990: Profitfaktor. Der Chart zeigt für eine Vielzahl von Berechnungszeiträumen die Profitfaktoren für die Systeme: Gleitender Durchschnitt (GD), Breakout (BO) und lineare Regressionssteigung (LRS). Bei den meisten Einstellungen ergeben sich keine extremen Unterschiede bei den Renditen.

Bild 7. Optimierung US 5-Year-Note ab 1990: Profitfaktor. Der Chart zeigt für eine Vielzahl von Berechnungszeiträumen die Profitfaktoren für die Systeme: Gleitender Durchschnitt (GD), Breakout (BO) und lineare Regressionssteigung (LRS). Bei den meisten Einstellungen ergeben sich keine extremen Unterschiede bei den Renditen.

- In Ihrem umfangreichen letzten Buch über Handelssysteme haben Sie Hunderte von Codes für TradeStation entwickelt. Können Sie uns sagen, welche Sie für 1) Intraday-Handel und 2) für Übernacht-Handel/Swing Trading empfehlen würden?

Perry Kaufman: Nun, das ist viel verlangt. Wenn dies mein Ziel wäre, hätte ich einfach nur ein Buch über das eine für mich beste System veröffentlicht und damit das Thema abgeschlossen. Tatsächlich gibt es aber eine Menge Systeme, mit denen man Geld verdienen kann; und jede Menge unterschiedlicher Trader-Persönlichkeiten, die ein schnelleres Traden, viele kleine Gewinne, große Positionen, Arbitrage und alles mögliche andere favorisieren. Mein von Ihnen angesprochenes Buch soll aber – und darauf kam es mir hauptsächlich an – Techniken aufzeigen. Wenn man sich einmal mit den verschiedenen Möglichkeiten, die Kursbewegungen zu interpretieren, auskennt, kann man seine eigenen Techniken entwickeln oder genau diejenigen finden, die der eigenen Persönlichkeit entsprechen.

Aber um die Frage ein wenig besser zu beantworten: Ich würde beim Intraday-Handel Ausschau nach Mean-Reversion-Systemen halten und bei Trades, die eine Dauer von ein paar Tagen haben, eventuell nach einem kurzfristigen Breakout. Es gibt natürlich auch noch PairsTrading und den Divergenzhandel, die ebenfalls gute Methoden sind.

- Alle klagen über den Hochfrequenzhandel (HFT). Hat dieser wirklich Einfluss auf die großen Trends?

Perry Kaufman: Ich denke nicht. Wenn HFT profitabel ist (und das ist nicht immer der Fall), dann entzieht es dem Markt Gewinn, was alle beeinflusst. Aber es bringt auch Liquidität und ein wenig Rauschen mit sich. Vielleicht besteht die größte Wirkung aber darin, dass eine etwas größere Bewegung in eine bestimmte Richtung erforderlich ist, um ein Signal zu erhalten, und eine weitere größere Bewegung zum Ausstieg. Aber nach meiner Einschätzung sind für alle, die Trades nur ein paar Tage oder etwas länger halten, die Auswirkungen minimal.

- Viele Händler traden anfänglich nach der Versuch & IrrtumMethode. Welchen Vorschlag hätten Sie für solche Trader – vorausgesetzt, sie verstehen nicht, dass beim Traden alles von einem bestimmten Prozess sowie vom Risiko-Management und der richtigen Positionsgröße abhängt? Oder muss man einfach erst mal mit seinem Traden an die Wand fahren?

Perry Kaufman: Anfänger sollten damit rechnen, Geld zu verlieren, was einfach zum anfänglichen Prozess dazugehört. Sie sollten verstehen, dass sie durchaus Geld verdienen können, vorausgesetzt, dass sie das Traden richtig angehen. Aber ihre Begeisterung ist am Anfang so groß, dass sie überstürzt in den Handel einsteigen. Meine erste Regel wäre, dass sie ein System haben müssen. Es muss nicht computergesteuert sein, aber man braucht klare Regeln. Die besten diskretionären Trader gehen systematisch vor, auch wenn sie die Systeme nur in ihren Köpfen haben. Und wenn man dann Regeln hat, gilt das Gebot, ihnen auch zu folgen.

Man muss zunächst klein anfangen, und zwar wirklich klein, und darf sich keinen Kopf machen, wenn man einen Verlust hinnehmen muss. Vielmehr muss man in der Lage sein, einen Verlust einfach zu akzeptieren, weil dieser eben zum ganzen Prozess dazugehört. Wenn man außerstande ist, einen Trade aufzugeben und einen kleinen Verlust zu verkraften, taugt man einfach nicht zum Trader. Und jedes Handelssystem hat ein eigenes Profil, wie ich bereits erwähnt habe. Man muss also mit seinen Regeln im Einklang leben.

Es ist außerdem wichtig, dass man nicht zu viele Regeln hat. Ich persönlich habe mich immer an die Devise gehalten, dass man am besten fährt, wenn man nicht durch ein Übermaß an Regeln eingeengt wird. Wenn ich die gleichen Regeln auf alle Aktien oder alle Futures anwende, sehen die Ergebnisse zwar nicht sehr schön aus, aber ich habe dann jene Robustheit, die für mich der Schlüssel zum Erfolg ist: Ich will, dass das Handelssystem an allen Märkten (oder zumindest an den meisten Märkten) funktioniert, und zwar auch dann, wenn es an einigen Märkten hervorragend und an anderen kaum gewinnbringend funktioniert. Was ich nicht will, ist ein System, das nur an einem Markt funktioniert.

Handeln Sie außerdem stets jede Position mit dem gleichen Risiko. Bei Aktien bedeutet das, dass Sie in jede Position gleich viel Geld investieren. Zur Ermittlung der Positionsgröße teilen Sie einfach den Anlagebetrag (sagen wir 10 000 Dollar) durch den Aktienkurs. Das ist zwar nicht perfekt, aber man will ja auch nicht mit 100 Google-Aktien (rund 1200 Dollar) und 100 Bank-of-America-Aktien (rund 17 Dollar) handeln. Die Gewinne beziehungsweise Verluste bei Apple sind dann so groß, dass die Bank-of-America-Aktien irrelevant sind. Im Falle von Futures nehmen Sie zur Ermittlung der Anzahl von Kontrakten einen Anlagebetrag von zum Beispiel 25 000 Dollar pro Markt und teilen diesen durch die 20-TageVolatilität. Möglich wird dies für Sie aufgrund der Hebelwirkung bei Futures. Sobald Sie die Positionsgröße für alle Futures festgelegt haben, können Sie diese gleichmäßig entsprechend Ihrem tatsächlichen Invesitionsumfang skalieren.

Mit dem jeweils gleichen Risiko erhalten Sie ein Höchstmaß an Diversifizierung, und das bedeutet eine optimale Risikokontrolle. Natürlich gibt es andere Möglichkeiten, das Risiko zu kontrollieren, aber wenn Sie am Anfang stehen, gibt es nichts Besseres.

- In einem Ihrer Bücher beschreiben Sie, wie Sie dem Prozess der Forschung und Entwicklung einen „kohärenten Rahmen“ geben. Können Sie bitte ganz kurz erklären, wie das funktioniert?

Perry Kaufman: Die Grundidee besteht darin, zunächst mit einer soliden Prämisse anzufangen – etwa Konjunkturtrend oder Arbitrage. Denken Sie nicht, dass ein Computer Ihnen die Arbeit abnehmen kann, eine für Sie geeignete Methode zu finden, denn das funktioniert einfach nicht. Danach müssen Sie mithilfe von einer Menge Daten diese Methode auf den Prüfstand stellen, und zwar zum Teil auf „in-sample-Basis“ (bekannte Daten) und zum Teil auf „out-of-sample-Basis“ (unbekannte Daten). Man muss verstehen, wie die Ergebnisse zu interpretieren sind. Ich bin dafür, sich die Ergebnisse aller Tests anzuschauen. Damit bedeutet „Erfolg“, dass 70 Prozent aller Tests profi tabel waren. Meine Erwartung entspricht dann dem Durchschnittsergebnis aller Tests. Ich glaube nicht, dass man einen bestimmten Satz von Parametern herauspicken und dann erwarten kann, dass dieser im darauffolgenden Monat der beste ist. Deshalb nutze ich mehrere verschiedene Parameter, um ein Durchschnittsergebnis zu bekommen. Für einige Anleger mag das zu konservativ sein, aber wir haben es hier auch wieder mit der alten Geschichte vom Wettrennen zwischen Hase und Igel zu tun.

Kostenlose E-Books zum herunterladen ...

- Bei vielen Hedgefonds besteht die Tendenz, immer mehr promovierte Physiker, Statistiker oder Biologen einzustellen. Oft ist aber zu beobachten, dass die einfachen Methoden wirklich am besten funktionieren. Wie denken Sie darüber?

Perry Kaufman: Das ist ein heikles Thema in der Hedgefonds- Branche. Firmen, die Hedgefonds ihr Geld anvertrauen, legen allem Anschein nach Wert auf die Anzahl von Mitarbeitern im Unternehmen mit Doktortitel und gehen davon aus, dass jene dafür sorgen, dass die Strategien immer dem neuesten Forschungsstand entsprechen. Meine persönliche Erfahrung aber ist, dass das gar nicht stimmt. Man braucht schon jemanden mit gehörigem Mathematik-Know-how, aber eben auch mit Erfahrung an der Börse. Man kann einfach keine gute Strategie entwickeln, indem man sie auf einem Computer entdeckt.

Eine solide Prämisse ist nun einmal unerlässlich und kann nur dann gegeben sein, wenn man den Markt genau beobachtet und die Fundamentaldaten verstanden hat. Ein frischgebackener Mitarbeiter mit Doktorhut kann also wahrscheinlich erst dann produktiv tätig sein, wenn er über Echtzeit-Marktkenntnisse verfügt. Andererseits kann ein Börsenhändler mit viel Erfahrung auf dem Parkett einem Finanzmathematiker eine Vorstellung davon geben, wie der Markt etwa auf einen Gewinneinbruch reagiert. Diese kann er dann umsetzen, wozu natürlich auch ein normaler cleverer Programmierer fähig wäre. Am wichtigsten ist also nicht die Mathematik, sondern das Konzept.

- Wenn Sie 100 Millionen Dollar Handelskapital zur Verfügung hätten, was würden Sie mit dieser Summe machen, um absolute Gewinne zu erzielen? Welche Märkte, Strategien, Zeitrahmen würden Ihnen in den Sinn kommen?

Perry Kaufman: Sie wissen sicherlich, dass das Informationen sind, die nicht für die Öffentlichkeit bestimmt sind. Wenn ich Ihnen jetzt sagte, was ich damit machen würde, hätte ich keinen Wettbewerbsvorteil mehr. Ich kann aber an dieser Stelle schon sagen, dass große Kapitalbeträge entweder viele schnelle Handelssysteme oder einige wenige langsame erfordern. Das ist wahrscheinlich der Grund, weshalb mehr als 60 Prozent aller gehandelten Systeme langfristige Trendfolgesysteme sind. Dieses System bewährt sich über einen längeren Zeitraum und man kann mit ihm große Beträge handeln. Je schneller das System, desto geringer ist die Liquidität. Das heißt, wenn man eine Firma vertritt, die eine Summe von 20 Milliarden Dollar zu verwalten hat, wird man die langsame Variante bevorzugen und sich auf das Risiko-Management konzentrieren.

- Haben Sie sonst vielleicht noch einen Rat, den Sie uns nicht vorenthalten möchten?

Perry Kaufman: Ja, ich möchte, dass man nie vergisst, dass der Markt sich ständig ändert und dass es in Zukunft Muster gibt, die wir in der Vergangenheit noch nie gesehen haben. Ich empfehle dazu ausdrücklich ein Buch von Dietrich Dörner mit dem Titel „Logik des Misslingens“. Die Leser können selbst die Lösung fi nden, aber die Lektion, die sie daraus lernen, wird wichtig für ihr Traden sein.

- Wenn man einmal von der Börse absieht, was macht Ihnen in Ihrer Freizeit besonderen Spaß? Und gibt es bestimmte Zukunftsprojekte, auf die Sie sich schon freuen?

Perry Kaufman: Freizeit? Meinen Sie wirklich, dass ich Freizeit habe? Früher habe ich mehr Tennis gespielt, bin öfter Ski gefahren und getaucht, aber heutzutage sitze ich wohl mehr vor meinem Computer als mir gut tut. Andererseits ist es einfach so, dass ich wirklich gerne Systeme entwickle und trade. Ich habe schon zweimal probiert, mich zur Ruhe zu setzen, und am Ende eine neue Firma gegründet und ein weiteres Buch geschrieben. Ich habe das Gefühl, dass ich einfach in der glücklichen Lage bin, das tun zu können, was mir wirklich gefällt.

Perry Kaufman

Am Anfang der Karriere von Perry J. Kaufman stand die Raketenforschung, bevor er 1971 anfi ng, sich mit den Futures-Märkten zu beschäftigen. Bei seinen ersten Systemhandelsprogrammen kamen zum Beispiel exponentielle Gleitende Durchschnitte zur Anwendung. In den späten 1970er Jahren zog er dann nach New York, wo er ein äußerst erfolgreiches Rohstoff-Trading-Programm für Prudential-Bache entwickelte. Von 1980 bis einschließlich 1991 war er in leitender Position für den Systemhandel bei Transworld Oil verantwortlich, der Firma mit dem damals größten Eigenhandel an den Futures-Märkten weltweit. In den Jahren 1992 bis 1999 war Kaufman für Drapeau Advisors tätig, eine Beratungsfi rma, die sich auf den Kurzfristhandel spezialisierte. Vom Jahr 2000 an zählte seine Beratungsfi rma Kunden wie die Eigenhandelsgruppe von Cinergy, Graham Capital Management und Mizuho Alternative Investments. In seinen zahlreichen Publikationen befasst sich Kaufman immer wieder mit Märkten und Strategien. Insgesamt hat er bisher 13 Bücher veröffentlicht, zuletzt „Trading Systems and Methods“, das 2013 in fünfter Aufl age erschienen ist. Er ist geschäftsführender Gesellschafter von KaufmanSignals.com, einer neuen Firma, die Privatanleger berät (alle Bilder KaufmanSignals.com). Nach wie vor hält er außerdem Vorträge vor Wirtschaftsforen, Anlegerverbänden und Studenten. Quelle: Traders' Mag.