Sie sind hier

CoT-Report: Händler zeigen sich bullisch im VIX

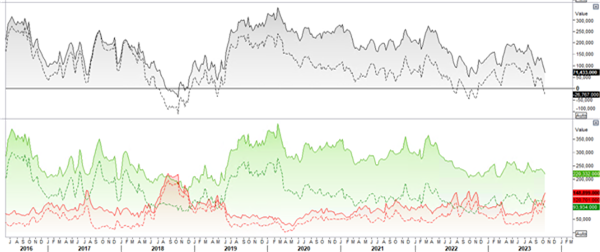

Der Commitment of Traders (COT)-Bericht zeigt, wie große Spekulanten auf den Futures-Märkten der CME-Börse positioniert sind.

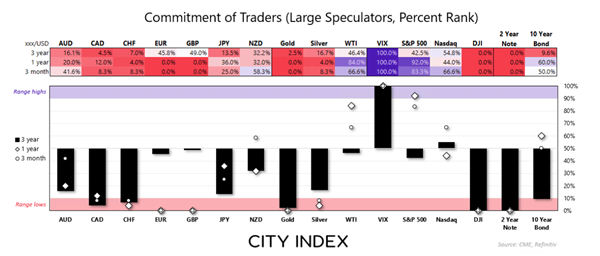

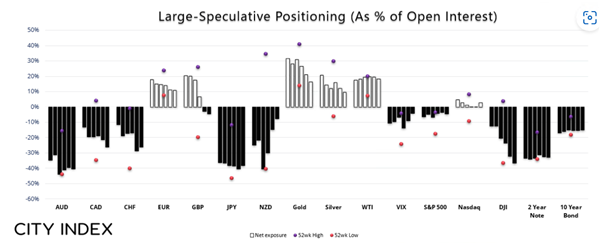

Händler zeigen sich zuletzt sehr bullisch im VIX durch den niedrigsten Stand Netto Short Engagements seit Jahren. Gleichzeitig erhöht sich das Brutto-Long-Engagement bei CHF/USD-Future um 35,4% und Anleger suchen den sicheren Hafen im Schweizer Franken.

Die Highlights des letzten Reports (Stand: 10. Oktober 2023):

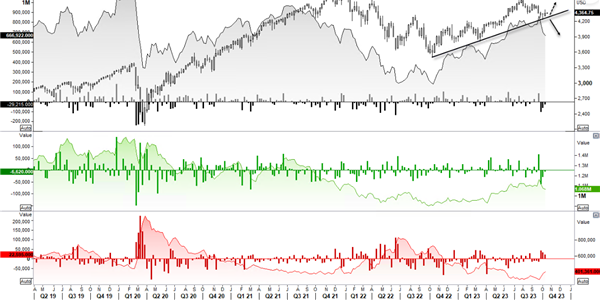

- Das Netto-Short-Engagement im VIX (Volatilitätsindex) ist auf den niedrigsten Stand seit mehreren Jahren gefallen. Wie wir jedoch weiter unten hervorheben, kann die Tatsache, dass die Händler die meiste Zeit über Netto-Short-Positionen in VIX-Futures haben, als ein bullischer Datensatz für den VIX und die Volatilität im Allgemeinen angesehen werden.

- Das bedeutet auch, dass ich den S&P 500 sehr genau im Auge behalte, wenn er sich entscheidet, in welche Richtung er sich von einer wichtigen Trendlinie auf dem Wochenchart entfernen will. Die Vermögensverwalter haben in den letzten drei Wochen ihre Long-Positionen reduziert und ihre Short-Positionen erhöht, bleiben aber in Anbetracht des allgemeinen Stimmungsrisikos relativ optimistisch.

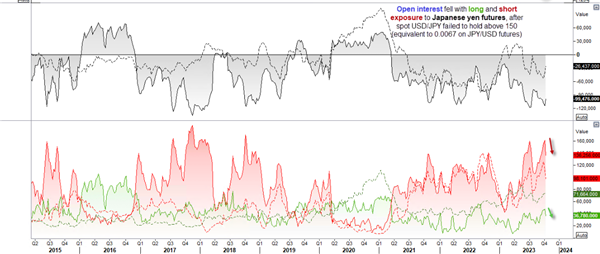

- Das offene Interesse an USD/JPY ist seit dem gescheiterten Versuch, den Kassakurs über 150 zu drücken und zu halten, deutlich zurückgegangen. Dies deutet auf eine gläserne Decke für die Preise hin. Die japanischen Yen-Futures verzeichneten ebenfalls einen Anstieg der Long-Positionen um 19,6 %, obwohl die Händler nach wie vor stark im Minus sind.

- Während das Netto-Short-Exposure von JPY/USD weitgehend unverändert blieb, steigen sowohl die Brutto-Long- als auch die Brutto-Short-Positionen im Gleichschritt an, was darauf hindeutet, dass Hedging im Spiel ist.

- Der Schweizer Franken zog zu Beginn der letzten Woche offenbar Safe-Have-Ströme an, da große Spekulanten ihr Brutto-Long-Engagement bei CHF/USD-Futures um 35,4% erhöhten.

- Das Netto-Long-Engagement bei EUR/USD-Futures ging in der achten Woche zurück und erreichte bei großen Spekulanten den niedrigsten Stand seit 50 Wochen.

Hinweis

Handeln mit COT-Daten ist nur möglich mit Futures.

Kostenlose E-Books ...

USD/JPY (Futures auf den japanischen Yen)

Am 3. Oktober konnten die Kassakurse von USD/JPY ihre Gewinne über 150 nicht halten, und nach dem anfänglichen Rückgang um 280 Punkte wurde die BOJ schnell für ihre Interventionen verantwortlich gemacht. Die BOJ hat derartige Aktivitäten weder bestätigt noch dementiert, was mich zu der Annahme veranlasst, dass sie tatsächlich nicht interveniert haben (und was hätten sie jetzt davon, es zu dementieren?). Die Marke von 150 Punkten ist jedoch eine klare Linie im Sand geblieben, da die Preise innerhalb der oberen zwei Drittel der Tagesspanne vom 3. Oktober geblieben sind.

Aufgrund der Zins- und Zentralbankdifferenzen ist es schwierig, USD/JPY auf der Short-Seite zu handeln, es sei denn, es kommt zu einem anständigen Pullback, aber auch eine Long-Position unter 150 ist schwierig, was die schwache Kursentwicklung in letzter Zeit erklärt.

In den letzten Wochen war jedoch ein Rückgang des offenen Interesses zu beobachten, da Soe-Händler offenbar weniger Risiken eingehen und sowohl die Brutto-Longpositionen als auch die Shortpositionen großer Spekulanten zurückgehen. Und da sowohl der US-Dollar als auch der japanische Yen aufgrund des Nahostkonflikts Zuflüsse aus sicheren Häfen anziehen, ist der Handel mit diesem Paar weniger lebhaft. Dennoch kann die Kenntnis dieser Informationen von Vorteil sein und uns helfen, unnötige Risiken zu vermeiden. Für den Moment würden wir entweder Druck ausüben, um auf einen anständigen Pullback zu warten und nach Dips zu suchen, oder wir bleiben vorsichtig bei einem Anstieg auf und über 150.

S&P 500-Futures (ES)

Die Vermögensverwalter sind weniger zuversichtlich für den S&P 500 als noch vor vier Wochen, wobei die Untergruppe der Futures-Händler in den letzten drei Wochen ihre Brutto-Long-Positionen verringerte und ihre Short-Positionen ausbaute (was die Netto-Long-Positionen in der dritten Woche auf ein 18-Wochen-Tief drückte).

Bei Indizes wie dem S&P 500 ziehe ich die Beobachtung von Vermögensverwaltern großen Spekulanten vor, da das Netto-Long-Engagement im Allgemeinen eine bessere Beziehung zu den Preisen aufweist. Die Vermögensverwalter sind nach wie vor in hohem Maße Netto-Long-Positionen, auch wenn sie sich von ihrem 2-Jahres-Hoch deutlich zurückgezogen haben. Sollte der S&P 500 jedoch die Trendunterstützung durchbrechen, könnte dies meiner Meinung nach auch dazu führen, dass die Vermögensverwalter ihre Long-Positionen überdenken, und wir könnten zu gegebener Zeit einen Abwärtstrend erleben.

Die Gewinnsaison steht vor der Tür, obwohl der Nahostkonflikt die Stimmung vor den erwarteten guten Ergebnissen dämpft. Was also, wenn die Gewinne vor dem aktuellen Hintergrund enttäuschen? Vielleicht wird die Trendlinie doch noch durchbrochen und das Short-Engagement steigt von relativ niedrigen Niveaus aus.

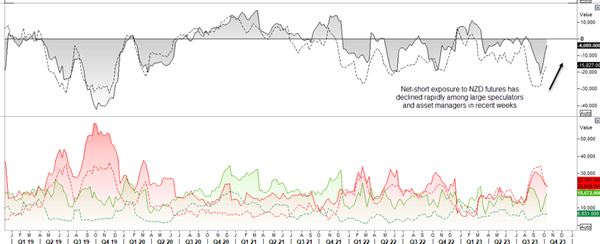

NZD/USD (Futures auf den neuseeländischen Dollar)

In den vorangegangenen Wochen war der NZD eindeutig nicht bereit, sich wesentlich unter 59c zu halten, und wir haben seitdem einen raschen Rückgang des Netto-Short-Engagements von Großspekulanten und Vermögensverwaltern in NZD/USD-Futures beobachtet. Große Spekulanten haben ihre Short-Positionen abgebaut und ihre Long-Positionen aufgestockt, während Vermögensverwalter ihre Short-Positionen einfach reduziert haben. Vor dem Inflationsbericht Neuseelands in dieser Woche scheint es also einen Boden der Unterstützung um 59c zu geben. Und wenn dieser heiß ist? Dann könnte es zu einer weiteren Eindeckung von Leerverkäufen und einem Wiederanstieg über 60c kommen.

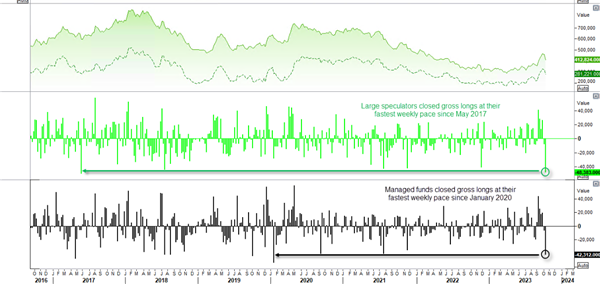

WTI-Rohöl-Future (CL)

Am vergangenen Montag stiegen die Ölpreise aufgrund der Nachricht vom Wochenende, dass Israel der Hamas den Krieg erklärt hatte. Daher ist es interessant zu sehen, dass große Spekulanten und verwaltete Fonds ihre Long-Wetten bis zum folgenden Tag so schnell wie seit Mai 2017 nicht mehr abgebaut hatten. Auch die verwalteten Fonds hatten ihre Brutto-Longpositionen im schnellsten Wochenrhythmus seit Januar 2020 reduziert.

Zum jetzigen Zeitpunkt neige ich zu der Annahme, dass die Händler von Öl-Futures das Bedürfnis hatten, das Risiko zu verringern, da keine der beiden Gruppen ihre Short-Positionen wesentlich erhöht hat. Die Tatsache, dass die Preise am Freitag um über 5 % gestiegen sind, deutet jedoch darauf hin, dass einige dieser Bullen wieder an den Tisch zurückgekehrt sind und vielleicht einige Short-Positionen abgebaut haben. Wie dem auch sei, die Ölpreise bleiben volatil und reagieren sehr empfindlich auf die Entwicklungen im Nahen Osten.

Gold-Futures (GC)

Gold ist ein weiteres interessantes Beispiel für die Marktpositionierung, da die verwalteten Fonds vor dem Preisanstieg am Freitag eine zweite Woche lang Netto-Shortpositionen bei Gold aufwiesen. Ich kann nur vermuten, dass ein Short Squeeze zumindest teilweise die Volatilität des Goldpreises am Freitag erklärt, der prozentual gesehen der stärkste Aufwärtstrend seit sieben Monaten war. Sollten die Bullen wieder an den Tisch zurückkehren, könnte dies den Tiefpunkt bei 1809,4 markieren, der als Korrektiv dient.