Sie sind hier

Dan Valcu: Bump-and-Run – Interessant für jeden, der Ausbrüche handelt

Märkte werden von menschlichen Emotionen bewegt. Diese beruhen auf externen Faktoren wie guten oder schlechten Nachrichten. Diese Wahrnehmungen führen zu unterschiedlichen Reaktionen bei Tradern und Anlegern. Sehr gute Nachrichten über eine Aktie, Ware oder Währung treiben den Kurs meist bei großem Volumen als Ausbruch aus einer Konsolidierungsphase nach oben. Wir stellen hier ein Muster vor, das als Bump-and-Run-Umkehrtop bekannt ist (BARR). Es handelt sich dabei um eine bärische ChartUmkehrformation, die leicht zu verstehen ist und dazu benutzt wird, die entweder vor oder nach einem Ausbruch entstandenen Gewinne zu sichern. Sie stellt ganz einfach die in einen Chart gefassten menschlichen Reaktionen auf äußere Ereignisse dar.

Hier bleibt kein Trader-Wunsch offen.

Die renommierten Fuchs Briefe haben ihr jährliches Mystery Shopping beendet und ihren bekannten Brokerreport veröffentlicht. WH SelfInvest wurde als „Bester Broker 2020“ ausgezeichnet und ist ebenfalls die Nummer 1 in der „Ewigen Bestenliste“.

DREI DÄMONE

Meist sind Angst und Gier die zwei Dämonen, die genannt werden, wenn von Gründen für Marktbewegungen die Rede ist. Ein dritter ist Desinteresse, das sich im Chart als ein entweder flacher oder leicht geneigter Bereich mit geringeren Kursveränderungen darstellt. Es zeigt eine Situation, aus der heraus große Ausbrüche nach oben oder unten stattfinden können. Es ist eine Wartezeit, in der Händler ohne Zeichen extremen Verhaltens ihre Positionen aufstocken oder verkleinern. Sobald gute oder schlechte Nachrichten herauskommen, ändert sich das Verhalten dramatisch und führt bei der Aktie zu einem Ausbruch nach oben oder unten. Dieser Exzess geht ins Extreme, bis Käufern und Verkäufern klar wird, dass nichts mehr geht, und dann drehen die Kurse. Es gibt einen Wechsel zwischen Kauf und Verkauf, aber in sehr vielen Fällen wird die Ausbruchsrichtung wieder umgekehrt.

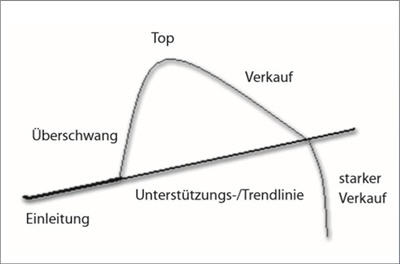

Die Sequenz [Indifferenz mit positiver Ausrichtung] – [übertriebenes Kaufen] – [Kampf zwischen Käufern und Verkäufern] – [verkaufen] – [verstärktes Verkaufen]; gibt an, was die Topumkehrformation Bump-and-Run (BARR) ist. Gehen wir für eine Analyse näher heran.

Bild 1. Die Topumkehrformation Bump-and-Run stellt menschliche Emotionen dar.

ANALYSE EINES BUMP-AND-RUN-UMKEHRTOPS

Bild 2 zeigt einen Tages-Chart von BMCH Jede BARR-Topformation entwickelt sich in drei Phasen:

- Geburt (Einleitungsphase)

- Jugend und Reife (Bump-Phase)

- Tod (Einbruch, Abwärtsbewegung)

Die Anfangsphase, Einleitungsphase, ist ein Zeitraum von mindestens einem Monat, in dem die Kurse sich nahe der Unterstützungslinie in einem normalen Aufwärtstrend bewegen. Der Winkel dieser Unterstützungs-/Trendlinie sollte unter 45 Grad liegen. Ein wichtiges Element dieser Phase, das später auch zur Ermittlung des Kursziels nach dem Einbruch genommen wird, ist die Höhe definiert als die Entfernung vom Hoch der Einleitungsphase zur Unterstützungslinie.

Bild 2.

Plötzlich treiben sehr positive Nachrichten die Kurse bei massivem Volumen nach oben. An dieser Stelle beginnt die Bump-Phase, der Überschwang. Die Kurse steigen und steigen, aber das Volumen lässt nach (eine erste Warnung), und es bildet sich ein Top. Ab diesem Moment spielt sich ein permanenter Kampf zwischen Käufern und Verkäufern ab, der den Zeitraum der Abrundung bildet. In 81 Prozent der Fälle fallen die Kurse durch die Unterstützungs-/Trendlinie. Der Einbruch sollte sich bei höherem Volumen als dem üblichen abspielen, und die Kurse bewegen sich in Richtung auf ihr Ziel.

Die Verletzung der Unterstützung markiert den Anfang der dritten und letzten Phase, den Abwärtslauf, bei dem das Kursziel in 88 Prozent der Fälle erreicht wird. Nicht schlecht für ein simples Muster wie dieses …

Kostenlose E-Books zum herunterladen:

FALLSTUDIEN – WIE TRADET MAN EINEN BARR-TOP?

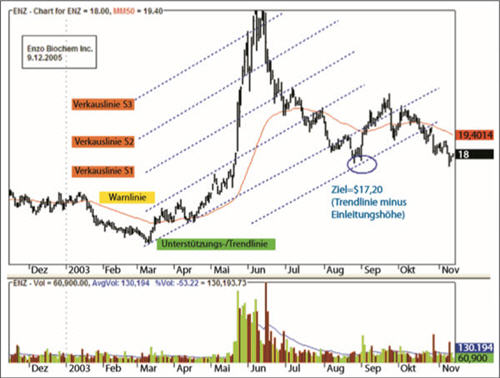

Für ein Topumkehrmuster Bump-and-Run ist es nötig, dass der Bump, die Beule, mindestens doppelt so hoch wie die Einleitungsphase ist. Wenn wir in einem Abstand, der der Höhe der Einleitungsphase entspricht, eine Parallele zur Trendlinie ziehen, erhalten wir eine zweite Linie, die Warnlinie genannt wird. Das wiederholen wir mit der Warnlinie als Referenz und erhalten so die Verkaufslinie. Bei der Formation eines BARR-Tops erwarten wir, dass die Kurse über die Verkaufslinie ansteigen. Solange sie über dieser Unterstützung bleiben, besteht kein Grund zur Sorge. Jede Verletzung dieser Verkaufslinie ist ein klarer Hinweis zur Reduzierung oder völligen Auflösung der bis dahin angesammelten Long-Positionen.

Bild 3 zeigt ein Bump-and-Run-Umkehrtop bei Nexmed Inc. Die Einleitungsphase war zwischen November 2002 und Ende Mai 2003. Der Ausbruch kam Anfang Juni, wobei sich die Kurse senkrecht über die Warn- und die Verkaufslinie bewegten. Einmal über der Verkaufslinie, galt die Aufmerksamkeit einer möglichen Umkehr, um Positionen zu reduzieren, sobald die Verkaufslinie verletzt werden würde. Dieser Augenblick kam eine Woche später. Die nächste und für viele Händler finale Verkaufsrunde kam Mitte August, als NEXM die Warnlinie durchbrach. Später trieben Käufer den Kurs wieder nach oben auf ein neues Hoch Ende Oktober, und zum Schluss wurde die Trendlinie in Angriff genommen und gab im April bei $2,98 nach. Die Ziellinie (Trendlinie minus Höhe der Einleitungsphase) wurde nicht gleich nach dem Bruch der Trendlinie erreicht, jedoch etwas später Mitte Mai bei $1,70.

Bild 3.

Dieses Beispiel zeigt die Verwendung der Verkaufs- und Warnlinien (besonders erstere), um einen großen Teil des Gewinns zu sichern. Späterer Verkauf an der Unterstützungs-/Trendlinie kann manchmal eine akademische Übung sein, die leider aber zu richtigen Verlusten führt. Da das Bump-and-Run-Topumkehrmuster ein Ausdruck des Trading-Momentums ist, wurde im Unter-Chart #3 der MomentumIndikator (21 Tage) hinzugefügt (in der Seitenleiste angezeigt). Der Ausbruch im Juni 2003 erzeugte eine Spitze im Momentum, das dann zurückging und Mitte Juli negativ wurde. Dieser Übergang zu negativen Werten fand zwischen der Verletzung der Verkaufs- und Warnlinien statt und musste als Warnung angesehen werden. Die Einführung zusätzlicher Indikatoren könnte den Prozentsatz gesicherter Gewinne für die Trader noch steigern; sie sind ja die Nutznießer dieses Musters.

Als weiteres Beispiel sehen wir uns Enzo Biochem Inc. Technologies in Bild 4 an. Hier gab es eine sehr große Beule, und mit dem Steigen der Kurse wurden mehrere Verkaufslinien hinzugefügt. Der erste Verkaufszeitpunkt kam im Juni, als der Kurs unter der Verkaufslinie S3 schloss. Beim Fallen des Kurses von seinem übertriebenen Hoch boten die Verkaufslinien S2 und S1 mehr als genug Gelegenheit, Gewinne zu sichern, die vor oder seit dem Ausbruch angefallen waren. Nach dem Durchbrechen der Trendlinie nach unten wurde das zu Anfang kalkulierte Kursziel von $17,20 verpasst, die Ziellinie dann aber im Oktober erreicht.

Bild 4.

EIN BLICK IN DIE ZUKUNFT

Weil Performance in der Vergangenheit keine Garantie für zukünftige Ergebnisse darstellt, bildet eine Versagensquote von 19 Prozent ausreichenden Anreiz, sich auf Aktien zu konzentrieren, die im Begriff sind, solche bärischen Umkehrmuster auszubilden. Boston Properties (BXP) in Bild 5 ist so ein Beispiel, dem ich mit einem Kauf bei $72,50 unmittelbar nach dem Ausbruch gefolgt bin. Bild 5 zeigt BXP bereits in der Bump-Phase, und die 81 Prozent Erfolgsquote sind schon bestätigt.

Bild 5.

Die Vier-Wochen-Periode im Oktober und November innerhalb eines engen ansteigenden Kanals mit einem Winkel von etwa 45 Grad wird als die Einleitungsphase mit einer Höhe von 69 – 65,30 = 3,70 identifiziert. Mit diesem Wert zeichnen wir zwei parallele Linien oberhalb der Unterstützungs-/Trendlinie ein: die Warn- und die Verkaufslinie. Eine weitere Parallele unterhalb der Unterstützungslinie mit dem gleichen Abstand ergibt die Zielzone bei etwa $70 am Ende eines Zeithorizonts von zweieinhalb Monaten. Die ersten größeren Verkäufe nahm ich bei einem Schlusskurs unterhalb der Verkaufslinie vor. Die zweite und finale Verkaufsrunde könnte für mich unmittelbar unterhalb der Warnlinie bei 72 oder darüber kommen und ein Last-Minute-Verkauf, wenn die Kurse unter die Trendlinie um 70 oder darüber fallen.

Die Konvergenz des 50-Tage exponentiellen Gleitenden Durchschnitts MM50 und der Warnlinie macht diesen Bereich zu einer stärkeren Unterstützung, unterhalb derer meine Verkäufe mit Gewinn abgeschlossen sein sollten. Natürlich werden Trader bei mehreren Unterstützungen unterschiedliche Strategien haben, aber unterhalb der Trendlinie sind Long-Positionen nicht sinnvoll. Um von der Ziellinie zu sprechen, ich rechne mit einem Rückgang bis in den Bereich des Breakdown-Punktes minus 3,70.

ZUM SCHLUSS

Wenn man Ausbrüche handelt oder ihnen folgt, hilft dieses bärische Umkehrmuster, die dabei angesammelten Gewinne zu sichern. Da die Märkte viel geben aber noch mehr nehmen, wenn man nicht mit Vorsicht handelt, hilft dieses Muster, das Beste aus einer impulsiven Bewegung herauszuholen, die durch rationale oder irrationale Nachrichten verursacht wird. Die Verkaufs- und Warnlinien sind in Anbetracht einer 81-prozentigen Erfolgsquote für dieses Umkehrmuster eine einfache Maßnahme zur Reduzierung von Positionen. Die beste Anwendung ist wahrscheinlich, die Aktie zur Ausbruchszeit auf eine Beobachtungsliste zu setzen und ihr dann mit dem Muster im Kopf zu folgen. Da sich das Muster im Laufe einer größeren Zahl Datenbalken entwickelt, ist Geduld gefragt, aber das gibt auch genügend Zeit, um auf seinen erwarteten bärischen Charakter zu reagieren.

Dan Valcu

Dan Valcu ist schwedischer Private Equity- und Optionshändler, IT-Berater und Ausbilder für Technische Analyse. Quelle: Traders' Mag.

„Das war ein SUPER Webinar.“ – Klaus

„Das ihr immer so super HOCHWERTIGE Seminare anbietet welche einen großen Mehrwert bringen, finde ich spitze.“ – Sascha

„Ich möchte mich nochmals für das tolle und interessante Seminar bedanken, es hat sehr viel Spaß gemacht. Also ich war rundum zufrieden und kann das Seminar BEDENKENLOS weiterempfehlen. “ – Thomas