Sie sind hier

Dr. Alexander Elder – Gewinnen wenn die Kurse fallen

Dr. Alexander Elder befasst sich in seinem Buch intensiv und detailliert mit dem Verkauf von bestehenden Positionen: Neben den Grundlagen des Risikomanagements und der Handelspsychologie liegt der Schwerpunkt seiner Expertise auf dem richtigen Zeitpunkt zum Schließen einer Long-Position.

Der Herausgeber des Buches schreibt: Ich glaube, dass erfolgreiches Trading auf den drei »M« basiert – Mind (Psychologie), Methode, Money. Ihre Methode – Indikatoren und Werkzeuge – ist nur eine der Komponenten dieser Gleichung. Genauso wichtig sind die Trading-Psychologie (Mind) und Money – also die Risikokontrolle. Alle drei werden miteinander verbunden durch gute Aufzeichnungen.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Lesen Sie gleich das erste Kapitel dieses Buches!

Teil I:

Psychologie, Risikomanagement und Aufzeichnungen

Um ein erfolgreicher Trader zu sein, brauchen Sie einen Vorteil – eine Methode, um Chancen zu erkennen und Orders zu platzieren. Ein Vorteil und eine Menge Disziplin werden Ihnen einen Vorsprung gegenüber der Masse verschaffen.

Ein Anfänger hat weder einen Plan noch einen Vorteil. Er hört an verschiedenen Tagen verschiedene Glocken und reagiert auf jede von ihnen. Heute kauft er vielleicht, nachdem er eine Firmennachricht über Verkaufsergebnisse gehört hat. Morgen verkauft er vielleicht, nachdem er ein Schulter-KopfSchulter-Top gesehen – wahrscheinlich eher sogar erahnt – hat. Dies ist das normale Stadium der anfänglichen Ignoranz. Um dieses Stadium zu verlassen und die Reife zu erwerben, damit Sie vom Trading leben können, brauchen Sie ein klares Konzept zum Kaufen und Verkaufen. Sie müssen einen Trading-Plan definieren, der hinreichend klar und widerstandsfähig ist, damit Sie sich an einer ansteigenden Kontokurve erfreuen können.

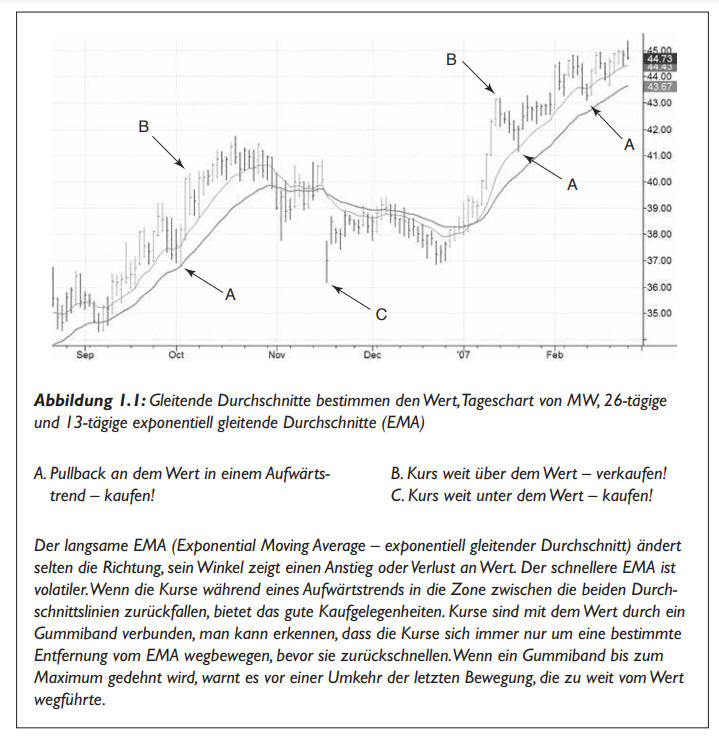

Meine eigene Suche nach einem Vorteil lenkte meinen Fokus auf den Unterschied zwischen Kurs und Wert. Überraschend wenige Menschen sind sich dieses Unterschieds bewusst, obwohl sie ihn sofort erkennen, wenn ich ihn an einem Chart demonstriere.

Das Konzept ist recht einfach: Kurs und Wert sind nicht dasselbe. Der Kurs kann sich unterhalb des Wertes bewegen oder darüber, er kann auch gleich dem Wert sein. Der Abstand zwischen Kurs und Wert kann klein oder groß sein, wachsen oder schrumpfen.

Wenige technische Trader denken jemals über den Unterschied zwischen Kurs und Wert nach. Fundamentalanalysten stehen dieser Idee naturgemäß näher, aber sie haben sie nicht gepachtet – Techniker können sie genauso gut nutzen.

Die meisten Kaufentscheidungen basieren auf der Annahme, dass der Kurs unterhalb des Wertes liegt. Trader kaufen, wenn sie glauben, dass ein zukünftiges Ereignis den Wert ihres Trading-Instruments erhöhen wird.

Es macht Sinn, unterhalb des Wertes zu kaufen und oberhalb des Wertes zu verkaufen. Um diese Idee umzusetzen, müssen wir drei Fragen beantworten: Wie definieren wir den Wert? Wie verfolgen wir seine Veränderungen? Wie messen wir die Entfernung zwischen Kurs und Wert?

Kapitel 1: Kaufen

Trading erfordert Selbstvertrauen; allerdings erfordert es paradoxerweise auch Demut. Da die Märkte riesig sind, gibt es keine Möglichkeit, den gesamten Markt zu meistern. Ihr Wissen kann niemals vollständig sein.

Aus diesem Grunde müssen wir uns ein Gebiet für unser Trading und unsere Analysen auswählen und uns darin spezialisieren. Vergleichen wir die Finanzmärkte mit der Medizin. Ein moderner Arzt kann kein Experte in Chirurgie, Psychiatrie und Pädiatrie sein. Solch ein Universalgelehrtentum mag vor Jahrhunderten möglich gewesen sein, moderne Ärzte jedoch müssen sich spezialisieren.

Die drei großen Unterteilungen

Ein ernsthafter Trader muss sich also ebenfalls spezialisieren. Er muss ein Gebiet für seine Analysen auswählen und einen Handelsstil, der ihm liegt. Ein Trader muss verschiedene Schlüsselentscheidungen treffen:

Technische vs. Fundamentalanalyse

Fundamentalanalysten von Aktien untersuchen den Wert von gelisteten Firmen. In den Futures-Märkten untersuchen sie die Angebots-Nachfrage-Situation für verschiedene Rohstoffe. Techniker hingegen glauben,dass sich die Summe des Wissens über jede Aktie und jeden Terminkontrakt im Kurs widerspiegelt. Techniker studieren Chartformationen und Indikatoren, um zu bestimmen, ob Bullen oder Bären die gegenwärtige Runde der Trading-Schlacht gewinnen. Es ist unnötig, darauf hinzuweisen, dass es zwischen den beiden Methoden Überschneidungen gibt. Ernsthafte Fundamentalisten betrachten Charts, während ernsthafte Techniker eine Vorstellung darüber haben sollten, wie die Fundamentaldaten des Marktes aussehen, den sie handeln.

Trend-Trading vs. Kontra-Trend-Trading

Nahezu jeder Chart zeigt einen Mix von zielgerichteten Bewegungen und richtungslosen Trading-Ranges. Kraftvolle Trends faszinieren Anfänger: Hätten Sie am Tief gekauft, das in der Mitte des Charts so deutlich sichtbar war, und die gesamte Rallye über die Position gehalten, hätten Sie eine Tonne Geld verdienen können. Erfahrene Trader wissen, dass große Trends, die in der Mitte des Charts so klar erkennbar sind, am rechten Rand nebulös werden. Einem Trend zu folgen ist, wie ein wildes Pferd zu reiten, das versucht, Sie bei jedem Haken abzuwerfen. Trend-Trading ist viel härter, als es scheint.

Eine der wenigen wissenschaftlich erwiesenen Tatsachen über die Märkte ist, dass sie oszillieren. Märkte schwingen kontinuierlich zwischen überund unterbewerteten Niveaus. Kontra-Trend-Trader profitieren von diesen Schwankungen, indem sie gegen die Extreme handeln.

Werfen Sie einen Blick auf den Chart in Abbildung 1.1, und die Argumente pro und kontra Trend-Trading oder Kontra-Trend-Trading werden Ihnen direkt ins Auge springen. Sie können ganz einfach einen Aufwärtstrend von der linken unteren zur rechten oberen Ecke erkennen. Es scheint verlockend, zu kaufen und zu halten – bis Sie begreifen, dass ein Trend immer nur in der Retrospektive klar sichtbar ist. Falls Sie eine Long-Position hätten, würden Sie sich jeden Tag, wenn nicht sogar jede Stunde fragen, ob dieser Aufwärtstrend nicht zu Ende ist. Hier stillzusitzen erfordert eine überaus große mentale Stärke!

Swing-Trading – das Kaufen unter Wert und Verkaufen über Wert – hat seine eigenen Plus- und Minuspunkte. Kürzere Bewegungen zu handeln bringt kleinere Gewinne, allerdings dauern die Trades auch nur wenige Tage. Sie erfordern weniger Geduld und verleihen Ihnen ein Gefühl der größeren Kontrolle.

In seinem brillanten Buch Mechanical Trading Systems: Pairing Trader Psychology with Technical Analysis unterscheidet Richard Weissmann klar zwischen drei Typen von Tradern: Trendfolgern, Kontra-Trend-Tradern und Daytradern. Sie haben unterschiedliche Temperamente, nutzen unterschiedliche Chancen und sind mit unterschiedlichen Herausforderungen konfrontiert.

Die meisten von uns tendieren zu einem von diesen Trading-Stilen, ohne sich darüber ernsthaft Gedanken zu machen. Viel besser ist es, herauszufinden, was Sie mögen und was nicht, und dementsprechend zu traden.

Diskretionäres vs. systematisches Trading

Ein diskretionärer Trader betrachtet einen Chart, liest und interpretiert seine Signale und fällt eine entsprechende Entscheidung, zu kaufen oder leerzuverkaufen. Er beobachtet den Chart und erkennt an einem bestimmten Punkt ein Ausstiegssignal, dann platziert er seine Order, um seinen Trade zu schließen. Charts zu analysieren und Entscheidungen zu treffen ist für viele von uns ein aufregender und fordernder Prozess.

Ein systematischer Trader kann diese Unbestimmtheit nicht aushalten. Er möchte nicht andauernd Entscheidungen in jeder Phase des Trades treffen. Er zieht es vor, historische Daten zu studieren. Er entwickelt ein System, das in der Vergangenheit eine gute Performance geliefert hätte, verfeinert es und schaltet es an. Er lässt sein System den Markt verfolgen und Kauf- und Verkaufssignale generieren.

Systematische Trader versuchen, von sich wiederholenden Marktmustern zu profitieren. Die guten unter ihnen wissen, dass sich Muster zwar wiederholen, aber sie wiederholen sich nicht perfekt. Die wertvollste Eigenschaft eines guten Systems ist seine Robustheit. Ein System bezeichnen wir als robust, wenn es auch unter geänderten Marktbedingungen eine akzeptable Performance liefert.

Beide Trading-Typen haben eine Kehrseite. Der Ärger mit dem diskretionären Trading besteht darin, dass es Anfänger verführt, impulsive Entscheidungen zu treffen. Andererseits erliegt ein Anfänger, der vom systematischen Trading fasziniert ist, häufig der Sünde des Curve Fitting. Er verbringt viel Zeit damit, sein rückwärts schauendes Teleskop zu polieren, bis er ein System entwickelt hat, das in der Vergangenheit perfekt funktioniert hätte – würde sich nur die Vergangenheit hundertprozentig wiederholen, was sie fast niemals tut.

Ich fühle mich zur Freiheit des diskretionären Tradings hingezogen. Ich liebe es, marktbreite Indizes und Branchensektoren zu studieren und dann zu entscheiden, ob ich von der Long- oder Short-Seite trade. Ich arbeite, um Ein- und Ausstiegsparameter zu bestimmen, Money-ManagementRegeln anzuwenden, die Größe eines Trades zu bestimmen und schließlich die Order zu platzieren. Es hat etwas Erregendes, einen Trade zu beobachten und zu entscheiden, ob man ihn genau nach Plan schließt, etwas früher aussteigt oder ihn etwas länger hält.

Die Entscheidung, ob man ein diskretionärer oder ein System-Trader ist, basiert selten auf einer reinen Kosten-Nutzen-Analyse. Die meisten von uns entscheiden auf der Grundlage ihres Temperaments. Dies ist nicht anders, als würde man entscheiden, wo man lebt, welche Bildung man anstrebt und ob und wenn ja, wen man heiratet – wir entscheiden das für gewöhnlich auf der Grundlage von Emotionen.

Es ist paradox, aber an der Spitze der Performance-Skala gibt es einen überraschenden Grad von Konvergenz zwischen diskretionärem und System-Trading. Die besten System-Trader treffen Entscheidungen, die für mich wie diskretionäre Entscheidungen aussehen: Wann wird System A aktiviert, wann werden Gelder aus System B abgezogen, wann wird ein neuer Markt hinzugenommen oder ein anderer Markt von der Liste gestrichen? Gleichzeitig hat ein sicherer diskretionärer Trader eine Reihe von feststehenden Regeln, die sehr systematisch wirken. So werde ich beispielsweise niemals eine Position entgegen dem wöchentlichen Impulssystem eingehen. Oder Sie könnten mir niemals genug bezahlen, um oberhalb der oberen Kanallinie eines Tagescharts zu kaufen oder unterhalb der Kanallinie zu shorten. Der systematische und der diskretionäre Ansatz können überbrückt werden – aber versuchen Sie niemals, ihre Methode während eines offenen Trades zu wechseln.

Eine weitere Entscheidung ist die, ob man sich auf Aktien, Futures, Optionen oder Währungen konzentriert. Möglicherweise wollen Sie sich noch weiter spezialisieren, indem Sie eine bestimmte Aktiengruppe oder wenige spezielle Futures auswählen. Eine bewusste Entscheidung hilft Ihnen, nicht zwischen den Märkten hin und her zu wechseln, wie es so viele Menschen leider tun.

Wichtig ist, zu begreifen, dass es bei all diesen Entscheidungen keine richtige oder falsche gibt. Was Sie wählen, hängt in erster Linie von Ihrem Temperament ab und das ist absolut in Ordnung. Nur Unerfahrene schauen auf diejenigen herab, die andere Entscheidungen treffen.

Der Werkzeugkasten des Traders

In der ersten Ausgabe dieses Buches habe ich einen ganzen Abschnitt der Beschreibung meines Werkzeugkastens gewidmet – seiner Entwicklung und dem gegenwärtigen Zustand. Manchen Lesern gefiel das, aber viele haben sich beklagt, sie hätten diese Information bereits aus meinen früheren Büchern.Infolgedessen habe ich mich entschlossen, in dieser Ausgabe die Diskussion der Werkzeuge, die ich benutze, auf ein Minimum zu beschränken.

Beim Betrachten eines Balkens oder eine Kerze auf einem beliebigen Chart sehen wir nur fünf Daten: Eröffnungskurs (Open), Höchstkurs (High), Tiefstkurs (Low), Schlusskurs (Close) und das Volumen. Ein Futures-Chart umfasst außerdem das Open Interest. Daher habe ich die Regel der »Fünf Patronen im Magazin« – sie erlaubt maximal fünf Indikatoren in einem Chart. Falls Sie unbedingt einen weiteren benötigen, können Sie auch sechs verwenden, jedoch niemals mehr. Ich selbst komme mit vier Indikatoren gut zurecht: gleitende Durchschnitte, Hüllen, der MACD und der Force-Index.

Sie sind nicht verpflichtet, die gleichen vier Indikatoren zu benutzen. Nehmen Sie sich die Freiheit, andere anzuwenden – stellen Sie aber sicher, ihren Aufbau zu verstehen, was sie messen und welche Signale sie generieren. Nutzen Sie eine Handvoll Werkzeuge, studieren Sie sie in aller Tiefe, bis Sie sich hundertprozentig vertraut mit ihnen fühlen.

Was ist mit der klassischen Chartlehre mit ihren Schulter-Kopf-SchulterTops, Rechtecken, diagonalen Trendlinien und so weiter? Ich glaube, dass viel von ihrer unterstellten Bedeutung im Auge des Betrachters liegt – Trader zeichnen Linien in Charts, um zu bestätigen, was sie sehen möchten.

Ich bin dem klassischen Charting gegenüber skeptisch, weil es so subjektiv ist. Ich vertraue nur den einfachsten Formationen: Unterstützungs- und Widerstandslinien, außerdem Ausbrüche und Dochte und Lunten, auch bekannt als Känguruschwänze. Ich bevorzuge computerberechnete Indikatoren, weil ihre Signale klar sind und nicht vielfachen Interpretationen unterliegen.

Viele Anfänger haben einen kindlichen Glauben an die Macht der technischen Analyse, das Ganze oftmals gepaart mit einer gehörigen Portion Bequemlichkeit. Jeden Monat bekomme ich E-Mails von Menschen, die mich nach den »exakten Einstellungen« der gleitenden Durchschnitte, des MACD und der anderen Indikatoren fragen. Einige von ihnen schreiben, dass sie Zeit sparen möchten, indem sie meine Werte übernehmen, und dann ohne weitere Analyse sofort mit dem Trading beginnen könnten. Zeit für die Analyse sparen! Wenn Sie nicht eigene Analysen durchführen, woher wollen Sie dann die Überzeugung nehmen, dass Ihre Werkzeuge auch während der unausweichlichen Drawdown-Perioden

funktionieren?

Ich glaube, dass erfolgreiches Trading auf den drei »M« basiert – Mind (Psychologie), Methode, Money. Ihre Methode – Indikatoren und Werkzeuge – ist nur eine der Komponenten dieser Gleichung. Genauso wichtig sind die Trading-Psychologie (Mind) und Money – also die Risikokontrolle. Alle drei werden miteinander verbunden durch gute Aufzeichnungen.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Leute lesen auch

- Brent Penfold – Die weltweiten Gesetze des erfolgreichen Tradings

- Mike Bellafiore – Ein guter Trade nach dem anderen

- Was unterscheidet erfolgreiche Trader von den Erfolglosen?