Sie sind hier

Fibonacci — Anwendung der Fibonacci-Methode im Trading (Thomas May 6)

Um die Vorgehensweise Schritt für Schritt zu erklären und für Sie zu einem späteren Zeitpunkt reproduzierbar zu machen, bedienen wir uns einer idealtypischen Ausgangslage. Sie ermöglicht, dass Sie die Vorgehensweise in jeder x‑beliebigen Zeiteinheit beziehungsweise bei jeder Aktie, bei jedem Index, Währungspaar oder Rohstoff anwenden können. Im zweiten Schritt werde ich auf Besonderheiten oder komplexere Situationen im Trading eingehen. Natürlich ist es nicht möglich, sämtliche Szenarien oder Verlaufsmöglichkeiten zu beleuchten. Dennoch werde ich versuchen, einen möglichst umfassenden Einblick in das Prozedere zu geben.

Thomas May

Anwendung der Fibonacci-Methode im Trading (Teil 1)

Im ersten Modell betrachten wir Varianten eines Long‑Einstiegs, also der Spekulation auf steigende Kurse, im Verlauf eines Abwärtstrends.

Einstiegsvarianten in einer geradlinigen Abwärtsbewegung

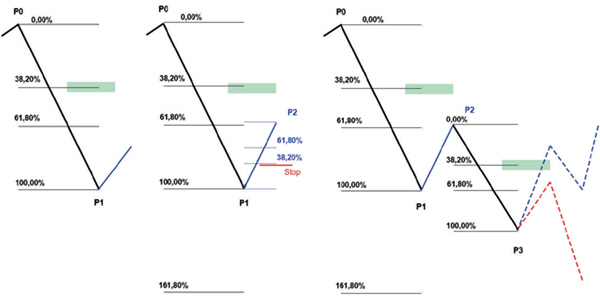

Der Basiswert befindet sich in einer Abwärtsbewegung (siehe Abbildung 16) . Die Kurse fallen je nach Zeitebene seit Minuten, Stunden oder Tagen kontinuierlich und ohne Erholung. Um hier von vornherein die Anfangsbedingungen für einen Long‑Einstieg herauszufinden, haben wir einzig den Startpunkt der Abwärtsbewegung (P0), deren zeitliche Dauer, ihre preisliche Länge und den aktuellen (bisherigen!) Endpunkt der Bewegung (P1), an dem wir uns aktuell befinden. Wir wissen nicht, ob diese Abwärtsbewegung weiter andauert und wie weit sie in der Spitze führen kann.

Dennoch kann bereits jetzt das Fibonacci‑Tool an den Startpunkt der Abwärtsbewegung (P0) angelegt und bis an das jüngste Tief (P1) aufgespannt werden. Automatisch werden für diese Strecke die 38,2‑Prozent‑ und 61,8‑Prozent‑Niveaus im Chart eingetragen. So hat man zwei Preislevels erhalten, deren (Nicht‑)Erreichen oder Überschreiten weitere Schlussfolgerungen ermöglicht.

Nach diesem Muster kann man auch vorgehen, wenn man eine Kursbewegung identifiziert hat, die zum Auftakt für einen neuen Trend werden könnte, zum Beispiel weil dieser Bewegung ein markantes mehrtägiges Tief voranging oder ein charttechnisches Umkehrsignal vorliegt, man sich aber über die Signifikanz des Tiefs noch unsicher ist.

Beginnt jetzt an P1 eine Aufwärtsbewegung, die zu einem höher liegenden Hoch (P2) führt, kann man beim Erreichen des ersten Fibonacci‑Levels bei 61,8 Prozent von P0 bis P1 davon ausgehen, dass es sich um einen signifikanten Anstieg handelt . Signifikant bedeutet, dass ab diesem Zeitpunkt die Mindestanforderungen für eine Korrektur erfüllt sind und damit zum Beispiel die Extensionen für die Strecke P0 bis P1 berechnet werden können.

Würde die Abwärtsstrecke dagegen nicht mehr als 38,2 Prozent retraced, wäre der Abwärtstrend weiter intakt und neue Tiefs wären nur eine Frage der Zeit.

Abbildung 16: Ablauf der Phasen Abwärtstrend ohne Korrektur (links), mit beginnender Gegenbewegung (Mitte), Rückfall unter Verlaufstief (rechts) inkl. zweier möglicher Verläufe für Trendfortsetzung (rot gestrichelt) und Erholung (blau gestrichelt).

Bei P1–P2 kann es sich jetzt sowohl um einen korrektiven Teil des Abwärtstrends (P0–P1) als auch die erste Teilbewegung eines neuen Trends handeln. Der Abwärtstrend ist zu diesem Zeitpunkt weiter intakt, dennoch könnte der spekulative Trader bereits jetzt einen kurzfristigen Long‑Einstieg wagen. Ziel des Trades wäre das Erreichen des 38,2‑Prozent‑Retracements der Strecke P0–P1, also eine Korrektur von 61,8 Prozent dieser Spanne. Dort würden sich Gewinnmitnahmen anbieten. Der Stop‑Loss sollte im Fall dieses relativ riskanten Long‑ Trades knapp unter P1 gesetzt werden. Dieses Prinzip ist noch nicht »reines« Fibonacci‑Trading, sondern entstammt der klassischen Dow‑Theorie. Wer es »fibonaccilastiger« wünscht und gleichzeitig den Stopp näher am Einstiegskurs haben möchte, setzt ihn knapp unter das 38,2‑Prozent‑Retracementlevel der Aufwärtsbewegung P1–P2. Damit folgen wir der eingangs geschilderten Grundannahme, dass Trendbewegungen, die entsprechend viel Kraft und Dynamik entfalten sollten, nicht mehr als 61,8 Prozent korrigiert werden. Setzt der Wert also in der Zukunft nicht unter diese Marke zurück, bleibt man im Trade mit einem soliden Chance‑Risiko‑Verhältnis (CRV) investiert.

Steigt der Kurs in der Folge weiter, ändert sich die Preisspanne, der die Retrace‑ mentberechnung für P1–P2 zugrunde liegt. Daher muss man diese regelmäßig an die neuen, höheren Hochs (P2) als mögliche Endpunkte der Bewegung anpassen und sukzessive nachziehen. Das Stopplevel knapp unter dem 38,2‑Prozent‑Niveau des Anstiegs wandert so automatisch mit nach oben.

Fällt der Kurs des Basiswertes dagegen unter das 38,2‑Prozent‑Niveau zurück und wird damit die Strecke P1–P2 mehr als 61,8 Prozent korrigiert, können wir den Versuch der Bullen, den Abwärtstrend zu beenden, als vorerst gescheitert betrachten. Der Basiswert befindet sich weiter im Abwärtstrend und der Anstieg stellte lediglich eine Korrekturbewegung mit entsprechend begrenztem Aufwärtspotenzial dar. Anschließend kann der Kurs seitwärts zwischen dem Startpunkt des korrektiven Anstiegs (P1) und dem bisherigen Hoch (P2) laufen. Alternativ wird P1 erneut unterschritten . Sollte Letzteres der Fall sein, wurde der Abwärtstrend wieder aufgenommen und damit wurden auf der Unterseite neue Abwärtsziele aktiviert:

Da wir mit P1–P2 eine abgeschlossene und mit einem Retracement von 38,2 Prozent hinreichend große Korrektur innerhalb der Baisse vorliegen haben, können wir diese Informationen jetzt nutzen: Einmal können die Extensionen von P0–P1 als potenzielle Kursziele des Abwärtstrends eingetragen werden.

Zum anderen dient uns das erreichte Hoch (P2) als künftiger wichtiger Widerstand. Wird er im weiteren Verlauf überschritten, wäre dies ein starkes Signal für eine erneute Aufwärtsbewegung, die wieder das 38,2‑Prozent‑Retracement der Abwärtsbewegung (P0–P1) als Ziel hätte.

Da sich der Abwärtstrend jedoch mit einem neuen Tief fortgesetzt hat, wird an der kleineren Abwärtsstrecke von P2 hinunter zum neuen Bewegungstief (P3) nun ein zweites abwärtsgerichtetes Retracement gezogen, das die Strecke mit zwei relevanten Marken versieht: Das Erreichen des 61,8‑Prozent‑Niveaus von P2–P3 ist die Mindestanforderung für eine reguläre Korrektur dieser Abwärtsbewegung . Das heißt, direkt nachdem die Marke erreicht oder leicht überschritten wurde, kann der nächste Abverkauf starten. Wird dagegen das 38,2‑Prozent‑Retracement von P2–P3 überschritten, wurde die Abwärtsbewegung seit P2 neutralisiert. Damit steigt nicht nur die Wahrscheinlichkeit, dass P2 erneut erreicht wird. Es steigt auch die Wahrscheinlichkeit, dass der gesamten Abwärtsbewegung die Kräfte schwinden und sich eine neue Gegenbewegung etabliert. Ein Überschreiten des 38,2‑Prozent‑Retracements der Teilstrecke P2–P3 kann somit als Einstiegslevel für eine Long‑Position beziehungsweise als enger Stopp für eine bestehende Short‑Position genutzt werden. Stop‑Loss für Long ist wieder der tiefste Kurs des Abwärtstrends und für den etwas risikofreudigeren Trader das 38,2‑Prozent‑Niveau des neuen Anstiegs, der bei P3 begann.

Einstieg im Abwärtstrend – Widerstände und Fibonacci-Cluster

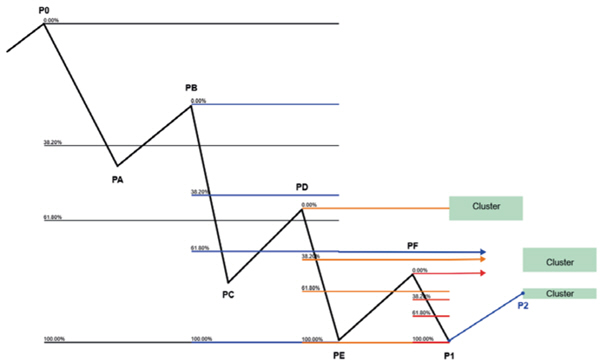

Im zweiten Beispiel befassen wir uns damit, anhand des vorherrschenden Abwärtstrends Widerstandsmarken mit der Fibonacci‑Methode abzuleiten, also potenzielle Umkehrpunkte, deren Überschreiten im Gegenzug Kaufsignale liefert. Jetzt betrachten wir jedoch nicht mehr einen geradlinigen, sondern die realistischere und normale Variante eines mehrteiligen Abwärtstrends.

Die erste zentrale Retracementspanne wird wieder über die gesamte Abwärtsbewegung P0–P1 abgetragen. Dieses Prozedere wenden wir jedoch auch am letzten Abwärts‑Move des Abwärtstrends Pn–P1 und allen zwischengeschalteten Abwärtsbewegungen (Pa–P1, Pb–P1) an . Wir verbinden jeweils das entsprechende Zwischenhoch mit dem aktuellen Tief P1 und erhalten für jede Teilstrecke die 38,2‑Prozent‑ und 61,8‑Prozent‑Niveaus.

Zur Definition der Startpunkte dieser abwärts gerichteten Retracements werden nur die Extrema (hier die Hochpunkte) der korrektiven Teilstrecken verwendet, die ihre vorherige (Teil-)Bewegung in Trendrichtung um mindestens 23,6 Prozent (idealerweise 38,2 Prozent) retraced haben und selbst durch die Folgebewegung mindestens 61,8 Prozent, idealerweise jedoch mehr als 100 Prozent, retraced wurden.

Spätestens wenn die Startpunkte der kleineren Abwärtsbewegungen innerhalb von P0–P1 zusätzlich als signifikante Marken eingezeichnet werden, zeigen sich Niveaus, an denen sich verschiedenste Retracements und Zwischenhochs überlagern. Diese nennt man Cluster (vgl. Abbildung 17).

Überlagern sich ausschließlich Fibonacci‑Retracements oder ‑Extensionen unterschiedlicher Teilbewegungen in einem schmalen Preiskorridor, spricht man von einem Fibonacci-Cluster.

Abbildung 17: Clusterbildung in einem siebenteiligen Abwärtstrend.

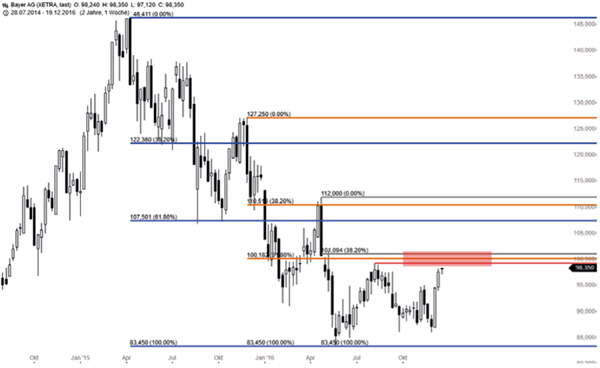

Diese Bereiche auf der Preisachse fungieren als Widerstandszonen. Je nachdem, wie sich der Kurs an Clustern verhält, können Einschätzungen über den weiteren Verlauf abgegeben werden: Wird das Cluster im Rahmen des Anstiegs von Tief P1 zu einem Hoch P2 zwar erreicht, doch die Kurse drehen anschließend wieder nach Süden ab, war der Widerstand (noch) zu stark. Dies dürfte sich in einem Rücksetzer um mindestens 38,2 Prozent des Anstiegs P1–P2 äußern. Hier könnte ein neuer Ausbruchsversuch starten. Sollte das Niveau dagegen auch gebrochen werden, kann es eine Etage tiefer im Bereich des 38,2‑Prozent‑Levels von P1–P2 zu einem neuen Anlauf kommen. Wird dies jedoch ebenfalls unterschritten, ist der Abwärtstrend wiederaufgenommen und P1 das Mindestziel der Abwärtsbewegung seit P2.

Abbildung 18: Aktuelle Clusterbildung im Chart der Bayer-Aktie (Wochen-Chart).

Wird der Clusterbereich dagegen überwunden, ist dies ein Indiz für die Stärke der neuen Aufwärtsbewegung. Somit eignet sich das Retracementniveau beziehungsweise der höchste Kurspunkt innerhalb des Clusters als gutes prozyklisches Einstiegsniveau. Der Stop‑Loss liegt wiederum entweder knapp unterhalb von P1 oder alternativ knapp unter dem 38,2‑Prozent‑Niveau von P1–P2.

Insbesondere dann, wenn eine vorherige Trendphase vorliegt, bei der sich die 61,8-Prozent-Level von P0–P1, Pa–P1 und/oder Pn–P1 überlagern, also auf einem nahe gelegenen Niveau befinden, kann der Bruch dieser Preiszone ein starkes Long-Signal beziehungsweise einen steilen Anstieg auslösen.

Zusätzlich konstruiert man auf die Strecke P0–P1 und ihre Teilstrecken die entsprechenden signifikanten Trendlinien. Die wichtigste führt von P0 beginnend über das erste Zwischenhoch. Dort setzt man bei einer mehr als dreiteiligen Bewegung den Startpunkt für die nächste signifikante Trendlinie an. Sollte die erste Trendlinie alle markanten Zwischenhochs einfassen, also bis P1 nicht durch ein Korrekturhoch überschritten werden, ist ihr Bruch besonders bullish zu werten und kann die Kaufsignale, die durch den Bruch von Retracementleveln oder Clustern entstehen, weiter verstärken. Kann dagegen eine zweite oder dritte signifikante Abwärtstrendlinie konstruiert werden, die steiler verläuft als die bei P0 startende Trendlinie, sind diese als Signalgeber relevant.

Gehen wir davon aus, dass der neue Aufwärtstrend P1–P2 in der Lage ist, diese Widerstände aus dem Weg zu räumen, kommt dem Bereich eines 61,8‑Prozent‑Retracements der gesamten Abwärtsbewegung (P0–P1), also dem 38,2 ProzentLevel von P0–P1, eine besondere Bedeutung zu:

Wird dieses Niveau überwunden, ist der gesamte Abwärtstrend neutralisiert. Ein neuer Aufwärtstrend ist etabliert und hat die Chance, über einen langen Zeitraum das Kursgeschehen zu bestimmen. Das Einstiegssignal des Clusterbruchs wurde also bestätigt und die Position kann gehalten werden. P0 darf als erster Zielpunkt des neuen Trends ins Auge gefasst werden. Die Ausbildung neuer Hochpunkte oberhalb von P0 ist realistisch. Allerdings sollten Sie sich dabei nicht in Sicherheit wiegen und von einem sofortigen »Durchmarsch« auf neue Hochs ausgehen . Denn wie eingangs bemerkt, zeichnen sich Trendbewegungen dadurch aus, dass sie korrigiert werden, ehe sich die Reise in Trendrichtung fortsetzen kann. Um es auf den Punkt zu bringen: Auch die neue Aufwärtsbewegung P1–P2 kann durch eine Korrektur unterbrochen werden, die temporär bis zu einem Retracement von 61,8 Prozent der Strecke P1–P2 zurückführt, ehe sich der neue Trend wieder in Bewegung setzt und gegebenenfalls neue Hochpunkte ausgebildet werden.

Lesen Sie auch...

Fibonacci-Analyse und -Trading (Thomas May 1)

Fibonacci — Berechnung von Retracements (Thomas May 2)

Fibonacci — Berechnung von Extensionen (Thomas May 3)

Fibonacci — Umsetzung in die Praxis (Thomas May 4)

Fibonacci in der Diagonale: Trendlinien, Fans und Fibonacci-Matrix (Thomas May 5)