Sie sind hier

Ulrich Kirstein | Norbert Betz – Börsenpsychologie

Aktienanlagen sind ein wichtiger Baustein für die Alterssicherung. Doch Analysen von mehreren tausend Wertpapierdepots privater Anleger haben gezeigt, dass Investoren oft leicht vermeidbare Fehler machen. Neben unzureichender Diversifikation und falscher Branchen- und Länderallokation sind es vor allem "menschliche Schwächen", die an der Börse gutes Geld kosten und vielen Anlegern eine schlaflose Nacht bereiten. In diesem Buch werden die Fehler, die Menschen an der Börse machen, schonungslos dargestellt und Wege aus dem Dilemma aufgezeigt.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Wir haben die Sondergenehmigung erhalten, einen ausführlichen Auszug aus dem ersten Kapitel dieses Buches zu veröffentlichen. Lassen Sie uns nun in das eigentliche Thema des Kapitels eintauchen.

1. Deutschland – Dritte Welt in Sachen Geldanlage

In Zusammenhang mit dem Anlegerverhalten der Deutschen von »Dritter Welt« zu sprechen, mag ein wenig stark erscheinen – vor allem für die Entwicklungsländer! Aber der Eindruck drängt sich auf, dass wir Deutschen da tatsächlich etwas unterentwickelt sind. Denn die Deutschen scheinen in Sachen Geldanlage in zwei unversöhnliche Lager gespalten zu sein: auf der einen Seite die ganz Vorsichtigen, die ihr Geld am liebsten aufs Sparbuch legen und sich dann wundern, dass es sich einfach nicht vermehren will; auf der anderen Seite die ganz Mutigen oder besser Übermütigen, die es ganz schnell mithilfe von merkwürdigen Konstrukten – Derivate und Zertifikate – vermehren wollen und sich dann wundern, dass es einfach immer weniger wird.

1.1 Das Land der Sparer und Zocker

Die Deutschen sind fleißige Sparer. Derzeit beläuft sich die Sparquote auf um die 11 Prozent – im ersten Quartal 2011 lag sie sogar bei über 15 Prozent – allerdings sparen die Deutschen generell in den ersten drei Monaten eines Jahres besonders heftig. Zum Vergleich: In den USA liegt die Sparquote bei deutlich unter 3 Prozent! Doch noch immer sind die Zinsen minimal, und vor allem liegen sie unterhalb der Preissteigerung. Sie werden dagegenhalten, dass die Zinsen, die Ihnen Ihre tolle Hausbank derzeit zahlt, aber doch über der derzeitigen Inflationsrate liegen, wenigstens knapp. So sagt der Bankberater. Das ist einerseits wahr, stimmt aber andererseits doch nicht hundertprozentig. Denn die offiziell ausgewiesene »Inflationsrate« und die tatsächliche Geldentwertung sind zwei ganz verschiedene Dinge. Wir wollen an dieser Stelle die Begriffe Inflation und Teuerung beziehungsweise Preissteigerung nach der Sichtweise der Wiener Schule der Ökonomie (oftmals besser bekannt unter Österreichische Schule der Nationalökonomie) auseinanderhalten. Inflation (lateinisch: inflare = aufblasen) bezeichnet die Ausweitung der ungedeckten Geldmenge. Teuerung ist der Anstieg des allgemeinen Preisniveaus.

Nach der Wiener Schule ist Inflation der Grund für die Geldentwertung, während die Teuerung die Folge der Inflationierung darstellt. Gerade für Investoren ist aufgrund der langfristigen Sichtweise die Geldverschlechterung durch die Inflation der richtige Maßstab. Die Geldverschlechterung wirkt wie eine Sondersteuer. »Regierungen können durch kontinuierliche Inflation geheim und unbeobachtet einen erheblichen Teil des Vermögens ihrer Bürger konfiszieren«, so der berühmte Nationalökonom John Maynard Keynes in seinem Werk »Economic Consequences of Peace«. Die Geldverschlechterung ist im Übrigen kein Phänomen der Neuzeit, sondern so alt wie die Geschichte des staatlich kontrollierten Geldes. Nur die Methodik hat sich geändert. Früher, als Edelmetalle natürliches Geld waren, wandte man die systematische »Münzverschlechterung« an, um Kriege, den Bürokratie- und Repressionsapparat und die Apanage für die Herrschenden bezahlen zu können.

Der Silbergehalt des Zahlungsmittels Denarius wurde beispielsweise zwischen dem 1. Jahrhundert vor Christus und 286 nach Christus sukzessive von etwa 95 Prozent auf nahezu null reduziert. Im Dreißigjährigen Krieg gab es eine eigene »Kipper- und Wipper-Zeit«, bei der gutes Geld gegen schlechtes getauscht, also der Edelmetallgehalt – vorwiegend Silber – kontinuierlich gesenkt wurde. Ihren Namen hat diese Zeit vom Prozess des Wiegens (das Wippen des Waagebalkens) und des Kippens, das Aussortieren bedeutete, erhalten. Welch ein Aufwand! Münzen mussten eingeschmolzen, mit Kupfer und Bronze gestreckt und dann wieder neu geprägt werden. In der heutigen Ära des Giralgeldes reicht ein Knopfdruck, eine »virtuelle« Geld- und Kreditmarktoperation der zuständigen Zentralbank. Was uns als »Inflationsrate« verkauft wird, ist eigentlich eine statistische, auf einen Warenkorb bezogene Preissteigerungsrate. Wie bei so vielen Statistiken steckt der Teufel im Detail. An dieser Kennziffer wird herumgedoktert, und im Ergebnis wird sie statistisch verfälscht. Staat, Politik, Arbeitgeber und Schuldner zählen zu den Profiteuren einer zu niedrig ausgewiesenen Teuerungsrate. Arbeitgeber schätzen niedrige Werte, da so auch die Tarifabschlüsse moderat bleiben, die Lohn PreisSpirale dreht sich nur verhalten. Schuldner profitieren davon, dass die Gläubiger für eine wichtige Zinskomponente (Ausgleich für Geldentwertung im Zeitverlauf) weniger verlangen. Die Politik zählt gleich in mehrfacher Hinsicht zu den Nutznießern. Als größter Schuldner ist der Staat an niedrigen Zinsen interessiert, als großer Arbeitgeber an niedrigen Lohnabschlüssen. Die an die Lohnentwicklung gekoppelten Rentenzahlungen und andere Sozialtransferleistungen weisen ebenfalls geringere Steigerungsraten aus. Die mindergerechnete Teuerungsrate pflanzt sich auch in andere wichtige statistische Kerngrößen fort. So wird dadurch zum Beispiel auch das reale BIP-Wachstum überhöht dargestellt. Das ist praktisch für die an der Regierung Beteiligten. Die nächste Wahl steht bestimmt schon wieder vor der Haustür.

Aber wie stellt es die Statistik an, dass die Teuerung so »verhalten« ausfällt, dass sie sich quasi so darstellt, wie es politisch opportun ist? Die Statistiker bedienen sich einer Klaviatur verschiedener Möglichkeiten – man könnte geneigt sein, von Tricks zu sprechen –, um die Teuerungsrate nach unten zu drücken: zum Beispiel der hedonische Preisindex, der Surrogatansatz, die geometrische Gewichtung, die Kerninflationsrate, die Interventionsbereinigung. Gemeinsam ist diesen Ansätzen, dass als Ergebnis eine moderate Preissteigerungsrate erzielt wird. Wir als Verbraucher wissen aber zwischen der tatsächlichen (das heißt statistisch errechneten) und der gefühlten (das heißt tatsächlich beim Einkauf erlebten) Teuerung zu unterscheiden.

Beim hedonischen Preisindex werden Qualitätssteigerungen einberechnet. Wer heute einen Laptop kauft, bekommt zum gleichen Preis wie vor fünf Jahren ein wesentlich leistungsstärkeres Produkt – das muss berücksichtigt werden. In einem aufwendigen Verfahren werden dabei Preise pro Leistungsmerkmal berechnet. Beispielsweise ändert sich bei Computern die Speicherkapazität maßgeblich. Wenn zwei PCs das Gleiche kosten, das jüngere Modell aber die doppelte Leistung bringt, setzen die Statistiker den Preis des neuen Modells auf die Hälfte herab. Das Problem ist nur: Obwohl Ihnen vielleicht ein Computer mit weniger Speicherkapazität zu einem geringeren Preis ausreichen würde, bekommen Sie diesen gar nicht mehr angeboten.

Beim Surrogatansatz werden in dem Warenkorb, der zur Ermittlung der Teuerung Jahr für Jahr zurate gezogen (also gepackt) wird, einfach mal schnell Produkte ausgetauscht. Gerne wird dabei ein teureres durch ein billigeres ersetzt – das senkt die Preissteigerungsrate. Die Begründung lautet: Auch die Verbraucher weichen auf günstigere Produkte aus. Dass der Verbraucher an seinen Gewohnheiten hängt und sich diese eventuell auch teuer werden lässt, wird dabei allerdings gerne übersehen. Bei der geometrischen Gewichtung geht man ein wenig anders vor mit dem gleichen Effekt, denn dabei werden teurere Produkte geringer gewichtet.

Bei der Kerninflationsrate werden einfach ganze Bereiche – nämlich Energie und Lebensmittel – ausgeklammert. Klar, ein Leben ohne Heizung, Autofahren und ganz ohne Essen und Trinken deckt die Alltagssituation eines jeden von uns ja ungeheuer realistisch ab. Wie kam man dann aber überhaupt darauf? Ist so ein Konzept der Kerninflation sinnvoll? Hauptintention war, dass Produktgruppen, die starken Preisschwankungen unterzogen sind, die also sehr »volatil« sind, herausgerechnet werden, um kurzfristige Einflüsse und Schwankungen aus dem Warenkorb zu entfernen. Weil die Geld- und Finanzpolitik auf mittelfristige Ziele ausgerichtet ist, sollten damit verlässlichere Daten gewonnen werden. Die Energie-, Rohstoff- und Lebensmittelpreise haben sich seit der Jahrtausendwende im Schnitt jedoch mehr als verdoppelt. Nach einer Dekade steigender Preise ist es fast unredlich, diese immer noch als kurzfristig und der Volatilität geschuldet einzuordnen.

Bei der Interventionsbereinigung schließlich werden Preiserhöhungen als »vorübergehend« eingestuft und einfach gar nicht berücksichtigt. Der Verdacht der politischen Einflussnahme mit dem Ziel, die Preissteigerungen kleinzureden, liegt nahe. Diskussionen zu dieser Thematik einfach als die Äußerungen von Verschwörungstheoretikern darzustellen, ist vor diesem Hintergrund wissenschaftlich kaum haltbar. Durch die allgemeine Sprachenverwirrung fällt es uns schwer, zwischen der Teuerung und der Geldentwertung zu unterscheiden. Die Teuerung wird darüber hinaus auch noch verfälscht dargestellt. Im Ergebnis baut sich bei den Sparern eine Illusion über die Werthaltigkeit ihrer Vermögenswerte und der daraus erzielten Erträge auf. Damit fühlen wir uns in Sparprodukten noch sicher, welche eigentlich per se defizitär sind und nach dem Zugriff des Finanzamtes ohnehin.

Das Sparbuch bringt kaum Zinsen, die Teuerung frisst sie wieder weg, haben wir jetzt gelernt. Was gibt es für Alternativen? Neben dem Sparbuch bevorzugen die Deutschen Anlageformen wie die Riester-Rente oder Lebensversicherungen. Doch was bringen diese Arten der Vermögensanlage – Vermögensvermehrung?

Beispiel Riester-Rente: Immer mehr Deutsche entdecken dieses »sichere« Instrument für ihre Vorsorge. Doch die vertraglich zugesicherte Rente ist eine Nominalrente, das heißt, Sie wissen, dass Sie einen bestimmten Betrag ausgezahlt bekommen, aber nicht, wie viel Sie sich zum Zeitpunkt der Auszahlung dafür kaufen können. Und die Rente wird ja immer später ausgezahlt, denn kein Mensch glaubt den heutigen Politikern, dass das Renteneintrittsalter in Anbetracht der demografischen Entwicklung so bleibt wie jetzt. Dazu nur eine Zahl: Als das Renteneintrittsalter auf 65 Jahre festgelegt wurde – noch unter Kanzler Bismarck – lag die durchschnittliche Lebenserwartung eines Mannes bei 59 Jahren! Heute kann laut statistischem Bundesamt ein Junge mit einer Lebensspanne zwischen 78,6 Jahren (in Baden-Württemberg) und 75,1 Jahren (in SachsenAnhalt und Mecklenburg-Vorpommern) rechnen – bei unverändertem Renteneintrittsalter. Im Schnitt erfreut sich ein Mann also mehr als zehn Jahre an seinen Rentenbezügen, doch selbst dies ist eine Milchmädchenrechnung, denn nur die wenigsten arbeiten bis zum 65. Lebensjahr – das durchschnittliche Renteneintrittsalter liegt bei 61,3 Jahren und so werden aus zehn eher fünfzehn Jahre Rente.

Doch zurück zur Riester-Rente: Eine Rentenzahlung von 1000 Euro im Monat hat nach 35 Jahren Laufzeit nur noch eine Kaufkraft von 500 Euro! Und das bei einer Inflationsrate von nur angenommenen 2 Prozent pro Jahr. Nur zur Erinnerung, im Februar 2011 lag die Preissteigerungsrate bei 2,1 Prozent – der Fairness halber sei aber gesagt, dass sie im Jahr 2010 im Schnitt bei nur 1,1 Prozent lag. Trotzdem: Der Kaufkraftverlust vernichtet selbst dann alle nominalen Werte – dazu zählen alle Geld- und Sparanlagen –, wenn er nur moderat ausfällt. Die Europäische Zentralbank (EZB) hat eine jährliche Preissteigerungsrate von knapp unter 2 Prozent als einen ihrer Zielwerte angesetzt.

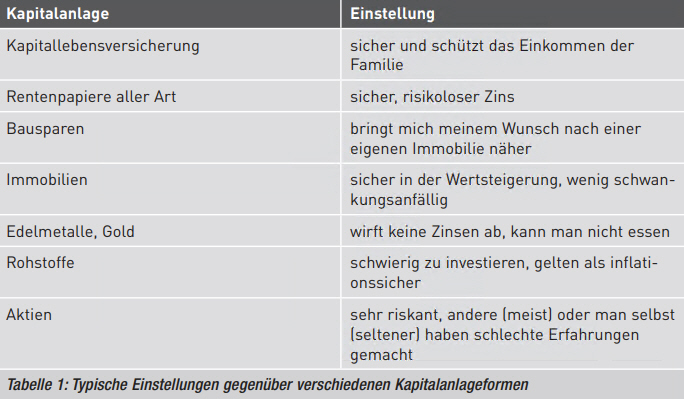

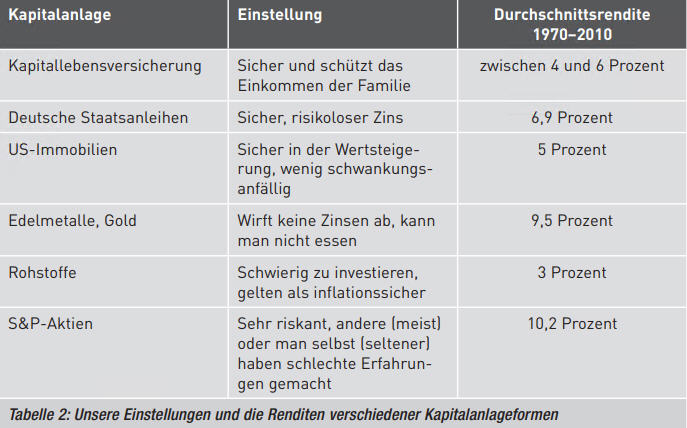

Vom Ende her besehen, ist die Anlage in eine Riester-Rente also nicht sehr erfreulich. Warum scheint sie uns aber so vorteilhaft zu sein? Das hat viel mit unserer Einstellung zu tun. Mit Einstellung wird die psychische Bereitschaft bezeichnet, einen Gegenstand in einer besonderen Weise wahrzunehmen. Man bewertet das Objekt mit tendenzieller Zuneigung oder Ablehnung. Das brauchen wir, denn das hilft uns dabei, die Umwelt, Systeme und Situationen schnell zu strukturieren und daraus Handlungsempfehlungen abzuleiten. Ein feines Beispiel gab jüngst der neue grüne Ministerpräsident Baden-Württembergs, Winfried Kretschmann. Beim Besuch von Porsche sprach er davon, dass er kein so »libidinöses Verhältnis zu diesen Autos« habe. Konkret bedeutet das eher, dass er sie von vorneherein ablehnt – ganz im Gegensatz zu vielen anderen begeisterten Sportwagen-Fans. Umgangssprachlich reden wir häufig von Vorurteilen. Dies ist so falsch nicht, weil wir sehr oft auf der Basis von Einstellungen werten und handeln, ohne dass bewusste Gedankengänge dabei beteiligt wären. Wir entscheiden aus dem Bauch heraus. Es sind aber vorgefasste Meinungen, die uns dabei leiten. Einstellungen sind nicht angeboren. Sie sind Ausdruck unserer Erfahrung oder erlernt. Sie werden uns über das Elternhaus, die Schule, Freunde und Vorbilder vermittelt. Besonders werden wir von unserem direkten sozialen Umfeld geprägt und übernehmen dessen Einstellungen. Man spricht dann von einer »sozialen Referenzgruppe«: Wir wollen so sein wie die Gruppe. Auch Medien spielen eine große Rolle für unsere Einstellungen und für das, was wir für richtig oder falsch, gut oder schlecht halten. Dabei werden unsere Einstellungen von Stammtischparolen ähnlich geprägt wie von politischen Parteien oder wissenschaftlichen Berichten. Einstellungen sitzen sehr tief und werden nicht schnell mal über den Haufen geworfen, noch seltener hinterfragt. Denn Hinterfragen ist unbequem und kostet Zeit und Mühe. Im schlimmsten Fall isoliert man sich sogar von den Einstellungen seiner sozialen Umwelt, wird zum Einzelkämpfer, schwimmt gegen den Strom. An den Kapitalmärkten bekommt die Masse aber nur selten Recht. Deshalb lohnt es sich, seine Vorurteile zu analysieren und diese bei Bedarf zu ändern. Es geht schließlich um Ihr Geld und Ihr Vermögen.

Aber machen wir doch einmal den Praxistest. Kennen Sie den WoodyAllen-Film »Der Schläfer«? Dort wird der Protagonist Miles Monroe – gespielt von Woody Allen – für 200 Jahre in Tiefschlaf versetzt und dann wieder erweckt. Stellen wir uns vor, uns würde das passieren und wir wären einfach nur 40 Jahre in den Tiefschlaf versetzt worden, hätten davor aber noch unser Geld angelegt. Seien es 100.000 Euro, die wir entweder aufs Sparbuch gelegt, in eine Kapitallebensversicherung gesteckt oder in Aktien oder Immobilien investiert oder in Gold getauscht hätten. Was hätten wir nach einem anspruchsvollen, aber durchaus nicht ganz abwegigen – siehe die verlängerten Lebenszeiten – Anlagehorizont von 40 Jahren bekommen?

Sparbuch nach 40 Jahren

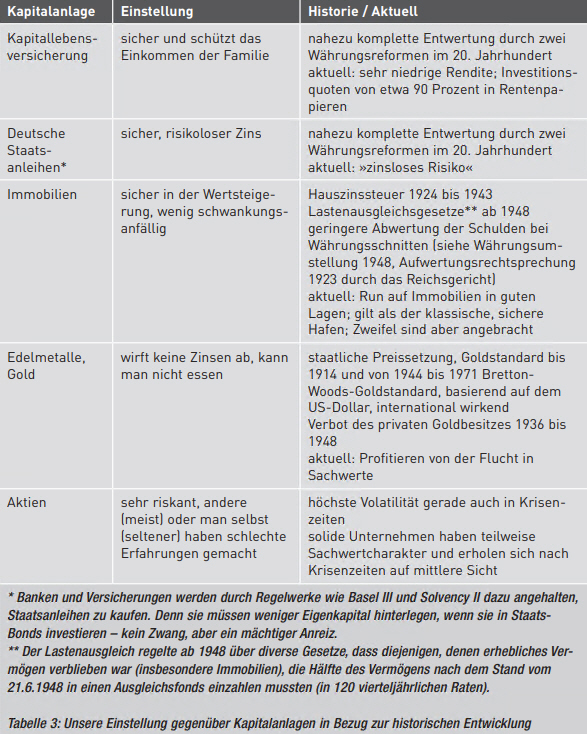

Im Zeitraum von 1970 und 2010 lag der Zinssatz bei einem Sparbuch mit drei Monaten Kündigungsfrist bei 4,5 Prozent im Jahr 1970 und mageren 1 bis 2 Prozent im Jahr 2010. Der Höchststand war dabei mit 5,51 Prozent im Februar 1974 erreicht, allerdings fiel schon zu Beginn der 1980erJahre der Zins rapide nach unten, lag 1984 bei nur noch 3 Prozent und 1988 bei 2 Prozent, seit 1997 liegt er mehr oder weniger deutlich unter diesen 2 Prozent. Auch Lebensversicherungen – in der Beliebtheitsskala der Deutschen mit über 90 Millionen abgeschlossenen Verträgen ganz oben – bringen eine nur überschaubare Rendite. Bei der kapitalbildenden Lebensversicherung – der konservativsten Form – ergibt sich die Rendite aus der Mindestverzinsung (2,25 Prozent) plus der von den Versicherern erwirtschafteten Überschüsse, die zu mindestens 90 Prozent ausbezahlt werden müssen. Das ergibt eine Gesamtverzinsung von zwischen 4 und 6 Prozent.

Staatsanleihen nach 40 Jahren

Staatsanleihen aus dem REXP, dem deutschen Rentenindex mit ausschließlich deutschen Staatsanleihen, entwickelten sich zwischen 1970 und 2010 mit einer jährlichen Rendite von 6,9 Prozent.

Immobilien nach 40 Jahren

Nach dem renommierten Case-Shiller-Index – nach jenem Robert Shillerbenannt, der nicht nur das Platzen der Internetblase, sondern auch die am US-Häusermarkt heranziehende Finanzkrise vorhersagte – brachten es Immobilien zwischen 1970 und 2010 auf eine durchschnittliche nominale Jahresrendite von 5 Prozent. Der Case-Shiller-Index misst dabei die Veränderungen der Hauspreise in 20 ausgewählten amerikanischen Städten.

Gold nach 40 Jahren

Im gleichen Zeitraum von 1970 bis 2010 erlebte Gold eine durchschnittliche jährliche Rendite von 9,5 Prozent.

Rohstoffe nach 40 Jahren

Als Grundlage dient der CRB-Index von Thomson Reuters/Jefferies, der 19 Futures auf Rohstoffe umfasst. Enthalten sind darin etwa Kaffee, Mais und Sojabohnen, Kakao, Zucker und Baumwolle, Nickel und Orangensaft, Silber und Weizen. Der CRB erzielte zwischen 1970 und 2010 eine jährliche Durchschnittsrendite von gerade einmal 3,0 Prozent.

Aktien nach 40 Jahren

In Anbetracht der Tatsache, dass Woody Allen seinen Schläfer in den USA drehte und auch dort spielen ließ, greifen wir auf Aktien aus dem Dow Jones zurück. Wie haben sich diese über 40 Jahre hinweg entwickelt? Den Dow Jones gibt es bereits seit 1884, den Dow Jones Industrial Average, die Basis des heutigen Indexes, seit 1896. Hier könnten wir also auf mehr als 100 Jahre Erfolg oder Misserfolg zurückblicken. Von den damals im Dow Jones notierten zwölf Werten existiert bis zum heutigen Tage allerdings nur noch General Electric. Von 1980 bis 2010 lag die durchschnittliche Rendite des Dow Jones mit den 30 größten US-Unternehmen bei 8,6 Prozent. Nehmen wir aber den mächtigen S&P 500, der die 500 größten US-Unternehmen abbildet, zeigt seine Entwicklung zwischen 1970 und 2010 eine durchschnittliche jährliche Rendite von 10,2 Prozent. Der Dax wies zwischen 1980 und 2010 eine Rendite von 9,8 Prozent und von 1970 bis 2010 von 8,3 Prozent auf. Wobei hier immer Kauf und Verkauf zum Jahresschluss verglichen werden – ganz anders fiele die Rendite selbstverständlich aus, hätte der Anleger zum jeweiligen Jahrestief gekauft und zum Jahreshoch verkauft.

Dies sind aber rein quantitative Zahlen, welche noch dazu durch die willkürliche Auswahl des Vergleichszeitraumes verfälscht sind. Wir möchten uns auch noch von einer anderen Seite dem Thema annähern. Wie verhalten sich die Asset-Klassen in Krisen, welche historischen Erkenntnisse werden gerne negiert? Richten wir dabei den Blick ganz konkret auf Deutschland und die Entwicklung der unterschiedlichen Anlageklassen über einen längeren Zeitraum hinweg:

Kaufen Sie dieses Buch über FinanzBuchVerlag

Leute lesen auch

- Brent Penfold – Die weltweiten Gesetze des erfolgreichen Tradings

- Jens Rabe: Mein Weg zum erfolgreichen options-Trader

- Jens Klatt – Trader - Der Weg zur profitablen Handelsstrategie - in jedem Markt