Sie sind hier

Stefan Sillmann | John O'Donnell – Trader-Kompetenzen

Stefan Sillmann und John O'Donnell haben jeweils mehr als 25 Jahre Erfahrung im Handel. Seit mehr als 10 Jahren coachen sie Trader und Investoren. Dieses Buch ist eine Zusammenstellung ihrer Erfahrung zum Selbststudium. Sie gehen auf folgende Fragen ein: Was für eine Trader-Persönlichkeit bin ich? Welche Trading-Fallen sollte ich auf jeden Fall vermeiden? Kann ich etwas Konkretes tun, um besser zu handeln?

Die Herausgeber dieses Buches schreiben folgendes: Jede Trading-Strategie, so gut sie auch sein mag, ist irgendwann – aus welchen Gründen auch immer – nicht mehr ein- und umsetzbar. Die Märkte ändern sich, die Bedingungen ändern sich, Du änderst Dich. In diesem Buch geht es uns darum, dass Du Dir als Trader Deine geistige Flexibilität bewahrst und optimalerweise nicht in den Modus »Das habe ich doch schon immer so gemacht« verfällst.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Möchten Sie Ihre Techische Analyse üben? Testen Sie eine kostenlose Trading-Plattform Demo

Wir haben die Sondergenehmigung erhalten, einen ausführlichen Auszug aus diesem Buch zu veröffentlichen. Lassen Sie uns nun in das 1. Kapitel eintauchen.

I. ALLGEMEINES

Warum so ein Buch?

Seit ein paar Jahren trainieren und coachen wir immer wieder Menschen, die an der Börse Geld verdienen wollen. Diese Trader haben alle etwas gemeinsam. Sie möchten schnell und einfach Geld verdienen. Und genau mit dieser Haltung kommen sie zu uns. Man kann sich vielleicht vorstellen, wie groß die Enttäuschung ist, wenn sie diesen Zahn gleich am Anfang gezogen bekommen. Schnell und einfach geht grundsätzlich auch, allerdings nur, wenn Du sehr viel Glück und bereits sehr viel Geld hast. Diejenigen, die auf Glück setzen, verlieren beim Trading ihr Geld relativ schnell und/oder haben sich dazu entschlossen, Lotto zu spielen.

Wir haben alle unsere gesammelten Erfahrungen in diese Trainings und Coachings gepackt. Wir haben dabei an viele Dinge gedacht, die auf den ersten Blick »ganz normal« erscheinen, wie z.B. die Überprüfung meines »Back-upSystems« in der Vorbereitung auf einen Trading-Tag am Morgen. Du wirst sagen, das ist doch selbstverständlich! Ist es eben nicht. Und da wir aus eigenen Erfahrungen sprechen, haben wir zumindest versucht, in diesem Buch an alles zu denken. Auch wenn man manchmal erst auf den zweiten Blick den Sinn eines bestimmten Punktes auf unseren Checklisten erkennt …

Alle Punkte, Strategien und Ideen haben am Ende nur den Zweck, Fehler zu vermeiden. Denn wenn wir eines gelernt haben als Trader, Coaches und Trainer, dann ist es das: Ein Fehler bedeutet Verlust. Ganz einfach.

Übrigens nicht nur beim Trading. Noch vor kurzem habe ich mich mit einem professionellen Poker-Spieler, Coach und Trainer unterhalten. Wir haben unsere Erfahrungen zum Thema Risiko-Management ausgetauscht. Welche Gemeinsamkeiten es zwischen dem Pokern und dem Trading gibt. Und siehe da, wir sind gar nicht so weit voneinander entfernt. Beide Tätigkeiten werden von außen als »Zockerei« bezeichnet. Doch beide Tätigkeiten haben in der Realität, und aus professioneller Sicht, rein gar nichts mit Zockerei zu tun. In beiden Fällen heißt es: Ich kann den Markt (bzw. die Karten) nicht beeinflussen und schon gar nicht managen, nur mich selbst.

In beiden Fällen gibt es etwas, was die Teilnehmer »reizt«. Es geht darum, zu gewinnen! Und wie oben erwähnt, zu viele verlassen sich dabei einzig und allein auf ihr Glück. Oder noch besser, sie schieben ihren Misserfolg auf fehlendes Glück. Dazu kommt noch, dass beides vermeintlich leicht zu verstehen ist. Trading heißt »billig kaufen – teuer verkaufen«. Alles klar, ist verstanden. Die Umsetzung ist leider nicht so einfach, sonst könnte es ja jeder. Tatsächlich hast Du als Trader in jedem Moment eine 50/50 Chance, mit deiner Entscheidung richtigzuliegen. An den Märkten hast Du nur zwei Bewegungen, stärker oder schwächer. Deshalb ist die Versuchung ja so groß, immer gleich loszulegen. Ein professioneller Poker-Spieler setzt zwar auch auf Wahrscheinlichkeiten, und schätzt aber durch Beobachtung und Analyse seinen »Markt« ein, bevor er agiert.

Würde der Trader genauso agieren, müsste er zunächst sein persönliches Verhalten analysieren, dann seinen Markt, um anschließend seine Möglichkeiten aufzulisten, damit er schließlich eine Entscheidung treffen kann. Wir haben gelernt, dass ein Großteil der Verluste, die Trader am Markt fabrizieren, nicht auf fehlendes Glück, sondern auf unangepasstes persönliches Verhalten zurückzuführen ist.

Die Essenz dieser Gedanken und Erfahrungen ist, dass sowohl beim Pokern als auch beim Trading tatsächlich nur derjenige gewinnt, der einerseits die eigenen Fehler minimiert und andererseits mehr gute und damit profitable Handlungen vollzieht.

Wie geht das und wie kommt man dahin? Es ist eigentlich ganz einfach: Du analysierst dein eigenes Verhalten in bestimmten Situationen. Wie habe ich mich verhalten? Was habe ich gedacht? Was habe ich gefühlt? Woher kommt dieses Gefühl? Diese Analyse sollte zu einer Selbst-Diagnose führen, die Dir Klarheit über bestimmte Denkmuster und das damit einhergehende Gefühlsleben verschafft. Und natürlich darüber, welche Konsequenzen sich daraus für Dein Trading ergeben. Motto: Gefahr erkannt – Gefahr gebannt!

Das ist weder Hexerei, noch haben wir etwas Neues geschaffen. Jeder Profi überprüft regelmäßig sein eigenes Verhalten mit dem Ziel: sich zu verbessern. Egal wohin man schaut, Business, Sport, Medizin, Fliegerei, Feuerwehr, Katastrophenschutz. Profis haben alle eins gemeinsam: Sie überprüfen und optimieren permanent das eigene Verhalten und trainieren jeden Tag ihre Fähigkeiten, um besser zu werden.

Und genau das trifft auch fürs Trading zu. Die Trader, die schon lange am Markt sind, schauen immer wieder, wie sie sich verbessern können. Hier nur ein kleines Beispiel aus dem Devisenhandel. Vor gut 25 Jahren wurden elektronische Handelssysteme eingeführt. Bis dahin konnte man sich auf sein Gehör und sein Gefühl verlassen. Denn das Geschäft lief über das Telefon und über Lautsprecherboxen mit Brokern aus aller Welt. Wir hörten am Geräuschpegel, wenn sich im Markt etwas bewegte. Wir spürten die Spannung in der Stille kurz vor Bekanntgabe wichtiger Arbeitsmarktdaten. Und dann explodierte der Markt. Alle schrien durcheinander, niemand wusste wirklich, wo der Markt gerade steht, und echte Market-Maker haben Preise gestellt, zu denen sie gleichzeitig kauften und verkauften, um den Markt mit Liquidität zu versorgen.

Dann kamen die Maschinen, und wir hörten immer weniger. Wir sahen auf den Schirm und verfolgten, wie sich die Zahlen bewegten. Ein wichtiger Faktor, nämlich das Gehör und die damit verbundenen Gefühle, wurden einfach ausgeschaltet. Was haben wir gemacht? Die Charttechnik, die bis dahin eher stiefkindlich behandelt und von vielen mit einem Lächeln bedacht wurde, geriet stärker in den Fokus. Anhand bestimmter Parameter haben wir immer wieder versucht, den Markt zu lesen. UND wir mussten lernen, all die Gefühle, die bisher ein wichtiger Faktor und Indikator waren, zu ignorieren bzw. zu kontrollieren. Wir haben Positionen »aus dem Bauch heraus« genommen und gelernt, sie mit dem Kopf zu managen.

Diesen Prozess wollen wir in diesem Buch verdeutlichen und erklären. Wir wollen hiermit ein Werk schaffen, das den Einstieg in professionelles Handeln erleichtern soll. Und wir wollen auch gestandenen Profis die Möglichkeit bieten, sich zu hinterfragen, ob sie noch etwas an ihrem Verhalten verbessern können. Denn auf allerhöchstem Niveau »gewinnt« am Ende der, der die wenigsten Fehler macht …

Noch etwas: Wir werden hier in der im Handel üblichen Du-Form schreiben und dabei auch die männliche Version verwenden. Wir sprechen natürlich damit beide Geschlechter an. Ebenso verwenden wir einen relativ einfachen und verständlichen Sprachstil, wie es bei Händlern üblich ist. Bitte erwarte also keine hochwissenschaftlichen Formulierungen, sondern eher eine offene und deutliche Form der Kommunikation. Wenn es »WIR« heißt, meine ich immer uns, John und Stefan. Wenn die Formulierung mit ICH beginnt, geht es um Stefan, denn ich schreibe final an diesem Buch und John versorgt mich immer wieder mit wichtigem Input. Und jetzt …Viel Spaß

Happy Hunting

Happy Trading

John & Stefan

An wen richten sich diese Ausführungen?

Du bist oder möchtest ein Trader sein/werden …

- Anfänger, Professionelle, Institutionelle, Private, Zocker

- Tätig in allen Asset-Klassen: Devisen, Zinsen, Commodities, Wertpapiere, Anleihen, Aktien, Derivate, Optionen, Zertifikate usw.

Du bist ein Anleger …

- kurz- und mittelfristiger Anleger, der einen Überblick zu seinem persönlichen Anlageverhalten bekommen möchte

- der gelegentlich Marktbesonderheiten mit kurzfristigen Positionen ausnutzen will

- der einem anderen »Guru« folgen möchte (Social Trading) und erst einmal überprüft, was genau dieser tut und wie er es tut

- der die »Gurus« miteinander vergleichen möchte.

Du bist ein Investor …

- der die Tätigkeiten und das Verhalten seiner »Investments« beobachten, kontrollieren und gegebenenfalls eingreifen will oder muss.

Du bist ein Controller …

- der ein allgemeines Verständnis über Märkte haben möchte und mehr über das Verhalten von Tradern und über deren Trading-Entscheidungen erfahren will

- der das individuelle Risiko- und Money-Management bei Tradern überwacht.

An alle …

- die sich für Psychologie an den Finanzmärkten (Behavioral Finance) interessieren

- die Folgen daraus für das persönliche Trading-Verhalten verstehen wollen und

- nach Lösungen zur Optimierung dieses Trading-Verhaltens suchen.

Das sind die Ziele unserer Ausführungen!

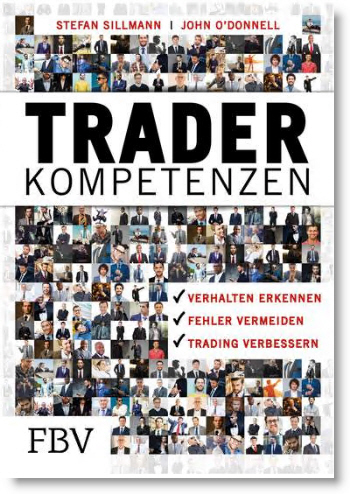

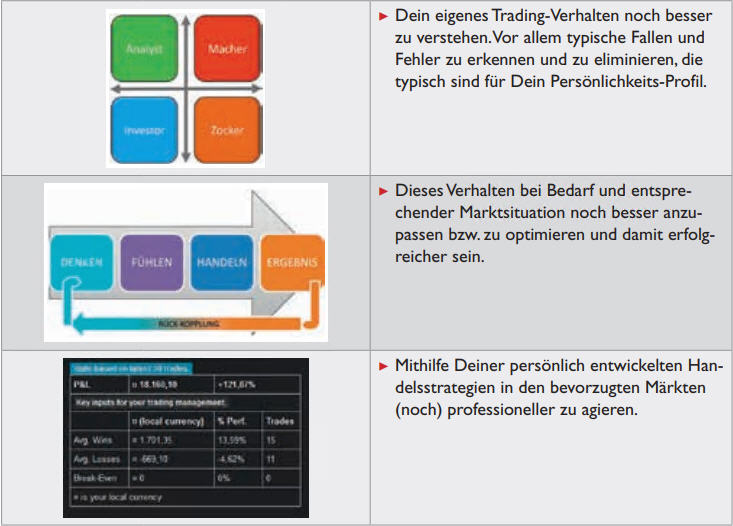

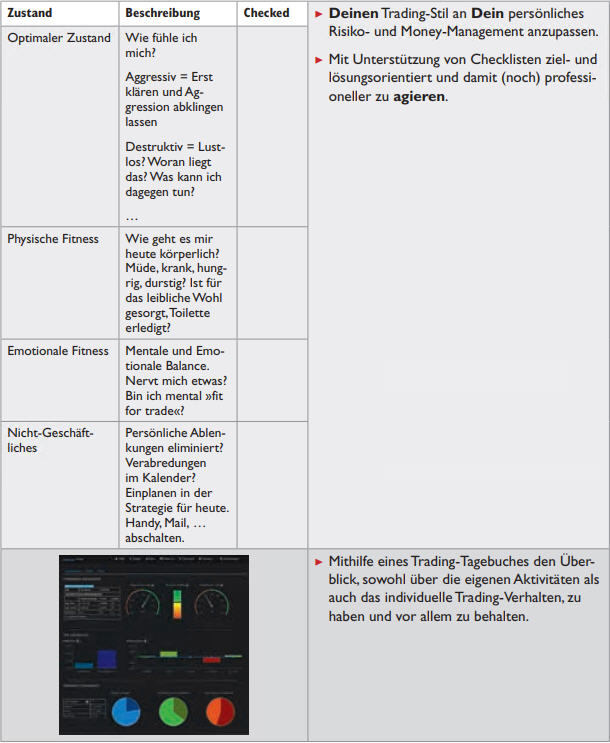

Am Ende dieser Ausführung wirst Du in der Lage sein:

Unsere »Weisheiten«

Im Verlauf dieser Ausführungen werden wir Dich immer wieder mit Gedanken und Geschichten aus unserer Erfahrung und dem Leben rund um das Trading versorgen. Wir wollen damit Impulse geben und zum Nachdenken anregen, wie Du Deinen individuellen Trading-Stil optimieren kannst und worauf Du achten solltest.

Jede Trading-Strategie, so gut sie auch sein mag, ist irgendwann – aus welchen Gründen auch immer – nicht mehr ein- und umsetzbar. Die Märkte ändern sich, die Bedingungen ändern sich, Du änderst Dich.

In diesem Buch geht es uns darum, dass Du Dir als Trader Deine geistige Flexibilität bewahrst und optimalerweise nicht in den Modus »Das habe ich doch schon immer so gemacht« verfällst.

Es geht auch nicht darum, Deine Strategien nach jedem misslungenen Trade »über den Haufen« zu werfen. Wir wollen, dass Du Deine Trades und/oder Deine Strategie sachlich und anhand vorher festgelegter Kriterien eingehend überprüfst und erst dann gegebenenfalls optimierst.

Henry Ford sagte einst: »Wer immer tut, was er schon kann, bleibt immer das, was er schon ist!« Ein wenig umgewandelt und auf unser Business interpretiert bedeutet das: »Wer immer das Gleiche macht, muss sich nicht wundern, wenn er immer dieselben Ergebnisse bekommt.«

Die Finanzmärkte sorgen jeden Tag dafür, dass diese Weisheit eine besondere Bedeutung bekommt. Auch wenn es immer wieder der Wunsch von Tradern, Anlegern und Investoren ist, die Märkte zumindest mal zu »verstehen«, so gibt es immer erst im Nachhinein, bei der Analyse, eine plausible Erklärung für eine bestimmte Bewegung. Einer meiner ersten Chefs hat mal den scharfsinnigen Kalauer gebracht: »Hinterher bist Du immer schlauer!« Am Ende des Tages bleibt es jedoch trotz all Deiner guten Wünsche dabei: »Du bist nur so gut wie Dein letzter Trade.«

Gerade an den Finanzmärkten gilt diese Weisheit, denn es gibt wohl keinen anderen Markt, an dem mit Veränderungen so schnell so viel Geld verdient oder verloren werden kann.

ÜBUNG #1 – Das Trading-Colors-Game

Beginnen wir mit einer kleinen Übung. Sie soll Dir spielerisch dabei helfen, noch mehr über Dich zu erfahren. Oder Du fragst mal diejenigen in Deinem Umfeld, die schon einmal ein »Spiel« mit Dir gespielt haben. Beim Spielen zeigt sich sehr häufig der wahre Charakter einer Persönlichkeit. Insbesondere dann, wenn man am Verlieren ist. Deshalb wollen wir auch gleich zu Beginn mit diesem kleinen »Selbstversuch« starten.

Wir wurden damals als junge Händler mit diesem Spiel vorsichtig an das Thema Trading herangeführt. Unsere Chefs wollten wissen, welche Ziele wir verfolgen und wie wir Strategie und Taktik in einer spielerischen Atmosphäre umsetzen. Die Rückschlüsse, die dann hinter verschlossenen Türen gezogen wurden, gaben Hinweise auf mögliche Einsatzgebiete auf einem Trading-Floor. Allerdings wussten wir das erst einmal nicht. Wir sollten einfach nur »spielen«.

Und so funktioniert das Spiel

Stell Dir vor, Du besitzt ein Kapital von 10.000 Euro, das ist Dein »Spielgeld«. Du entscheidest, wie viel Du pro Runde einsetzt. Ob 100 oder 10.000, spielt erst einmal keine Rolle. Bitte denke hier nicht zu viel nach, sei spontan, denn es ist nur ein Spiel.

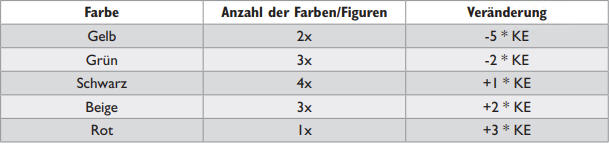

Unser Spielplatz ist der Markt, und dieser wird hier von farbigen Spielfiguren oder Karten repräsentiert. Wir haben seinerzeit die klassischen kleinen Figuren von Mensch-ärgere-dich-nicht benutzt. Jede Figur repräsentiert einen negativen oder positiven Multiplikator, der einer bestimmten Marktveränderung entspricht. Wir spielen mit fünf Farben und insgesamt sind es dreizehn Figuren. Die Aufteilung der Farben und die Anzahl der Figuren pro Farbe sind in der nachfolgenden Tabelle aufgelistet. In der dritten Spalte siehst Du auch die jeweilige positive oder negative Veränderung des Kapitaleinsatzes (KE) je Farbe.

Beispiel:

Kapitaleinsatz: EUR 1.000

Alternative 1: Gezogen wird eine Figur der Farbe »Beige«, was einer Veränderung von +2 Mal dem Kapitaleinsatz (KE) entspricht. Dein neues Gesamtkapital beläuft sich auf 12.000 Euro.

Alternative 2: Gezogen wird eine Figur der Farbe »Grün«, was einer Veränderung von –2 Mal dem Kapitaleinsatz (KE) entspricht. Dein neues Gesamtkapital beläuft sich auf 8.000 Euro.

Hier noch ein paar Beispiele:

Die Beispieltabelle erklärt sich zwar fast selbst, wir wollen allerdings sicherstellen, dass die »Prinzipien« unseres Spiels auch wirklich klar sind.

In der ersten Runde hast Du einen Betrag von 2.000 Euro gesetzt. Grün wird gezogen, das entspricht einer Veränderung von –2 Mal das eingesetzte Kapital (KE), also einem Verlust von 4.000 Euro. Dein neuer Kapitalbetrag (Gesamt) beträgt nur noch 6.000 Euro. Jetzt wirst Du etwas vorsichtiger und setzt in der nächsten Runde nur 1.000 Euro. Es wird Schwarz gezogen. +1 Mal der Einsatz von 1.000 Euro entspricht einer Veränderung von 0. Dein Kapital bleibt erhalten. In der nächsten Runde setzt Du wieder 1.000 Euro, es wird Beige gezogen. +2 mal der Kapitaleinsatz entspricht einem Gewinn von 2.000 Euro. Dein neues Gesamtkapital beträgt nun 8.000 Euro. Mutig geworden setzt Du für den nächsten »Trade« wieder 2.000 Euro. Die Farbe Gelb entspricht einem Verlust von –5 Mal Dein Kapitaleinsatz (KE), also 10.000 Euro. Da Du nur noch 8.000 Euro Kapital hattest, verlangt Dein Broker (Bank) nun eine Nachzahlung in Höhe von 2.000 Euro. Ergo, Du bist fertig für den heutigen Handelstag (FFT = finished for today).

Wenn Du jetzt denkst, Du könntest ja nicht mehr verlieren als Dein Gesamtkapital, so stimmt das nur bedingt. Heute bieten viele Broker ihren Kunden an, mit einem sogenannten Hebel, das bedeutet dem x-Fachen ihres Grundkapitals an den Märkten zu agieren. Wir bezeichnen das in unserem Fachjargon als »Leverage«. Sehr häufig findest Du das beim Handel mit Devisen. Es erlaubt Dir, größere und »attraktivere« Beträge zu handeln. Meist ein Trugschluss und wirklich nur etwas für echte Profis mit mindestens zehn Jahren Trading-Erfahrung, doch mehr dazu etwas später.

Start des Spiels

Los geht‘s mit dem Trading-Colors-Game. Nun sollst Du eine Position eingehen. Setze einen Betrag (zwischen 1 und 10.000) aufgrund Deiner »Markterwartung«. Was glaubst Du, welche Farbe als Erstes gezogen wird? Nachdem Du Deinen Betrag gesetzt hast, wird eine Farbe blind und rein zufällig gezogen (am Ende jedes Kapitels und zwischen den Checklisten). In unserem Spiel gehen wir davon aus, dass es keine guten Prognosen über den Marktverlauf gibt, sondern nur Wahrscheinlichkeiten, welche Farbe gezogen werden könnte. Aus unserer Sicht kommt das dem echten Markt sogar am nächsten!

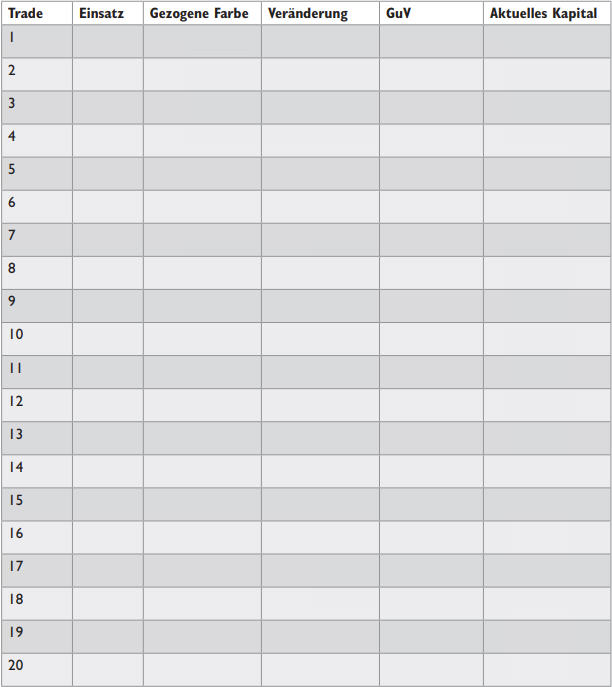

Führe nun während des »Spiels« selbstverantwortlich und selbstständig Dein Trading-Tagebuch. Profis bezeichnen das auch als Händlerstaffel. Ziel, Du sollst Deine Position jederzeit im Auge behalten können. Am Ende jedes Kapitels in diesem Buch wirst Du die Reihenfolge der Ziehung Deiner Farben finden. Völlig willkürlich und zufällig ausgewählt. Natürlich wäre es einfach, schon vorher auf die Ziehungen zu blinzeln. Unser Rat: Tu‘s nicht. Du würdest nur Dich selbst belügen und nichts über Deine Trading-Persönlichkeit herausfinden.

Hier noch einmal die Vorgehensweise: Dein Grundkapital sind 10.000 Euro. Du setzt einen Betrag zwischen 1 und 10.000 Euro, den Du für angemessen hältst. Erst dann blätterst Du zum Ende der Kapitel, um zu sehen, welche Farbe gezogen wurde. Multipliziere Deinen Einsatz mit dem Betrag der gezogenen Farbe und trage jetzt die »Daten« in Dein Trading-Tagebuch ein. Sobald die Zeile fertig ausgefüllt ist, setzt Du den nächsten Betrag. Jetzt blätterst Du wieder ans Ende des Kapitels bzw. ans Ende eines Abschnitts und so weiter.

Nachdem alle Trades durchgeführt wurden, wie stehst Du am Tagesende? Waren Deine »Paper-Trades« erfolgreich? Oder warst Du bereits nach dem sechsten Zug »finished for today«? Was kannst Du daraus lernen? Sicherlich, dass Du den Markt nicht beherrschen kannst. Niemand kann ein paar Seiten vorblättern, um zu sehen, wie der Markt in zwei Tagen oder in zwei Stunden oder manchmal auch in zwei Minuten ist. Du kannst nur Dich selbst beherrschen! Dein Handeln und Dein Denken.

Aufgrund Deines Verhaltens in diesem Spiel kannst Du recht gute Rückschlüsse ziehen, wie Du Dich im Ernstfall und mit echtem Geld verhalten würdest. Es gibt Aufschluss über Deine Persönlichkeit. Es zeigt Dir auf, wie Du mit dem Thema »Risiko« und »Geld« umgehst. Wie Du agierst, wenn Du auf der Gewinner-Seite bist und wie Du reagierst, wenn es mal nicht so gut läuft.

Solltest Du jetzt denken: »Naja, es war ja nur ein Spiel, in der Realität sieht das alles ganz anders aus …«, zeigt unsere Erfahrung aus vielen Coachings und Trainings, dass dem nicht so ist. In den meisten Fällen steckt hinter dem spielerischen Verhalten mehr Wahrheit, als der Spieler sich selbst zugestehen möchte. Umso größer ist allerdings auch die Erkenntnis, wie stark Deine Persönlichkeitsmerkmale in Deine Entscheidungsfindung einwirken.

Im Verlauf dieses Buches werden wir immer wieder mit den verschiedenen Persönlichkeiten und ihren individuellen Eigenschaften in Bezug auf das TradingVerhalten zu tun haben.

Unser Ziel ist es, dass Du von Anfang an weißt, wo Deine persönlichen Fallen liegen können. Wenn Du diese schon einmal kennst, wirst Du zumindest aus diesen Gründen Trading-Verluste ausschließen können. Wie gesagt, den Markt kannst Du nicht beeinflussen, nur Dich selbst. Wir wissen selbst, wie ärgerlich es ist, wenn Du nach einem Verlust genau weißt, welchen Fehler Du gemacht hast. Noch schlimmer ist es, aus diesem Fehler nichts gelernt zu haben und ihn ein zweites Mal zu machen.

Mithilfe Deines Tagebuches wirst Du (hoffentlich) jeden Fehler nur einmal machen!

Weisheiten und Storys – Die SNB (Suisse National Bank)

Weiter oben hatte ich die Frage gestellt, ob Du mit nur einem Trade mehr verlieren kannst, als Du auf Deinem Trading-Konto an Guthaben hast …

Dazu habe ich hier ein sehr gutes Beispiel aus dem Januar 2015:

Der Kunde eines Devisen-Brokers hat 30.000 Euro als Trading-Kapital auf ein Trading-Konto eingezahlt. Laut Vereinbarung mit dem Broker darf er mit einem Hebel von 100 Devisenpositionen eingehen. Er könnte tatsächlich eine Position eingehen im Gegenwert von 3.000.000 Euro.

Nehmen wir an, er hat aber nicht alles gesetzt, sondern hat mit einem TradingKapital von 10.000 Euro und einem Hebel von 100 Euro gegen Schweizer Franken (CHF) zu einem Kurs von 1,2100 gekauft. Das bedeutet, er hat durch den Hebel einen Nominalbetrag von 1.000.000 Euro (100 * 10.000) gekauft und 1.210.000 CHF verkauft. Sein Ziel: ein kurzfristig steigender EUR/CHF Kurs und damit ein schöner Kursgewinn.

Um einen möglichen Verlust zu minimieren, hat der Kunde seinem Broker eine Order erteilt, die Position bei einem Kurs von 1,1990 zu schließen (Stop/Loss), sollte der Kurs EUR/CHF bei 1,1990 oder tiefer handeln. Er minimiert damit sein Verlust-Risiko auf 11.000 CHF (1.000.000 * einem Verlust von 0,0110 CHF Pips), das entspricht grob einem Verlust von etwa 9.200 Euro. Seinen Gewinn nimmt der Kunde bei einem Kurs von 1,2350, das entspricht einem Gewinn von 25.000 CHF.

Nun passierte in diesem Januar 2015 aber etwas Außergewöhnliches am Markt, und der Kurs des Euro gegen den Schweizer Franken brach unaufhaltsam zusammen. In diesem Fall hatte die SNB beschlossen, den EUR/CHF-Kurs zukünftig nicht mehr bei 1,2000 zu unterstützen. Da sie dies aber schon über viele Jahre getan hatte und somit (fast) jeder damit rechnete, dass dies auch in Zukunft der Fall sein wird, erwischte es den Markt buchstäblich auf dem falschen Fuß. Jeder Marktteilnehmer, der eine Long-Position in EUR/CHF hatte, versuchte nun, diese Position glattzustellen. Plötzlich gab es nur noch Verkäufer und niemanden, der bereit gewesen wäre, sich als Käufer zu betätigen. Da auch niemand wusste, wie tief der EUR/CHF-Kurs am Ende fallen kann, sackte er erst einmal ins Bodenlose.

Oben erwähnter Broker konnte die Position seines Kunden natürlich nicht zum gewünschten Kurs (1,1990) glattstellen. Der nächste wirklich handelbare Kurs war erst in der Nähe des Tagestiefstkurses, bei 0,8750. Hier fand der Broker einen Käufer und stellte die Position final glatt. Die eingesetzten 1.000.000 Euro hatten jetzt nur noch einen Wert von 875.000 CHF, das entspricht einem Verlust von 335.000 CHF. Auf dem jetzigen neuen Kursniveau entsprechen diese 335.000 CHF wiederum einem Wert von etwas über 382.000 Euro (Verlust). Der Broker informierte seinen Kunden über diesen Trading-Verlust und bat um Ausgleich des Kontos.

Da der Kunde aber »nur« 30.000 Euro auf sein Trading-Konto eingezahlt hatte, verlangte der Broker nun einen »Nachschuss« in Höhe von etwas über 300.000 Euro, um das Konto wieder auszugleichen …

Ärgerlich oder Harakiri? Jetzt stell Dir nur mal vor, dieser Kunde hätte mit den ganzen 30.000 Euro und einem Hebel von 100 gehandelt. Gerüchteweise hörte man von solchen Trades im Markt und einigen Brokern, die schwer in Schieflage gerieten, weil ihre Kunden diese horrenden Nachschüsse nicht leisten konnten.

Kaufen Sie dieses Buch über FinanzBuchVerlag

Leute lesen auch

- Ali Taghikhan | Stefan Koblitz – Wie erfolgreiche Trader denken und handeln

- Brent Penfold – Die weltweiten Gesetze des erfolgreichen Tradings

- Kel Butcher – Die 20 häufigsten Tradingsünden